Malgré son lourd bilan, la pandémie de COVID-19 a, du point de vue des investisseurs, confirmé certaines observations clés sur la réussite dans le domaine des placements.

Observation no 1 : Crise = Danger et possibilités

Le symbole chinois de « crise » est composé de deux symboles : l’un pour le « danger » et l’autre pour les « possibilités ». Si la pandémie a créé un grand danger – conduisant certains investisseurs à paniquer et à dévier de leurs plans de placement –, ceux qui s’en sont tenus à leurs plans ont été grandement récompensés pour leur persévérance.

Entre leur sommet de la mi-février 2020 et leur creux de la fin mars 2020, les marchés boursiers ont connu une chute spectaculaire en raison de la nature inconnue et de l’incidence potentielle de la COVID-19.1 Cette baisse a été suivie par l’incidence économique néfaste des règles de distanciation sociale et du confinement. Cependant, les gouvernements et les banques centrales du monde entier sont passés à l’action afin d’éviter un désastre et ont mis en place des programmes budgétaires et monétaires de plusieurs billions de dollars pour stimuler l’économie et les marchés financiers. Ainsi, les indices boursiers ont monté en flèche, mettant fin au marché baissier le plus court de l’histoire et lançant un nouveau marché haussier en un temps record.

Comme l’histoire le montre, les marchés progressent après une crise, et le fait de s’en tenir à son plan de placement tend à donner de meilleurs résultats à long terme, récompensant ainsi les investisseurs pour leur patience.

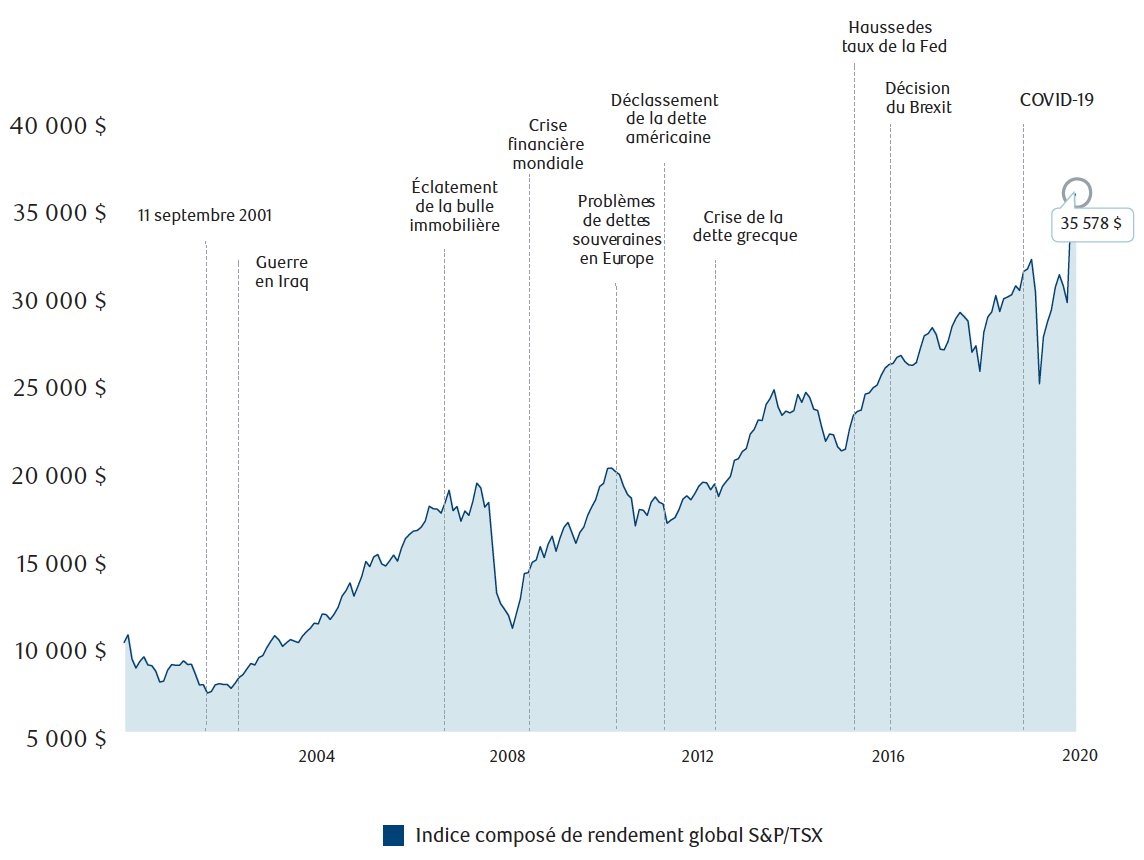

Occasions en crise : Une perspective sur 20 ans

Croissance d’un placement de 10 000 $ depuis janvier 2001. Il est impossible d’investir directement dans un indice. Ce graphique ne tient pas compte des coûts d’opération, des frais de gestion de placements et des taxes ou impôts. Si ces coûts et ces frais étaient pris en compte, les rendements seraient plus bas. Les rendements antérieurs ne sont pas garants des résultats futurs. Données sur le rendement au 31 décembre 2020. Source : RBC Gestion mondiale d’actifs Inc.

Observation no 2 : Ce n’est pas l’anticipation des marchés qui compte, mais bien la durée du placement.

Cet adage bien connu à propos des placements s’est avéré une fois de plus un conseil judicieux, les événements survenus l’an dernier ayant prouvé que les investisseurs se retirant des marchés pouvaient subir plus de torts que ceux qui persévèrent.

Par exemple, si un investisseur avait acheté une part théorique de l’indice S&P 500 le 1er février 2020 et qu’il l’avait conservée pendant une année complète, même au pire de l’effondrement lié à la COVID en mars, son rendement au 31 janvier 2021 aurait été de 17 %2. À l’inverse, un investisseur aurait pu éviter la baisse du marché en vendant sa part, mais se serait également privé du rebond subséquent.

Observation no 3 : Diversifier ses placements

La performance du marché en temps de pandémie a renforcé un autre point important : la diversification de vos placements demeure d’une importance capitale. Différents placements offrent différents rendements à différents moments et dans différentes conjonctures de l’économie et du marché. Parfois, cela dépend de facteurs propres à un placement, mais aussi du secteur ou du groupe sectoriel, voire de l’emplacement géographique. À l’aube de 2020, peu de gens auraient prédit que les actions des marchés émergents domineraient avec des rendements de 16,6 %, battant même les actions américaines. Lorsque le marché a atteint son creux le 23 mars 2020, il aurait été bon d’avoir des placements en liquidités, mais au 31 décembre 2020, cette position n’aurait offert qu’un rendement annuel de 0,6 %3.

Observation no 4 : Le meilleur plan est celui qui vous convient

Les crises sont souvent un excellent moment pour déterminer dans quelle mesure votre portefeuille est bien structuré pour résister à un événement imprévu comme la pandémie, mais également pour voir comment il évolue dans la foulée d’un tel événement. Elles offrent aussi aux investisseurs l’occasion d’évaluer leur tolérance au risque et leur capacité de prise de risque, et de s’assurer que leur plan de placement leur convient. Il n’y a pas de solution unique qui convienne à tous les investisseurs. Voilà pourquoi le temps consacré à discuter de vos objectifs et de votre profil de risque avec votre représentant-conseil est toujours bien investi.

Notes de bas de page

1Les rendements des « marchés boursiers » utilisés ici sont ceux de l’indice S&P 500 en monnaie locale.

2Le rendement de l’indice S&P 500 est un rendement total en devise locale ($ US) du 1er février 2020 au 31 janvier 2021. Il s’agit d’un rendement théorique, car il n’est pas possible d’investir directement dans un indice. Le rendement ne tient pas compte des coûts des opérations, des frais de gestion des placements ni des taxes et impôts. Si ces coûts et ces frais étaient pris en compte, les rendements seraient plus bas. Les rendements antérieurs ne sont pas garants des résultats futurs. Source : RBC Gestion mondiale d’actifs.

3Diversification par catégories d’actif, RBC Gestion mondiale d’actifs. (Février 2021)

Les rendements antérieurs ne sont pas garants des résultats futurs. La Revue trimestrielle des représentants-conseils est publiée par RBC Phillips, Hager & North Services-conseils en placements inc. (RBC PH&N SCP). Les renseignements contenus dans ce bulletin sont fondés sur des données jugées fiables, mais nous ne pouvons en garantir l’exactitude ni l’intégralité, et ils ne doivent pas être interprétés comme tels. Les personnes et les publications citées ne représentent pas nécessairement l’opinion de RBC PH&N SCP. Ces renseignements ne constituent pas des conseils de placement ; ils ne doivent servir qu’à des fins de discussion avec votre gestionnaire de portefeuille de RBC PH&N SCP. Ainsi, vous serez certain que l’on tiendra compte des particularités de votre situation et que les décisions prises reposeront sur les données les plus récentes. RBC PH&N SCP, ses sociétés affiliées ni aucune autre personne n’acceptent en aucun cas la responsabilité de toute perte directe ou indirecte découlant de toute utilisation de ce rapport ou des données qui y sont contenues. Ce document est présenté uniquement à des fins d’information et ne doit d’aucune façon être considéré comme une source de conseils en matière de fiscalité ou de droit. Le lecteur devrait consulter un fiscaliste ou un avocat avant de prendre une décision sur la base des informations contenues dans ce document. RBC PH&N SCP n’offre pas forcément tous les produits et services mentionnés dans ce document. Cependant, les partenaires de RBC peuvent les proposer. Communiquez avec votre gestionnaire de portefeuille si vous voulez que l’on vous adresse à l’un de nos partenaires RBC qui offre les produits ou services énoncés. RBC PH&N SCP, RBC Gestion mondiale d’actifs Inc., RBC Private Counsel (USA) Inc., la Société Trust Royal du Canada, la Compagnie Trust Royal, RBC Dominion valeurs mobilières Inc. et Banque Royale du Canada sont des entités juridiques distinctes et affiliées. Les membres de l’équipe Services de gestion de patrimoine RBC sont des employés de RBC Dominion valeurs mobilières Inc. RBC PH&N SCP est une société membre de RBC Gestion de patrimoine, division opérationnelle de Banque Royale du Canada. ® / MC Marque(s) de commerce de Banque Royale du Canada. RBC, RBC Gestion de patrimoine et RBC Dominion valeurs mobilières sont des marques déposées de Banque Royale du Canada, utilisées sous licence. © RBC Phillips, Hager & North Services-conseils en placements inc. 2021. Tous droits réservés.