L’un des changements économiques les plus importants des dernières décennies est probablement l’augmentation du pouvoir économique des femmes. En plus de gérer et de générer une richesse croissante, les femmes dirigent de plus en plus l’économie elle-même : elles sont à la tête d’importantes sociétés et de grandes institutions économiques comme le Fonds monétaire international et (jusqu’à tout récemment) la Réserve fédérale américaine.

Qui plus est, le nombre de femmes qui démarrent et exploitent des entreprises progresse rapidement à l’échelle mondiale. Selon un rapport de 2016 de la Small Business Administration, les femmes étaient propriétaires majoritaires de 9,9 millions d’entreprises américaines de toutes tailles, qui employaient plus de 8,4 millions de personnes aux États-Unis en 2012.

Leur chiffre d’affaires s’élevait à 1 400 G$ US. De plus, 2,5 millions d’entreprises étaient détenues en parts égales par des hommes et des femmes, comptaient 6,5 millions d’employés et généraient des ventes de 1 100 G$.

Jumelés à l’effet d’accumulation lié à la participation croissante des femmes au marché du travail depuis les cinq dernières décennies, ces chiffres se traduisent par un pouvoir économique important :

- À l’échelle mondiale, les femmes détenaient 30 % de toute la richesse individuelle ou familiale en 2015, soit une hausse par rapport à 2010 de 28 %. De plus, 44 % des femmes avaient fait croître leur patrimoine de manière indépendante grâce à l’entrepreneuriat.

- On prévoit que d’ici 2020, les femmes détiendront 72 000 G$ US, soit 32 % du patrimoine, contre 51 000 G$ US en 20151.1

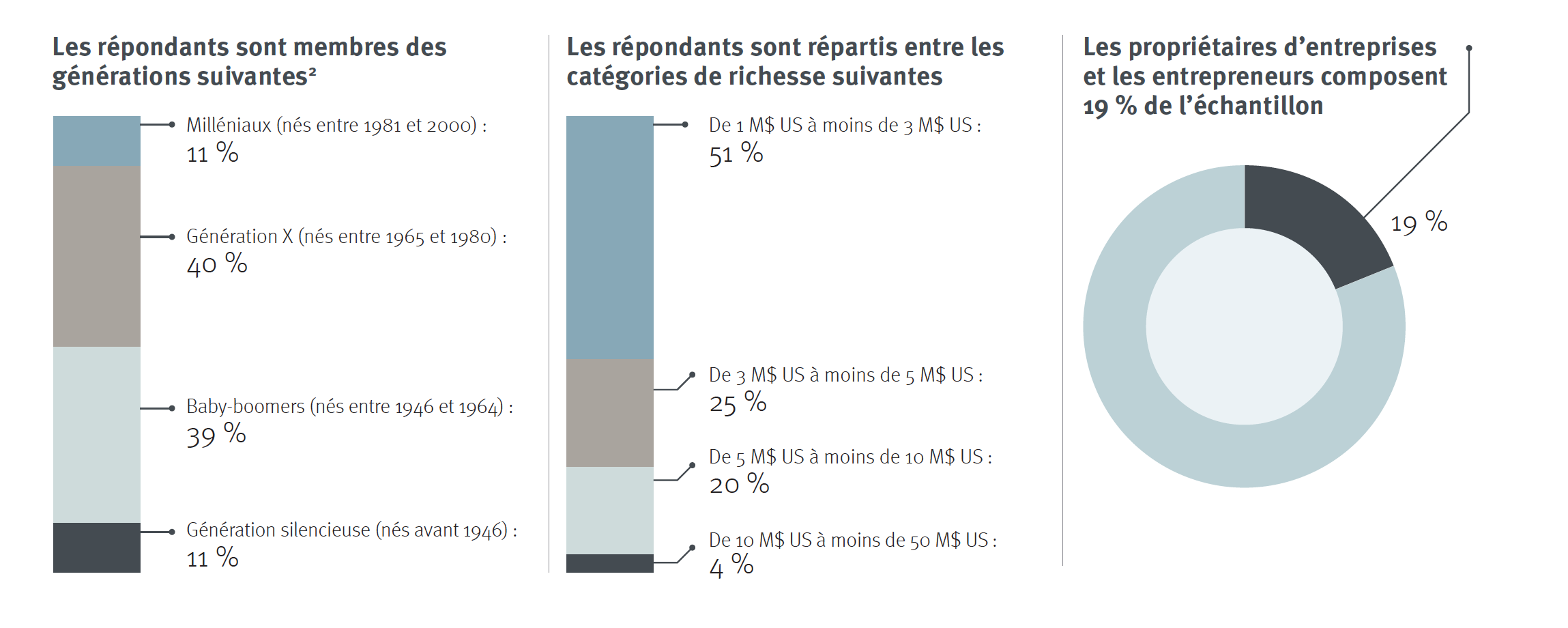

C’est dans ce contexte que l’Economist Intelligence Unit a mené une étude parrainée par RBC Gestion de patrimoine sur les femmes et les hommes fortunés (c’est-à-dire dont l’actif est d’au moins 1 M$ US). Au total, 1 051 personnes (502 femmes et 549 hommes) au Canada, aux États-Unis, au Royaume-Uni et en Asie (Chine continentale, Hong Kong, Singapour) ont répondu au sondage. (Pour en savoir plus, allez à la colonne « Échantillon du sondage ».) Vous trouverez ci-après les principales conclusions et observations sur un groupe diversifié et sans cesse croissant de femmes qui redéfinissent radicalement la signification des mots « patrimoine » et « don » et qui laissent un patrimoine qui aura une incidence sur le monde pour les générations futures qui en hériteront.

Échantillon du sondage

Dans le cadre de cette étude, l’Economist Intelligence Unit a sondé 1 051 particuliers ayant des actifs investissables (exception faite des biens personnels tels que la résidence principale, les pièces de collection et les biens de consommation durable) d’au moins 1 M$ US.

L’échantillon comprend 502 femmes et 549 hommes au Canada, aux États-Unis, au Royaume-Uni et en Asie (Chine continentale, Hong Kong, Singapour). Les marchés occidentaux représentent 79 % de l’échantillon et l’Asie, le reste.

Les femmes prennent la création de leur richesse en main

Notre sondage souligne le rôle de plus en plus important des femmes au sein de la communauté des personnes fortunées. Il indique également que leur influence est susceptible de s’accroître à mesure que de jeunes femmes découvrent des occasions intéressantes de produire de la richesse. Voici quelques faits marquants à ce sujet :

- Bien que le nombre d’hommes fortunés dépasse encore largement celui des femmes fortunées, la proportion de personnes très fortunées (c’est-à-dire ayant un actif de 5 M$ US ou plus) est à peu près la même d’un sexe à l’autre selon le sondage : 27 % pour les hommes et 22 % pour les femmes.

- Les milléniales (femmes nées entre 1981 et 2000) gravissent les échelons de la richesse plus rapidement que leurs prédécesseures : le pourcentage de femmes dont l’actif est de 5 M$ ou plus s’élève à 22 % chez les baby-boomers (nés entre 1946 et 1964), contre 32 % chez les milléniaux.

Fait intéressant, la proportion d’hommes qui jugent avoir plus d’occasions de créer de la richesse que les générations précédentes est de 83 %, à peine plus élevée que la proportion de femmes du même avis (78 %). De même, 21 % des femmes ayant des actifs investissables d’au moins 5 M$ US sont propriétaires ou fondatrices d’une entreprise, travailleuses autonomes ou entrepreneures. Chez les femmes dont les actifs investissables sont inférieurs à 5 M$ US, cette proportion est de 16 %.

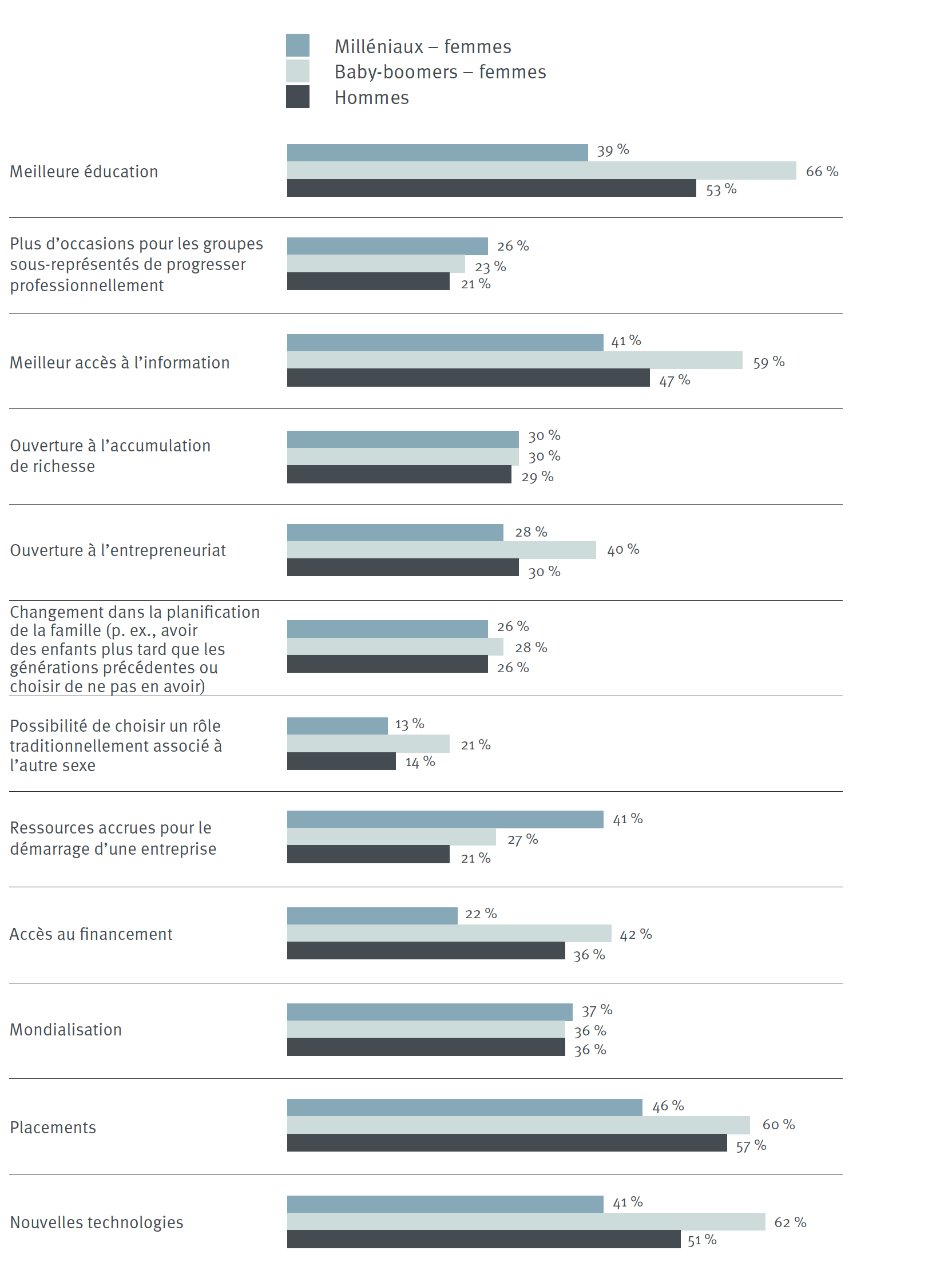

Figure 1 : Occasions de générer de la richesse

Pourcentage de mentions par groupe d’âge (maximum de trois mentions par répondant)

Ces chiffres concordent avec la conclusion selon laquelle les jeunes femmes sont plus enclines que leurs prédécesseures à dire que c’est leur entreprise, et non un héritage, qui leur a permis d’acquérir de la richesse. La moitié des milléniales disent s’être enrichies grâce à leur entreprise ; l’autre moitié affirme avoir reçu un héritage. En revanche, plus de la moitié des femmes de la génération du baby-boom (56 %) ont déclaré avoir reçu un héritage, et seulement 37 % sont devenues prospères grâce à une entreprise.

La moitié des milléniales se sont enrichies par leurs propres moyens

Selon leur âge, les femmes ont une idée différente de l’endroit où se trouvent les débouchés pour créer de la richesse. Alors que les femmes du baby-boom trouvent que leur milieu de travail est l’endroit principal pour trouver les ressources et les occasions nécessaires à la création de richesse, les jeunes femmes misent davantage sur les ressources leur permettant de démarrer une entreprise prospère (figure 1).

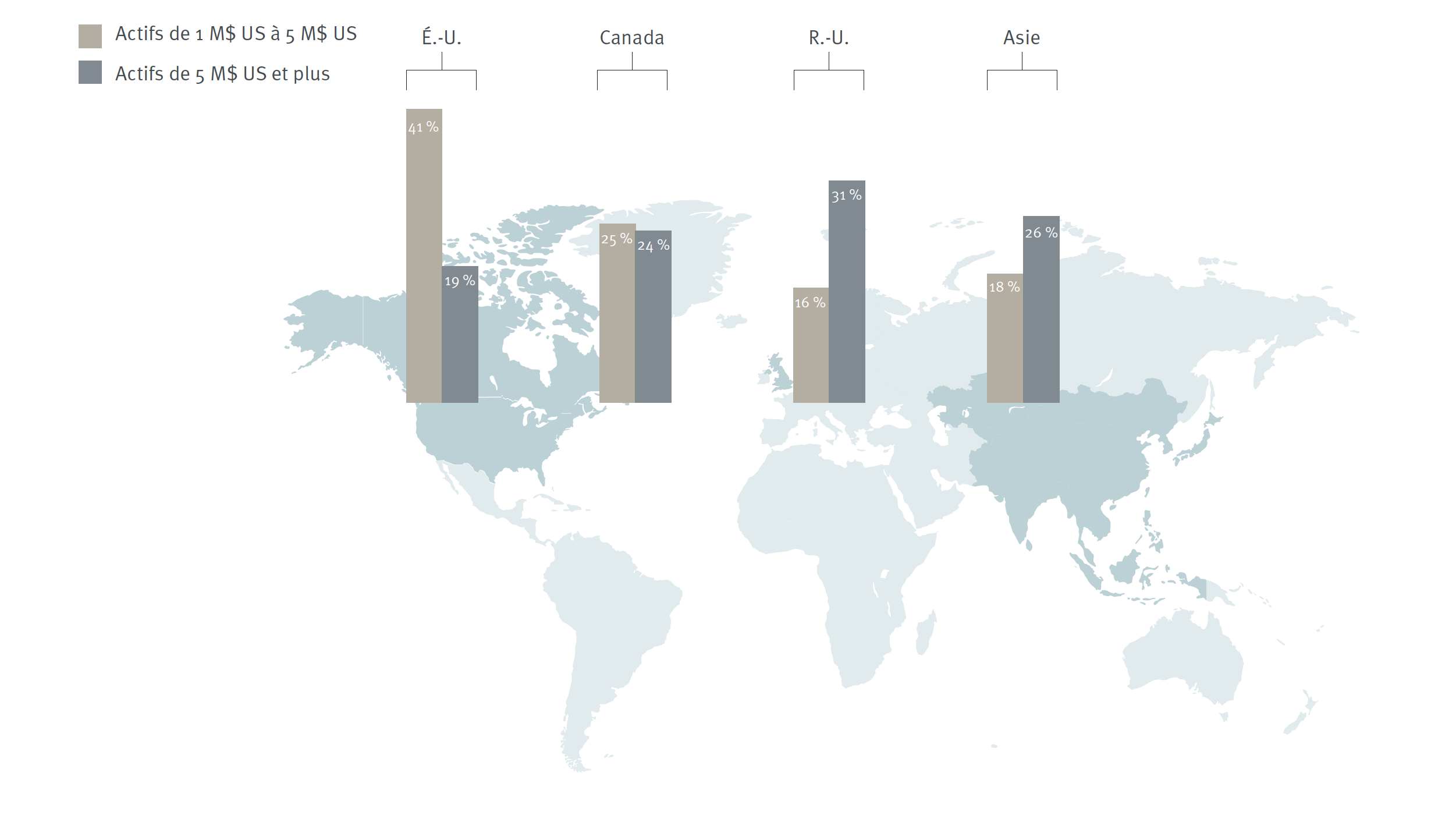

Parmi les pays visés par l’étude, la répartition géographique de la richesse chez les femmes et le degré de richesse varient. L’importance du patrimoine varie d’une région à l’autre et c’est aux États-Unis que l’on trouve la plus grande proportion de femmes dont les actifs investissables se situent entre 1 M$ US et 5 M$ US. La proportion de femmes dont l’actif est d’au moins 5 M$ US est plus uniforme d’une région à l’autre (figure 2). (Vous trouverez des articles portant sur les conclusions du sondage pour chaque région au www.rbcgestiondepatrimoine.com/heritage.)

Figure 2 : Distribution de la richesse

Pourcentage de femmes de chaque catégorie, par pays ou région

Davantage de femmes prennent elles-mêmes leurs décisions en matière de patrimoine

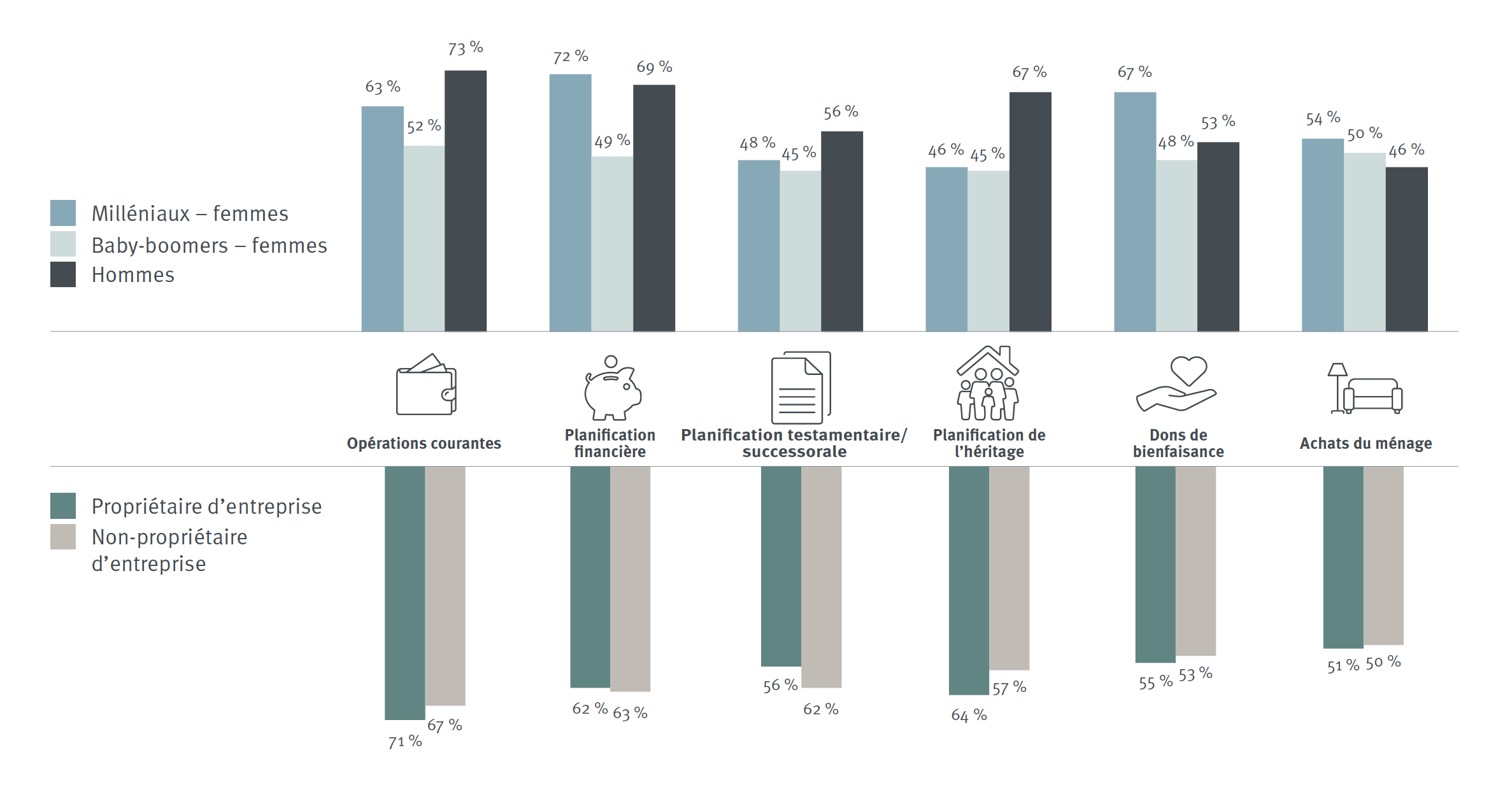

Un nombre croissant de jeunes femmes qui accumulent un patrimoine important affirment qu’elles prennent les décisions pour n’importe quelle question financière. L’étude révèle une conclusion particulièrement intéressante : moins de la moitié des femmes du baby-boom se disent les décideuses principales du ménage pour les questions de planification financière, alors que chez les milléniales, cette proportion augmente à 72 % (figure 3).

Par contre, le sondage dénote une variation considérable parmi les niveaux de richesse. Pour chaque question abordée, allant de la planification financière à la planification testamentaire et successorale en passant par les dons de bienfaisance, les femmes ayant des actifs investissables de plus de 5 M$ US sont plus susceptibles d’être les décideuses principales que les femmes fortunées dont les actifs investissables sont moindres. En ce qui concerne la planification financière, l’écart est considérable : 69 % pour les femmes très fortunées contre un peu plus de la moitié pour les femmes fortunées. Compte tenu de la proportion des milléniales disposant de plus de 5 M$ en actifs, il y a fort à parier que ce résultat soit attribuable à la jeunesse relative des répondantes.

Chez les femmes, on note également des différences dans la source de conseils en planification de patrimoine. Parmi les femmes fortunées, 53 % ont affirmé que la personne ayant le plus d’influence à cet égard est leur partenaire de vie ; chez les femmes très fortunées, cette proportion est de 47 %. Les jeunes femmes (41 %) sont moins enclines que les femmes du baby-boom (54 %) à affirmer que leur partenaire de vie a de l’influence sur la planification de leur patrimoine, même si la proportion de femmes mariées est la même dans les deux groupes d’âge. À titre comparatif, 49 % des hommes affirment que la personne qui influence le plus leurs décisions est leur partenaire de vie.

72 % des milléniales sont les décideuses principales pour les questions de planification financière

L’influence des enfants varie selon l’âge des femmes : 11 % des femmes du baby-boom ont mentionné leurs enfants contre 7 % des milléniales. En revanche, l’influence des amis et des pairs est moindre : 10 % pour les femmes du baby-boom contre 26 % pour les jeunes femmes. Ce constat pourrait s’expliquer par le fait que les enfants des femmes du baby-boom sont pour la plupart des adultes.

Même si près de la moitié des femmes du baby-boom mentionnent que leur conseiller ou planificateur financier exerce une influence importante (contre 37 % chez les milléniales), le sondage révèle que plus la richesse accumulée est importante, moins l’influence de ces conseillers est grande. Près de la moitié (48 %) des femmes fortunées ont affirmé consulter un conseiller ou planificateur financier, contre 42 % des femmes ayant des actifs investissables de 5 M$ US ou plus. Chez les hommes, cette proportion s’élève à 44 %.

Figure 3 : Qui prend les décisions ?

Pourcentage de décideurs principaux de chaque catégorie par groupe d’âge

Les jeunes femmes redéfinissent la notion de patrimoine

Les sources de patrimoine et la prise de décisions à ce sujet chez les particuliers fortunés varient grandement. Dans ce contexte, il est intéressant de constater qu’à l’échelle mondiale, les différences dans la définition du patrimoine et les objectifs de vie sont peu prononcées d’un sexe à l’autre. Par contre, les différences par groupe d’âge peuvent être importantes.

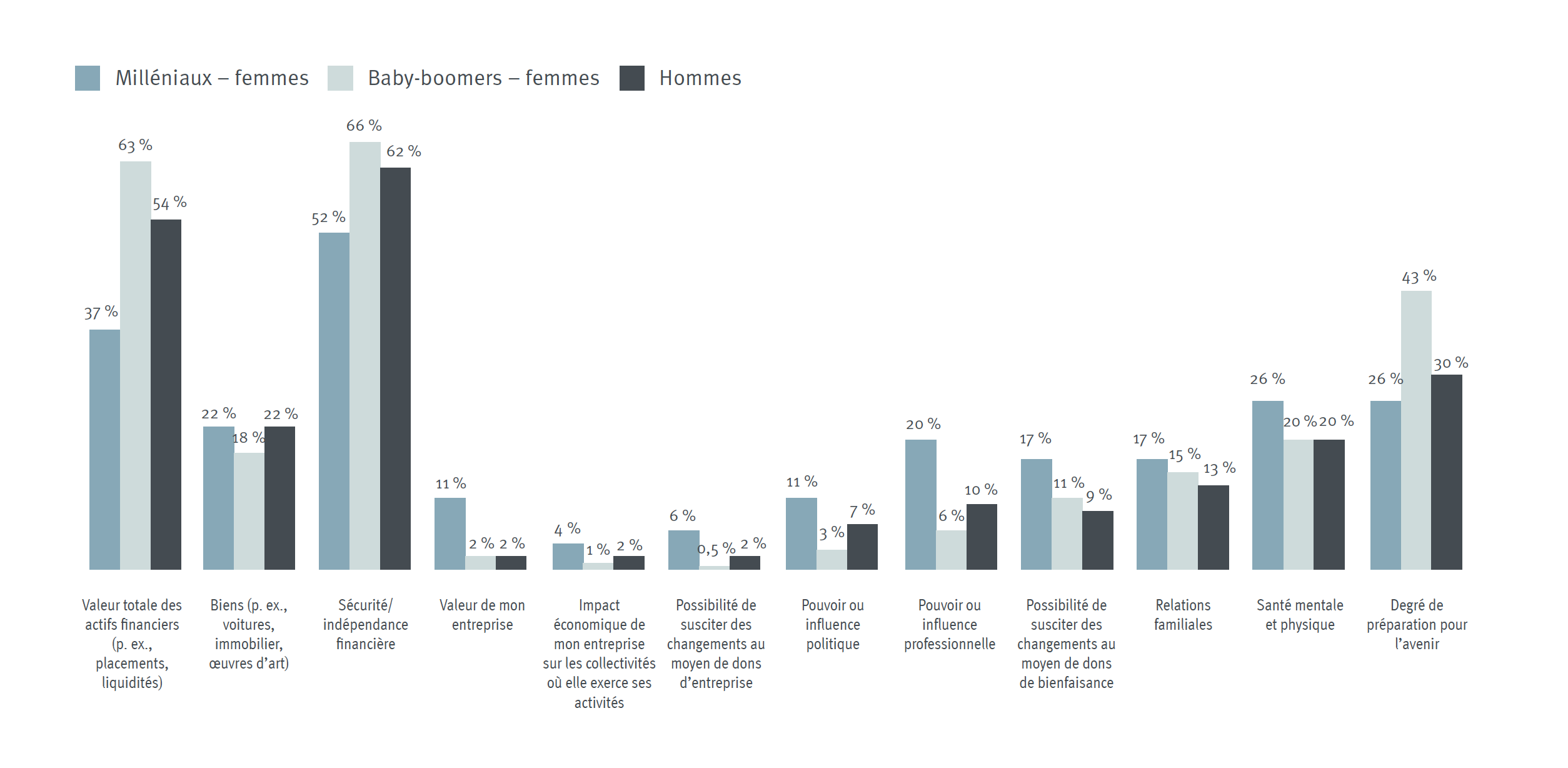

Pour la plupart des particuliers fortunés, le mot « patrimoine » signifie la sécurité et l’indépendance financière (62 %) ou la valeur de l’ensemble des actifs financiers (54 %). Il existe une seule différence importante dans la définition de « patrimoine » entre les femmes et les hommes fortunés : pour 38 % des femmes, ce mot signifie également la préparation en vue de l’avenir, alors que chez les hommes, cette proportion est de 30 %. Autre fait intéressant : la proportion des entrepreneurs qui intègrent à la définition de « patrimoine » la valeur globale de leur entreprise, l’impact économique sur les collectivités où elle exerce ses activités et la possibilité de susciter des changements au moyen de dons d’entreprise est à peu près la même chez les deux sexes.

Comme c’est le cas pour beaucoup d’autres questions, les particuliers fortunés voient le patrimoine différemment selon leur âge. Par exemple, les deux tiers des femmes du baby-boom mettent l’accent sur la sécurité financière, contre un peu plus de la moitié des milléniales. Ces différences sont probablement attribuables au stade de vie des répondantes (figure 4).

Cela dit, il est intéressant de constater que les femmes et les hommes fortunés, peu importe leur groupe d’âge, ont des objectifs de vie similaires, les plus courants étant d’améliorer leur bien-être mental et physique, de renforcer leur relation avec leur famille, de s’enrichir et de définir une voie menant à la richesse pour la prochaine génération. Pour atteindre ces objectifs, ils doivent également composer avec des obstacles similaires, notamment l’incapacité à prédire l’avenir, qui a été mentionnée par la moitié des hommes et par 48 % des femmes. Ce constat pourrait être attribuable en grande partie au fait que les répondants, qu’ils soient de sexe féminin ou masculin, sont dans des situations similaires à bien des égards. D’un sexe à l’autre, on note à peu près le même pourcentage de personnes qui sont mariées ou en union de fait (82 % chez les femmes et 85 % chez les hommes) et qui sont propriétaires ou anciens propriétaires d’entreprises, professionnels ou dirigeants d’entreprise (64 % et 66 %).

Figure 4 : Signification du mot « patrimoine »

Pourcentage ayant choisi chaque mention par groupe d’âge (maximum de trois mentions par répondant)

De plus, la proportion de personnes qui disent pouvoir exercer un plus grand impact sur le monde grâce à leur patrimoine que les générations précédentes est la même chez les deux sexes (63 %). Cependant, il existe quelques différences manifestes entre les femmes et les hommes fortunés quant à l’orientation de la société et à leur responsabilité à cet égard. Ainsi, 61 % des femmes du baby-boom jugent que la société est devenue plus inclusive, contre 72 % des jeunes femmes et 61 % des hommes.

72 % des milléniales croient que la société est devenue plus inclusive

Les deux tiers des femmes qui ont répondu au sondage croient que l’investissement d’impact leur offre davantage d’occasions de poser des gestes concrets pour la société. Chez les hommes, cette proportion est de 56 %. (Pour en savoir plus sur l’évolution du rôle de l’investissement d’impact chez les particuliers fortunés, consultez l’article connexe intitulé « Les femmes et les milléniaux remodèlent les placements et le patrimoine en Asie ».)

Chez les propriétaires d’entreprises, la proportion de femmes qui jugent important que leur entreprise ait un impact caritatif positif sur leur collectivité est de 72 %, et dans le cas d’un impact économique positif, elle est de 71 %. Chez les hommes, ces proportions sont respectivement de 65 % et de 67 %. (Pour en savoir plus sur les gestes concrets que posent les femmes fortunées et propriétaires d’entreprises, consultez l’article connexe intitulé « Les entrepreneures sont des forces de changement social au Royaume-Uni ».)

63 % des milléniales croient que la prochaine génération accumulera plus de richesse qu’elles

Les milléniales sont plus nombreuses que les femmes du baby-boom à prévoir que leurs enfants accumuleront plus de richesse qu’elles (63 % contre 49 %). Chez les hommes en général, la proportion se situe au milieu, à 57 %. La plupart des femmes (92 %), tous âges confondus, sont convaincues que les membres de la prochaine génération auront davantage d’occasions d’être propriétaires d’entreprises. Toutefois, même si la plupart des particuliers fortunés qui sont propriétaires d’une entreprise souhaitent léguer celle-ci à leurs enfants, ils affirment tous faire face à un défi de taille : convaincre leurs enfants de reprendre l’entreprise familiale plutôt que d’intégrer le monde du travail ou de créer leur propre entreprise.

Les jeunes femmes font des dons notamment par l’intermédiaire de leurs placements et de leurs dépenses

Chez les hommes comme chez les femmes, le nombre de personnes fortunées qui disent ne pas avoir les moyens de faire des dons de bienfaisance est très faible (4 %). Chez la plupart des personnes qui font des dons, les sources d’influence et les préférences sont similaires, mais varient d’une génération à l’autre. De plus, d’une génération fortunée à l’autre, les différences sont encore plus prononcées selon la destination des dons ainsi que la façon d’évaluer les résultats de la bienfaisance. Ces deux facteurs sont non seulement liés à la philanthropie, mais aussi à la planification de patrimoine. (Pour en savoir plus sur la façon dont les Canadiens fortunés transforment les attentes à l’égard des dons, consultez l’article connexe « Le nouveau patrimoine canadien ».)

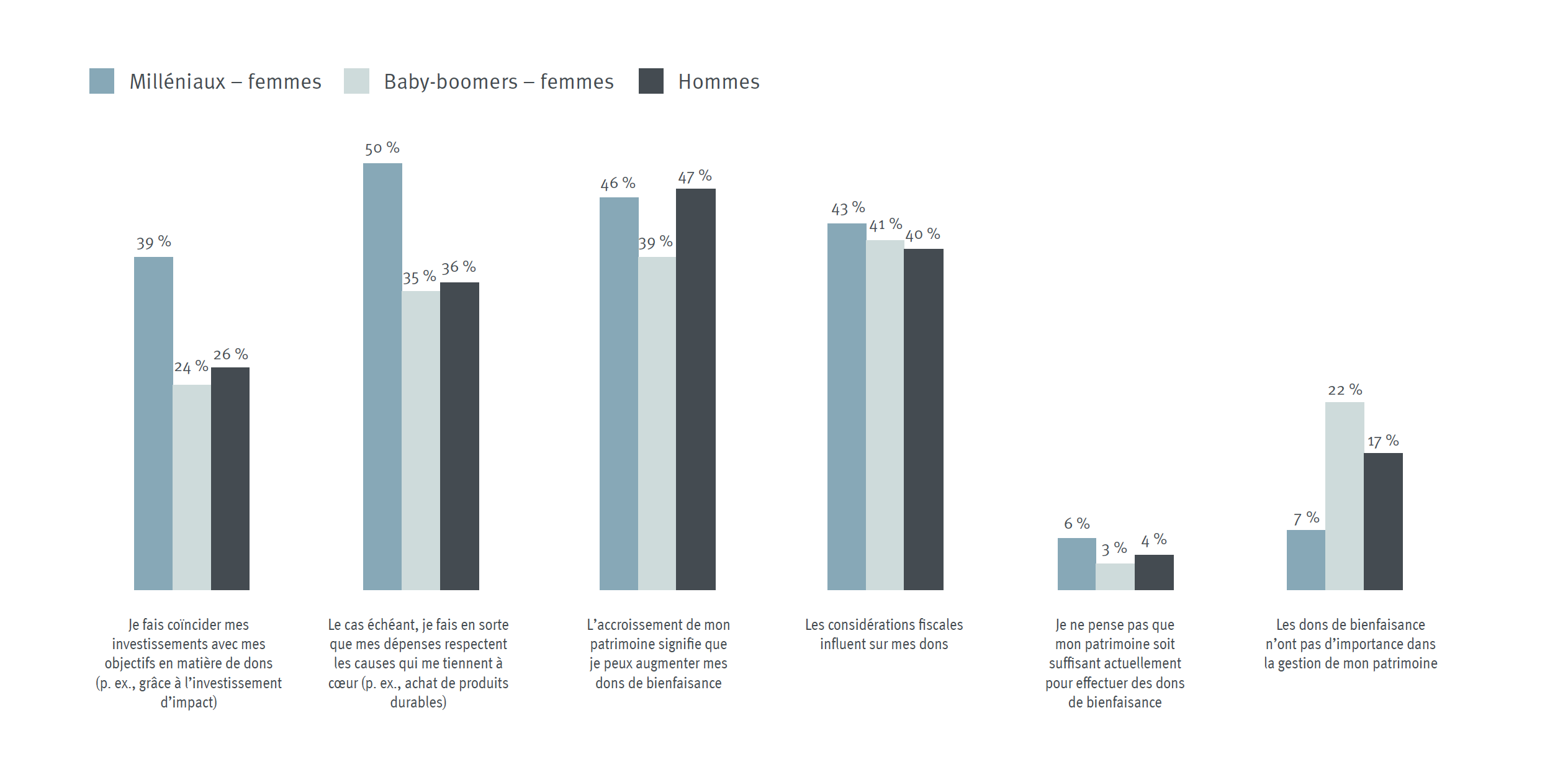

Par exemple, les femmes du baby-boom (22 %) sont plus nombreuses que les milléniales (7 %) à affirmer que les dons de bienfaisance n’ont pas d’importance dans la gestion de leur patrimoine (figure 5).

Figure 5 : Lien entre la gestion du patrimoine et les dons de bienfaisance

Pourcentage ayant choisi chaque mention par groupe d’âge (maximum de trois mentions par répondant)

Autre fait intéressant : parmi les facteurs qui influent sur leurs dons, les femmes sont un peu plus nombreuses que les hommes à mentionner la capacité à avoir le plus grand impact (29 % contre 26 %) ; la différence est encore plus importante pour la capacité à mesurer l’impact des dons (17 % contre 11 %). Encore une fois, on note des écarts importants d’une génération à l’autre. La proportion de personnes qui n’évaluent pas les résultats de leurs dons est de 44 % chez les femmes du baby-boom, contre 20 % chez les milléniales et 27 % chez les hommes. Ces résultats peuvent traduire une différence dans la façon dont chaque génération participe activement au processus de dons. De plus, les femmes du baby-boom sont beaucoup moins susceptibles que les milléniales et les hommes d’évaluer les résultats de leurs dons à partir de la couverture ou des commentaires des médias traditionnels ou sociaux. Par contre, la rétroaction anecdotique ou officielle de la part des bénéficiaires et la reconnaissance de la part de la famille se classent parmi les principaux facteurs d’évaluation des dons chez les trois groupes (femmes du baby-boom, milléniales et hommes).

Il existe également des différences d’une génération à l’autre en ce qui concerne les facteurs qui motivent leur choix. Chez les milléniales, le principal facteur est la capacité à avoir le plus grand impact (33 %), alors que les hommes et les femmes du baby-boom ont le plus souvent mentionné la pertinence du bénéficiaire à leurs yeux. En revanche, les avantages fiscaux arrivent beaucoup plus loin dans les priorités des milléniales (19 %), mais sont plus souvent mentionnés par les hommes (25 %) et les femmes du baby-boom (29 %).

En ce qui concerne la manière de faire des dons, les milléniales (39 %) sont plus susceptibles que les femmes du baby-boom (24 %) et les hommes (26 %) de faire coïncider leurs investissements avec leurs objectifs en matière de dons (p. ex. au moyen de l’investissement d’impact). Les milléniales (70 %) sont également plus nombreuses que les femmes du baby-boom (47 %) et les hommes (52 %) à considérer l’investissement d’impact comme une forme de don.

(Pour en savoir plus sur la façon dont les Américains fortunés harmonisent la gestion de patrimoine, les dons de bienfaisance et les dépenses au profit des causes qui leur tiennent à cœur, consultez l’article connexe intitulé « Créer dès maintenant une valeur sociale : L’évolution de la notion de patrimoine aux États-Unis ».)

Les femmes propriétaires d’entreprises ont des vues similaires. De façon générale, elles s’intéressent davantage à l’incidence non financière de leur patrimoine que leurs homologues de sexe masculin. Elles sont plus nombreuses que les hommes à vouloir protéger les moyens de subsistance de leurs employés et de leur famille (74 % contre 67 %) et à souhaiter que leur entreprise ait un impact caritatif positif sur les collectivités au sein desquelles elle exerce ses activités (72 % contre 65 %).

Les femmes redéfinissent la notion de transfert de patrimoine en mettant l’accent sur l’impact social

Si la situation des milléniales peut être une indication de l’avenir, on peut déduire que l’amélioration de la confiance des femmes dans leur capacité à accumuler et à protéger leur patrimoine les amène à adopter une orientation idéaliste. Ainsi, elles attachent plus d’importance aux dons de bienfaisance, harmonisent leurs objectifs de transfert de patrimoine avec leurs placements (p. ex. au moyen de l’investissement d’impact) et réservent une plus grande place aux obligations sociales dans leur planification patrimoniale.

Parmi les répondants, 83 % des milléniales conviennent qu’elles ont davantage d’occasions d’influer sur des questions sociales qui les intéressent personnellement, contre 65 % des autres femmes et 66 % des hommes. De plus, les milléniales sont plus enclines que les autres femmes à affirmer qu’elles ont l’obligation de transférer un patrimoine à la nouvelle génération (65 % contre 55 %). Elles sont également plus nombreuses à avoir l’impression qu’elles ont la responsabilité de mettre leur patrimoine au profit de la société au sens large (65 % contre 52 % pour les autres femmes) et à affirmer qu’elles peuvent régler des problèmes sociaux en misant expressément sur l’investissement (76 % contre 59 %).

Dans ce contexte, il n’est pas étonnant que les milléniaux soient plus nombreux que les baby-boomers à viser des objectifs différents de ceux de leurs parents en ce qui concerne le patrimoine. Ainsi, 81 % des hommes et 69 % des femmes appartenant à la génération des milléniaux affirment que leur définition du patrimoine diffère de celle de leurs parents. Pour la génération des baby-boomers, 58 % des répondants, hommes et femmes confondus, expriment la même opinion.

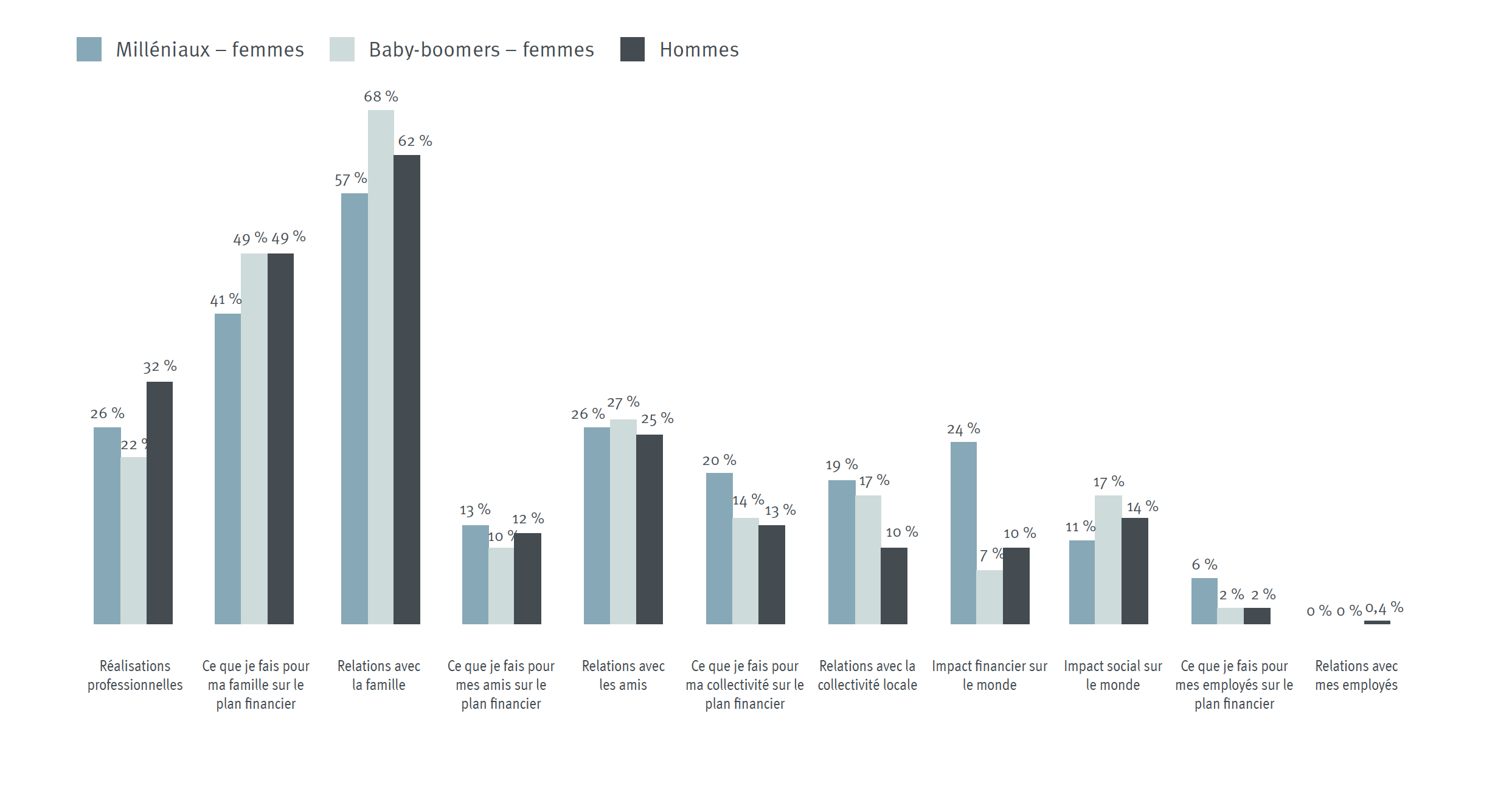

Il existe une autre différence importante entre les sexes : les femmes (62 %) sont beaucoup plus nombreuses que les hommes (53 %) à affirmer que les causes sociales sont devenues plus importantes que l’accumulation de richesse dans la définition du patrimoine (figure 6). Ces chiffres portent à croire que plus les femmes s’enrichissent, plus elles affectent de capitaux à des dons de bienfaisance et à des projets sociaux, même si leur patrimoine futur s’en ressentira. Cela dit, chez les jeunes femmes, l’investissement d’impact peut compenser ce ralentissement dans l’accumulation du patrimoine.

Figure 6 : Définition du patrimoine

Pourcentage ayant choisi chaque mention par groupe d’âge (maximum de trois mentions par répondant)

En ce qui concerne la planification patrimoniale chez les particuliers fortunés, on note d’importantes différences entre les sexes. La grande majorité des femmes et des hommes affirment que la richesse est l’élément principal de leur patrimoine. Toutefois, dans la génération du millénaire, les hommes sont beaucoup plus nombreux que les femmes à être de cet avis (91 % contre 69 %).

81 % des femmes croient en l’importance d’harmoniser leur planification de patrimoine

Le même principe s’applique à la question de savoir si les répondants ont plus d’occasions de constituer un patrimoine que les membres des générations précédentes. Les trois quarts des femmes de tous âges et des hommes de la génération du baby-boom, sont d’accord avec cette affirmation ; chez les hommes du millénaire, la proportion augmente à 83 %. Les femmes sont également plus nombreuses (plus des deux tiers) à agir maintenant en vue du transfert de leur patrimoine. Encore une fois, les hommes du millénaire sont particulièrement nombreux (79 %) à être de cet avis. Compte tenu de ces résultats, les hommes sont encore plus susceptibles que les jeunes femmes de vouloir constituer un patrimoine durable grâce à leur carrière et à leurs activités de création de richesse.

Cela dit, les femmes sont de plus en plus nombreuses à abonder dans ce sens. En effet, 85 % des milléniales croient qu’il est important de jeter les bases d’une définition du patrimoine pour leur famille et les générations futures, alors que 74 % des femmes du baby-boom partagent cet avis. Pourtant, les femmes du baby-boom et les milléniales sont du même avis (83 % et 85 % respectivement) sur la question suivante : il est important pour elles que leurs plans de patrimoine correspondent au patrimoine qu’elles désirent laisser. Elles sont également très nombreuses à dire qu’elles ont la haute main sur leur patrimoine (89 % et 95 % respectivement).

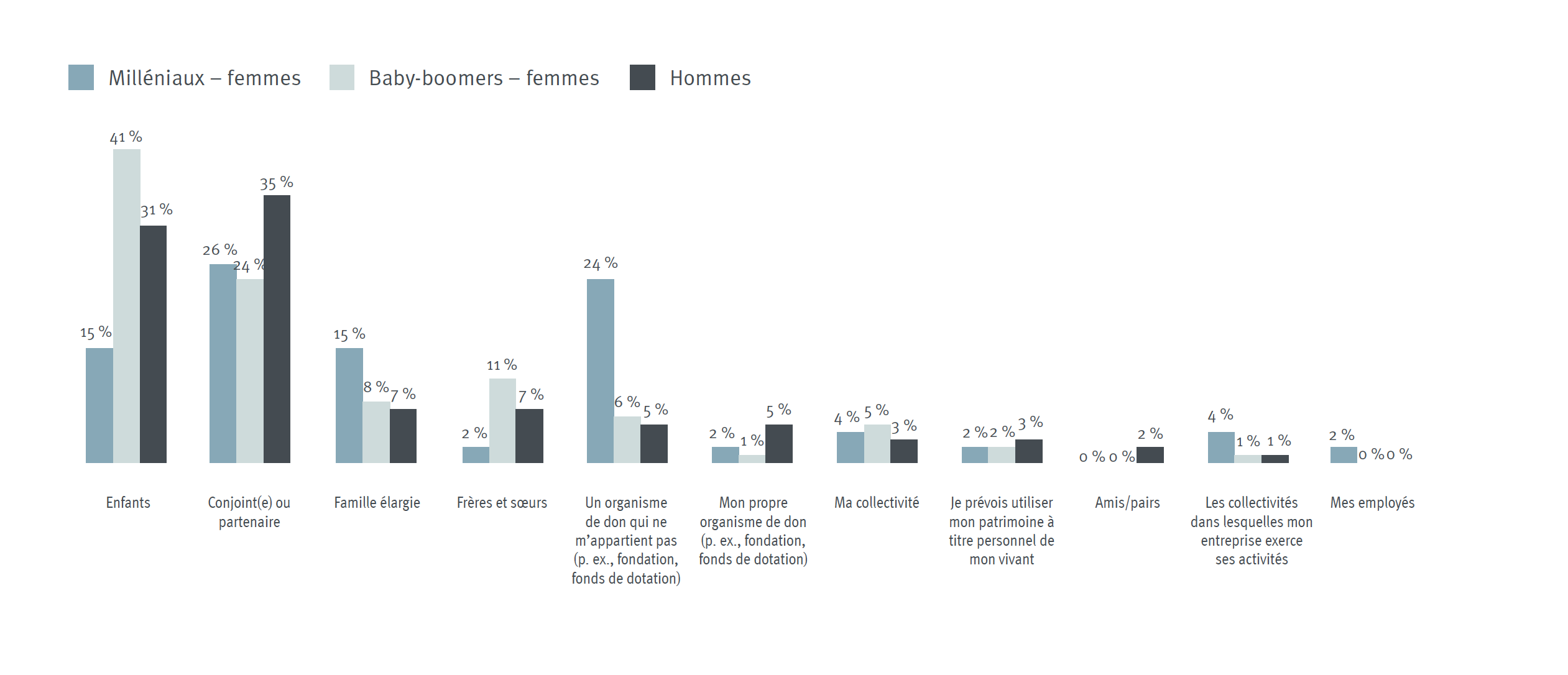

Enfin, le sondage révèle quelques différences notables dans la façon dont les femmes et les hommes prévoient affecter leur patrimoine. Quarante-et-un pour cent des femmes du baby-boom prévoient léguer leur patrimoine à leurs enfants, soit une proportion nettement supérieure à celle des milléniales (15 %). Du côté des hommes, le nombre de répondants qui prévoient laisser leur patrimoine à leur partenaire de vie (35 %) et à leurs enfants (31 %) est à peu près le même. Les femmes et les hommes prévoient également laisser une petite part de leur fortune à leur famille élargie. Les femmes du baby-boom ont l’intention de donner très peu à la collectivité où leur entreprise exerce ses activités, à des fondations ou à des fonds de dotation (qu’elles détiennent ou non) ou à des employés.

Figure 7 : Personnes ou entités à qui les particuliers fortunés donnent le plus

Pourcentage ayant choisi chaque mention par groupe d’âge (maximum d’une mention par répondant)

Conclusion

Le patrimoine que les femmes possèdent et contrôlent n’a jamais été aussi important. En outre, elles changent la manière dont le patrimoine est géré, ainsi que les objectifs liés à sa création. Cette orientation est particulièrement visible chez les milléniales fortunées. Bien que de nombreuses femmes se sentent toujours victimes de contraintes liées à leur sexe, tout particulièrement à titre de décideuses, les résultats du sondage indiquent que plus les femmes sont jeunes et fortunées, moins elles sont de cet avis. La situation qui se dessine est celle de femmes fortunées qui sont nombreuses à démarrer et à exploiter une entreprise et qui prennent davantage les rênes de la création de leur patrimoine. Plus elles accumulent d’actifs, plus elles sont enclines à planifier elles-mêmes leur patrimoine et à laisser leur propre marque.

Par

1. Boston Consulting Group, https://www.bcg.com/publications/2016/financial-institutions-consumer-insight-global-wealth-2016.aspx

2. Les pourcentages ayant été arrondis, leur somme ne correspond pas à 100 %.

© The Economist Intelligence Unit Limited, 2018. Tous droits réservés.

Banque Royale du Canada et The Economist Intelligence Unit ainsi que leurs marques et logos respectifs, tels qu’ils sont utilisés dans le présent document, sont les marques de commerce ou les marques déposées de leurs sociétés respectives. Le présent document ne peut être reproduit ou copié en totalité ou en partie de quelque façon que ce soit sans l’autorisation écrite de Banque Royale du Canada et de l’Economist Intelligence Unit.

Déni de responsabilité

Le présent document est fourni uniquement à des fins d’information et ne s’adresse pas à toute personne ou entité (et n’est pas destiné à être utilisé ou distribué par ces personnes ou entités) dans un pays où une telle distribution ou utilisation serait contraire à la loi ou à la réglementation, ou qui soumettrait Banque Royale du Canada ou ses filiales ou unités opérationnelles constitutives (y compris RBC Gestion de patrimoine) à des exigences d’autorisation ou d’immatriculation dans ledit pays.

Ce document n’est pas destiné à être une offre spécifique faite par une entité de Banque Royale du Canada afin de vendre ou de fournir, ou une invitation spécifique à demander, tout compte, produit ou service financier particulier. Banque Royale du Canada n’offre pas de comptes, produits ou services dans les territoires où il n’est pas permis de le faire. Par conséquent, les services de RBC Gestion de patrimoine ne sont pas disponibles dans tous les pays ou les marchés.

Les informations contenues dans ce document sont de nature générale et ne visent pas à donner à l’utilisateur une opinion ou un avis professionnel, ni à lui recommander une approche particulière, et elles ne doivent pas être interprétées comme telles. Aucun élément du présent document ne constitue un conseil juridique, comptable ou fiscal. Il vous est recommandé d’obtenir des conseils juridiques, comptables et fiscaux de tiers avant de prendre des décisions en fonction d’un quelconque élément de ce document. Les taux d’intérêt, la conjoncture du marché, les règles juridiques et fiscales et d’autres facteurs importants propres à votre situation sont susceptibles de changer. Ce document ne se veut pas un énoncé complet des approches ou des étapes qui peuvent être appropriées pour l’utilisateur, ne prend pas en compte les objectifs de placement ou la tolérance au risque spécifiques de l’utilisateur et n’est pas destiné à être une invitation à effectuer une opération sur titres ou à participer de toute autre manière à tout service de placement.

Le texte de ce document a été rédigé initialement en anglais. Les traductions dans d’autres langues que l’anglais sont fournies à nos utilisateurs à des fins de commodité. Banque Royale du Canada décline toute responsabilité pour les inexactitudes de traduction. Les informations fournies dans ce document le sont « en l’état ». Banque Royale du Canada ne garantit d’aucune façon toute information fournie dans ce rapport.

Même si tous les efforts possibles ont été déployés pour vérifier l’exactitude des renseignements présentés, The Economist Intelligence Unit Ltd. décline toute responsabilité quant à l’utilisation par quiconque de ce rapport et des renseignements, opinions et conclusions qu’il contient. Les conclusions et opinions exprimées dans ce rapport ne reflètent pas forcément celles du commanditaire.