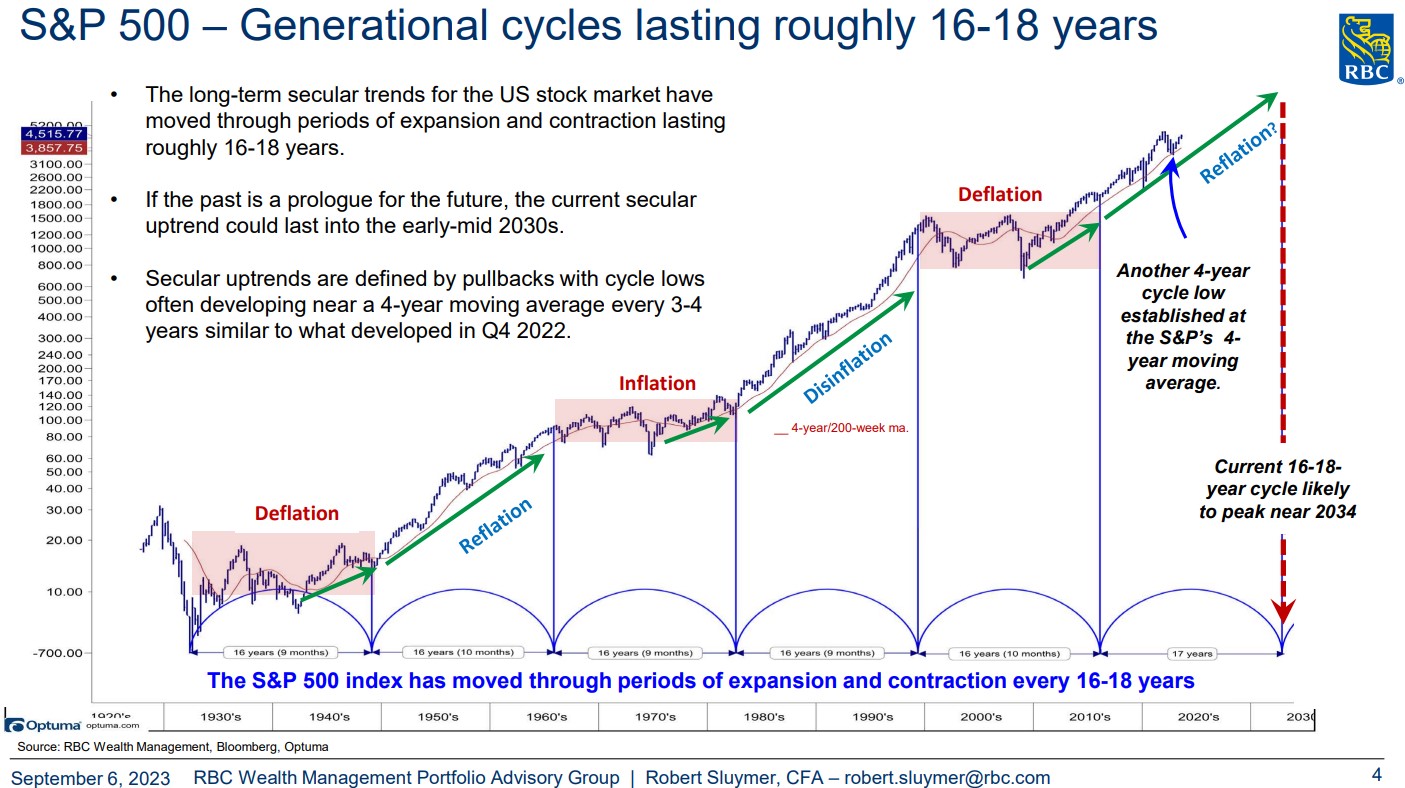

Comme la plupart de nos clients le savent, nous croyons depuis longtemps à la théorie des cycles générationnels. Cette théorie suggère que le S&P 500 suit une tendance alternant des marchés haussiers et baissiers séculaires, d'une durée de 16 à 18 ans chacun, qui sont largement déterminés par les avancées technologiques et leurs influences associées sur les tendances inflationnistes et les gains de productivité.

Le graphique ci-dessous, sur lequel nous revenons régulièrement pour illustrer ces tendances, indique que nous sommes actuellement au milieu de la troisième tendance haussière séculaire des 100 dernières années, qui devrait culminer aux alentours de 2034. Si cela s’avère être le cas, il devrait rester très avantageux d'être largement exposé aux actions au cours des dix prochaines années. (Contenu du graphique en anglais)

Cependant, les marchés ont été tout sauf gratifiants pour les investisseurs en 2022 - et les niveaux globaux d'incertitude auxquels nous sommes confrontés aujourd'hui (hausse des taux d’intérêt, inflation élevée, craintes de récession, etc.) ne donnent pas l'impression d'être au milieu d'un marché haussier séculaire.

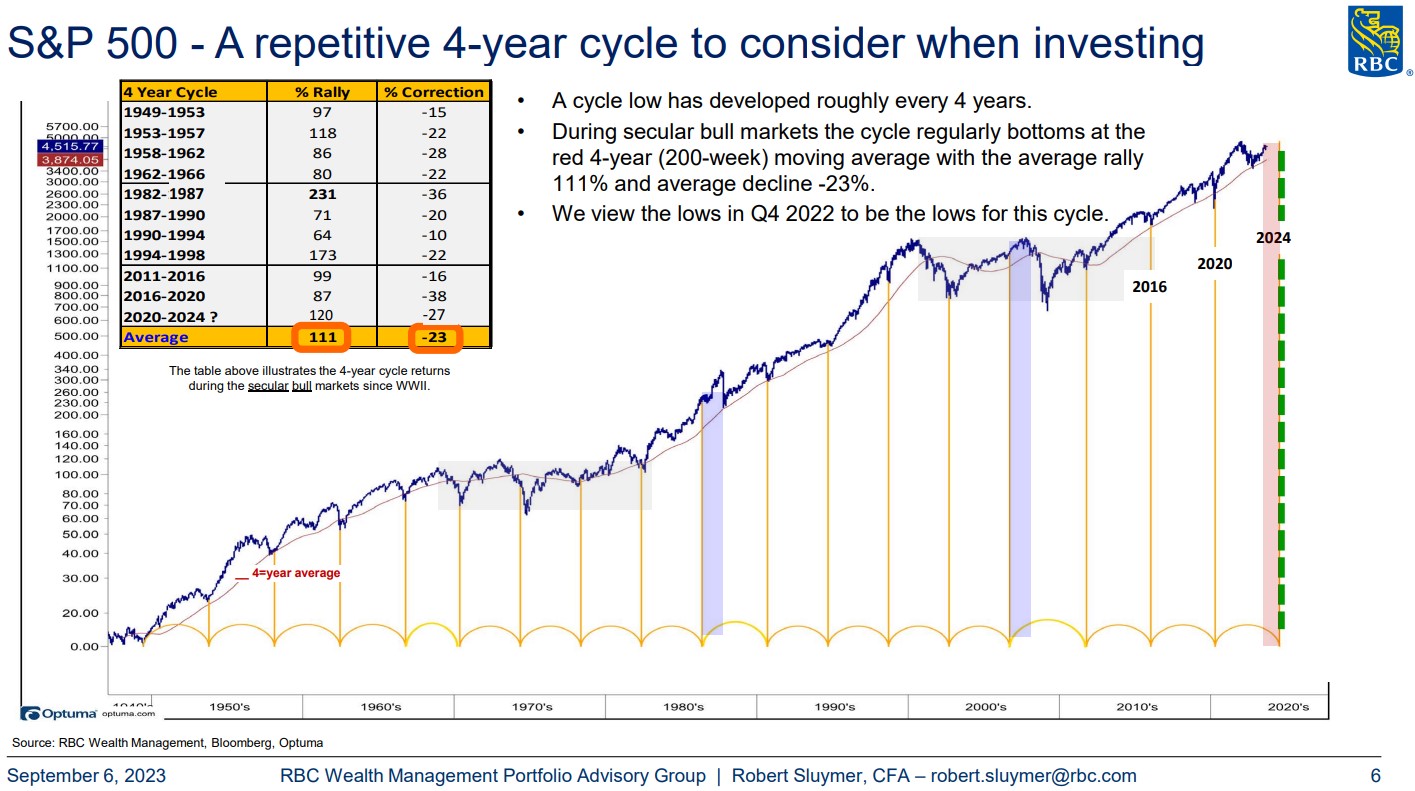

C'est en entendant ce sentiment de la part de nos clients que nous avons commencé à évoquer un autre phénomène dans nos discussions au cours des derniers mois. Cette fois, nous nous concentrons sur un cycle répétitif de quatre ans qui peut être observé dans le même indice S&P 500 que notre graphique à long terme ci-dessus. (Contenu du graphique en anglais)

Ce graphique est simple : il s'agit de l'indice S&P 500 divisé en tranches de quatre ans, indiquées par les lignes verticales jaunes. Ce qui est intéressant, c'est que ces intervalles de quatre ans coïncident étroitement avec les périodes de repli du marché et les reprises qui s'ensuivent. Le point principal sur lequel nous nous sommes concentrés avec nos clients est que même au sein des marchés haussiers séculaires, il y a des périodes de corrections significatives, et celles-ci ont historiquement été parmi les meilleurs points d'entrée que les investisseurs pouvaient espérer.

C'est exactement ce que montre le tableau situé en haut à gauche du graphique. Il énumère les deux précédents marchés haussiers séculaires, ainsi que celui dans lequel nous pensons être actuellement, et les divise en sous-sections de 4 à 5 ans. Chacune de ces sous-sections a connu des hausses significatives (indiquées par la colonne « % Rally »), mais aussi des périodes de baisse importante (indiquées par la colonne « % Correction »). En fait, en moyenne, ces périodes de 4 à 5 ans sont marquées par des hausses d'environ 111 % avec des corrections en cours de route de 23%. Le cycle actuel de 4 ans devrait se réinitialiser en 2024, et la baisse maximale de 27 % observée en 2022 semble avoir été le « moment correctif » de ce cycle.

La conclusion de ces graphiques est simple :

- Investir sur le marché pendant les « cycles générationnels » haussiers est extrêmement gratifiant sur le long terme.

- Lorsque les marchés se corrigent au cours des « cycles quadriennaux » plus courts (ex. 2022), il ne faut pas avoir peur, mais plutôt faire preuve d'opportunisme et s'attendre à des rendements élevés au cours des années suivantes.

Comme nous le rappelons souvent à nos clients, les rendements des investissements ne sont pas linéaires. Ils se produisent le plus souvent par à-coups - et les périodes les plus difficiles précèdent souvent immédiatement les périodes de meilleures performances. Nous pensons que les prochaines années seront extrêmement gratifiantes pour les investisseurs qui sauront saisir les opportunités qui se présentent, et c'est exactement ce que nous nous efforçons de faire.

Si vous avez des questions, n'hésitez pas à nous contacter.

Sincèrement,

Gestion de patrimoine Di Iorio