Au risque de paraître répétitif, tout ce que nous faisons en tant qu'équipe est de contribuer à faire de nos clients, et de tous ceux qui nous entourent, des meilleurs investisseurs. Il s'agit là de notre « Pourquoi », et du facteur de motivation qui sous-tend chacune de nos décisions.

L'un des dangers auxquels tout investisseur - y compris nous-mêmes - est confronté est d'être victime des biais comportementaux. Nous pensons depuis longtemps qu'il est essentiel de connaître et de comprendre ces biais pour les surmonter, ce qui nous aide à fournir de meilleurs conseils à nos clients. Nous avons récemment abordé ce sujet dans un podcast avec Myles Zyblock, stratège en chef des investissements à la Banque Scotia - que vous pouvez trouver ici.

Pourquoi les biais sont-ils pertinents ?

L'économie classique suppose que nous prenons des décisions rationnelles en pesant correctement le pour et le contre de chaque résultat potentiel, en attribuant correctement des probabilités à ces résultats et en prenant des décisions optimales sur la base de ces données. Cependant, comme l'histoire l'a montré, les êtres humains sont souvent victimes de prises de décisions non optimales à cause de préjugés cognitifs et émotionnels.

Voici cinq des biais les plus communs dont les investisseurs sont victimes :

- L'aversion aux pertes - La tendance des investisseurs à « détester » les pertes plus qu'ils « aiment » les gains.

- L'excès de confiance - La tendance à se sentir plus instruit / informé sur un sujet que l'on ne l'est réellement.

- Biais de confirmation - Tendance à rechercher des informations qui confirment une opinion préétablie et à accorder moins d'importance aux informations qui vont à l'encontre de cette opinion.

- Comptabilité mentale - Tendance à traiter différemment des différentes tranches d'argent (par exemple, prendre plus de risques avec les « bénéfices » qu'avec « l'investissement initial »).

- Le biais d'ancrage - La tendance à s'ancrer dans un point de vue spécifique (souvent basé sur des expériences personnelles) et à ne pas s'adapter suffisamment aux nouvelles données.

Nous avons estimé qu'il était important d'écrire sur ce sujet car, comme beaucoup d'entre vous le savent, l'environnement de marché que nous avons connu jusqu'à présent en 2022 a été extrêmement difficile. Ces périodes de négativité (ou de positivité) sont généralement celles où les biais comportementaux sont les plus répandus.

L'un des meilleurs exemples concrets des conséquences négatives des biais comportementaux en matière d'investissement est peut-être illustré dans cet article de Forbes de 2021 : How Investors Are Costing Themselves Money. L'article fait référence à l'un des points de données les plus choquants que nous ayons vus, qui également est lié à l'un de nos investisseurs légendaires préférés : Peter Lynch. Peter Lynch a été le gestionnaire du Fidelity Magellan Fund de 1977 à 1990. Au cours de cette période, le fonds a affiché un rendement annualisé incroyable de 29 %. Cependant, selon Fidelity, l'investisseur moyen du fonds a en fait perdu de l'argent au cours de cette période. Cela peut sembler presque impossible à croire, mais c'est simplement le produit des biais émotionnels et cognitifs qui conduisent les investisseurs à prendre des décisions non optimales, comme se précipiter pour acheter après une forte performance, et se précipiter pour vendre après une faible performance.

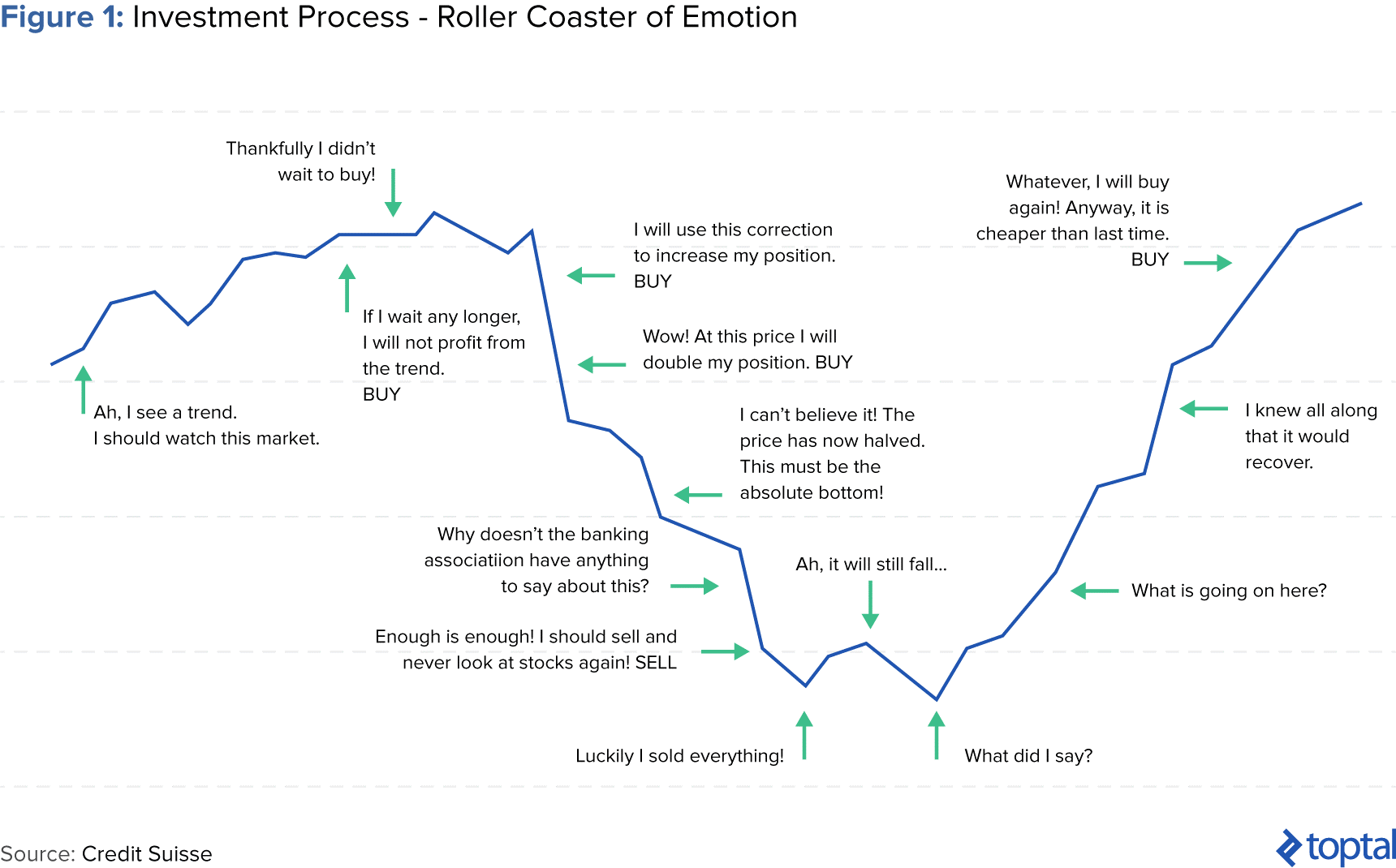

Le dernier graphique que nous souhaitions partager provient du Credit Suisse (disponible uniquement en anglais) et montre un schéma "typique" que l'investisseur émotionnel moyen va suivre. Bien que théorique par nature, nous voyons ce type de scénario se dérouler souvent dans nos relations avec nos clients. Bien que personne (y compris nous) ne soit totalement à l'abri de ce type de schémas de pensée, l'un de nos principaux objectifs en tant que gestionnaires de portefeuille est de les reconnaître et de s'assurer qu'ils n'influencent pas notre prise de décision (ou celle de nos clients).

Le dernier mot

Il n'est jamais conseillé d'anticiper le marché, et il est impossible de savoir avec certitude où nous nous situons sur les "montagnes russes" des émotions des investisseurs. Cependant, la mauvaise performance des marchés jusqu'à présent en 2022, combinée aux niveaux extrêmes de négativité parmi les investisseurs nous amène à penser que nous sommes plus proches du bas de la "chute" que beaucoup ne le croient. Si cela s'avère finalement être le cas, nous ne doutons pas que de nombreuses actions / réactions prises par les investisseurs aujourd'hui viendront simplement s'ajouter au livre des exemples de biais comportementaux à l'œuvre.

Merci de votre lecture.

Gestion de patrimoine Di Iorio

Les titres ou les stratégies de placement mentionnées dans le présent bulletin peuvent ne pas convenir à l’ensemble des investisseurs ou des portefeuilles. Les renseignements contenus dans le présent bulletin ne constituent pas une recommandation à l’intention d’un investisseur ou d’une catégorie d’investisseurs en particulier, et ils ne constituent pas une recommandation quant aux situations particulières d’un investisseur, d’une catégorie d’investisseurs ou d’un portefeuille en particulier. Vous devriez consulter votre conseiller en placement avant de prendre une décision quant à un titre ou à une stratégie de placement mentionné dans le présent bulletin afin de déterminer si les titres ou les stratégies de placement qui y sont mentionnés s’appliquent à votre situation particulière. Ces renseignements ne remplacent pas les conseils professionnels de votre conseiller en placement. Les commentaires, opinions et conclusions, le cas échéant, qui figurent dans ce bulletin représentent le point de vue personnel et subjectif du conseiller en placement [susmentionné], lequel n’agit pas à titre d’analyste et dont l’avis ne correspond pas forcément à celui de RBC Dominion valeurs mobilières Inc.

Les renseignements contenus dans les présentes ont été puisés à des sources jugées fiables au moment où ils ont été obtenus, mais ni RBC Dominion valeurs mobilières Inc., ni ses employés, ses mandataires ou ses fournisseurs de contenu ne peuvent en garantir l’exactitude ni l’intégralité. Le présent rapport ne constitue pas une offre de vente ni une sollicitation d’une offre d’achat de titres et ne doit, en aucune circonstance, être interprété comme telle. Il est fourni sur la base d’une entente selon laquelle ni RBC Dominion valeurs mobilières Inc., ni ses employés, ses mandataires ou ses fournisseurs d’information n’acceptent de responsabilité ou d’obligation de quelque nature que ce soit à son égard.

RBC Dominion valeurs mobilières Inc.* et Banque Royale du Canada sont des entités juridiques distinctes et affiliées. * Membre-Fonds canadien de protection des épargnants. RBC Dominion valeurs mobilières Inc. est une société membre de RBC Gestion de patrimoine, division opérationnelle de Banque Royale du Canada. ® / MC Marque(s) de commerce de Banque Royale du Canada. utilisée(s) sous licence. © RBC Dominion valeurs mobilières Inc. 2022. Tous droits réservés.