La réunion de la Réserve fédérale américaine (la « Fed ») qui s’est tenue les 30 et 31 juillet a eu lieu environ un an après la plus récente hausse de taux du présent cycle. Par le passé, bien que ce soit approximatif, c’est généralement à ce moment que la Fed a procédé à la première baisse de taux du prochain cycle.

Comme beaucoup s’y attendaient, toutefois, les décideurs ont une fois de plus laissé les taux inchangés, le président de la Fed, Jerome Powell, ayant tout de même précisé que « le comité était d’avis que nous nous rapprochons du moment où il sera approprié de commencer à réduire les taux ». Pour nous, et certainement pour le marché, cela signifie que la Fed commencera à réduire son taux directeur à sa réunion des 17 et 18 septembre.

La patience est-elle vraiment une vertu?

Nous pensons que la Fed mérite des félicitations pour la patience et la stabilité dont elle a fait preuve au cours des derniers mois et trimestres, en dépit des attentes du marché, qui ont été volatiles, voire démesurées. Mais la réaction des marchés dans les 24 heures qui ont suivi la fin de la réunion nous amène à nous demander si cette vertu risque maintenant de mener à l’échec.

Les taux de rendement des obligations du Trésor américain étaient déjà en baisse constante depuis les sommets d’avril 2024, mais la chute s’est accélérée cette semaine, c’est le moins qu’on puisse dire. Pour la première fois depuis le début de l’année, les taux des obligations du Trésor à 5 ans et à 10 ans étaient tous les deux inférieurs à 4,0 %.

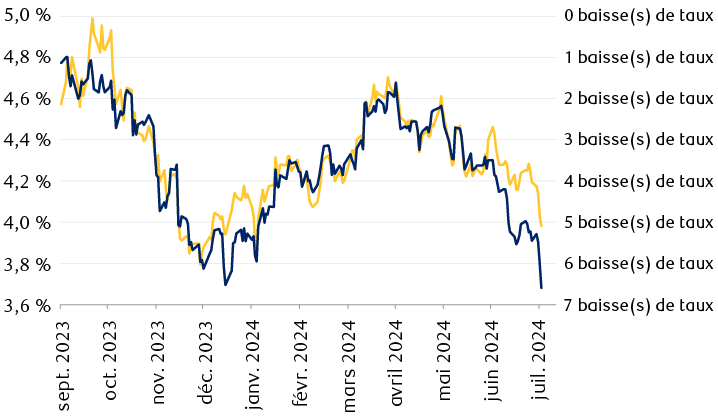

Comme le montre le premier graphique, le taux des obligations à 10 ans a suivi de près l’évolution des attentes à l’égard des baisses de taux de la Fed au cours de la dernière année, et ces attentes ont gonflé pour atteindre près de sept baisses de taux au cours de la prochaine année. Étant donné que la Fed ne tient que huit réunions par année civile, il s’agit à peu de chose près d’une réduction implicite de 25 points de base (pb) à chaque réunion, soit un rythme beaucoup plus rapide que celui prévu par les décideurs en juin.

Les marchés anticipent de nouveau une campagne énergique de réduction des taux de la Fed qui pourrait peser encore plus sur les taux des obligations du Trésor

Le graphique linéaire montre le taux des obligations du Trésor américain à 10 ans et le nombre implicite de réductions de taux de 0,25 % au cours des 12 prochains mois, selon les contrats à terme sur taux d’intérêt à 1 an, de septembre 2023 à juillet 2024. Le nombre de baisses de taux prévues a suivi de près le taux des obligations du Trésor. À la fin de juillet, le taux des obligations du Trésor s’établissait à 5,28 % et le marché avait anticipé 6,6 réductions de taux.

Sources : RBC Gestion de patrimoine, Bloomberg; réductions de taux implicites au cours des 12 prochains mois en fonction des contrats à terme sur taux d’intérêt à un an

M. Powell a également mentionné que lorsqu’elle décide de commencer à abaisser son taux, la Fed cherche toujours à équilibrer les risques d’agir trop tôt, ce qui pourrait attiser l’inflation, et d’agir trop tard, ce qui pourrait provoquer une récession et exiger de plus grandes réductions de taux.

Puisque la Banque du Canada (la « BdC ») a déjà abaissé son taux à deux reprises et la Banque centrale européenne (la « BCE ») a une reprise, et que la Banque d’Angleterre a emboîté le pas cette semaine, nous craignons de plus en plus que la Fed tente le sort; en effet, les données sur l’inflation sont favorables et le contexte du marché de l’emploi semble davantage à risque de se détériorer.

Dépendance aux données et dégradation des données

Chose certaine, rien de ce que la Fed a fait ou dit cette semaine n’a surpris les marchés. La réduction de taux en septembre a eu peu d’effet sur un marché qui l’avait déjà prise en compte. Au contraire, les données économiques publiées cette semaine, et en prévision du rapport de vendredi sur les emplois non agricoles, donnent à penser que le marché de l’emploi non seulement s’apaise – ce qui était l’objectif de la Fed –, mais tombe au point mort. Selon nous, le recul des taux de rendement des obligations du Trésor cette semaine pourrait être davantage attribuable aux données qu’à la Fed.

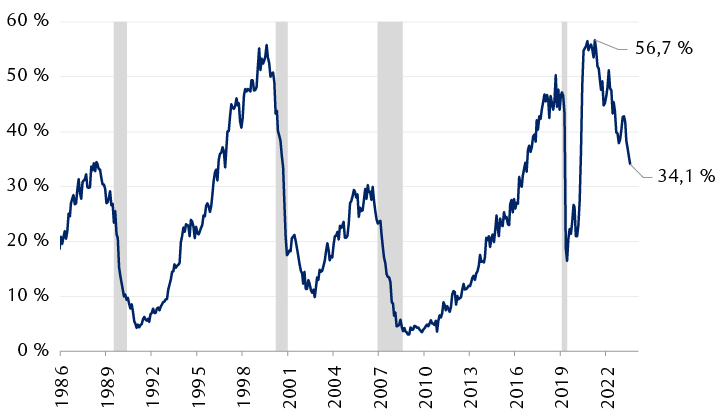

Selon l’enquête du Conference Board sur la confiance des consommateurs, seulement 34 % des personnes interrogées ont trouvé des emplois « en abondance », tandis que celles qui considèrent qu’il est « difficile d’obtenir » des emplois sont passées à 16 %, respectivement le taux le plus faible et le plus élevé depuis la pandémie. Bien que M. Powell ait indiqué que le marché de l’emploi demeurait robuste et qu’il se trouvait dans un état d’équilibre presque idéal, comme en 2019, le deuxième graphique montre que la disponibilité des emplois non seulement est beaucoup plus faible qu’en 2019, mais aussi qu’elle diminue à un rythme comparable à celui des récessions passées.

Apaisement? Ou simplement point mort?

Les consommateurs perçoivent un resserrement marqué du marché américain de l’emploi

Le graphique linéaire montre le pourcentage de répondants à l’enquête mensuelle du Conference Board sur la confiance des consommateurs américains qui disaient que les emplois étaient « abondants » de décembre 1986 à juillet 2024. Le pourcentage a augmenté rapidement après la récession américaine de 2019, mais il est passé de 56,7 en mars 2022 à 34,1 en juillet 2024.

Pourcentage des répondants à l’enquête mensuelle du Conference Board sur la confiance des consommateurs (jusqu’en juillet 2024) qui affirment que les emplois sont « abondants ».

Sources : RBC Gestion de patrimoine, Bloomberg

De plus, le sondage mené cette semaine par l’Institute for Supply Management auprès des directeurs d’achats a révélé que l’indice de l’emploi n’était que de 43,4 %, contre 49,3 % en juin; des niveaux inférieurs à 50 % signalent une contraction et supérieurs à 50 %, une expansion. Le taux de 43,4 % est le plus bas depuis la pandémie et n’avait pas été vu depuis la récession de 2008-2009.

M. Powell a souligné que les décideurs continueront d’évaluer la « totalité » des données avant de prendre une décision en septembre. Toutefois, même s’il reste encore beaucoup de données à publier avant cette date, nous ne pouvons ignorer le risque qu’elle arrive trop tard.

Banc des pénalités

Au bout du compte, le marché a peut-être imposé à la Fed une pénalité pour avoir repoussé la réduction de taux à septembre, même si M. Powell reconnaît qu’il y a véritablement eu une discussion sur les pour et les contres d’une réduction à la réunion de juillet. Le marché a maintenant entièrement pris en compte trois baisses de taux cette année, et il reste trois réunions. Toutefois, si la Fed décide de réduire son taux en septembre, il y a toujours la possibilité que ce soit de plus 50 pb, ce à quoi les marchés attribuent maintenant une probabilité de 20 %.

Cette semaine, même si l’évolution du marché et assurément les signaux envoyés par certaines données peignent un portrait économique quelque peu sombre, nous ne pouvons ignorer les événements géopolitiques survenus au Moyen-Orient, qui pèsent également sur la confiance à l’égard du risque et incitent les investisseurs à se tourner vers la sécurité présumée des obligations souveraines.

L’économie américaine et le marché de l’emploi demeurent relativement solides, mais il existe des risques, comme c’est presque toujours le cas. Après que la Fed ait pris des mesures pour prolonger la duration en juillet, nous continuons de recommander aux investisseurs en titres à revenu fixe de délaisser les liquidités et les titres à court terme afin d’immobiliser les taux de rendement actuels dans des titres à plus long terme. Un taux des obligations du Trésor à 10 ans inférieur à 4,0 % nous mettrait en garde, mais nous serions des acheteurs à tout niveau supérieur à celui-ci au cours des prochaines semaines et en prévision de l’entrée prochaine de la Fed dans le cycle d’assouplissement des banques centrales mondiales.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.