Une année inhabituelle

En général, les banques produisent de bons rendements lorsque les taux d’intérêt augmentent. Dans un tel contexte, les banques transmettent rapidement les hausses de taux d’intérêt aux emprunteurs, mais elles tardent à en faire profiter les déposants. Les marges nettes d’intérêts des banques ont donc tendance à s’accroître.

De fait, à la fin du mois de juin, le ministre britannique des Finances, Jeremy Hund, a rencontré les patrons des banques pour discuter de la réticence de ces dernières à accorder des rendements plus élevés aux épargnants. Les quatre plus grandes banques de Grande‑Bretagne offraient alors des taux inférieurs à 1,35 % pour les comptes à accès facile, dans lesquels se trouvent près des deux tiers des dépôts des ménages, alors que la Banque d’Angleterre avait porté le taux d’escompte à 4,5 %, selon le Treasury Select Committee.

En raison du délai entre le relèvement des coûts d’emprunt et la hausse des taux des dépôts, la rentabilité des banques peut s’améliorer, à condition que le cycle de prêt demeure favorable et que les provisions pour pertes sur prêts soient limitées. Cette situation peut donner lieu à d’excellents rendements pour les titres des banques.

Cela ne s’est évidemment pas produit au cours de la présente année, marquée par des événements qui ont secoué le secteur : la faillite de trois banques régionales américaines et l’effondrement de Credit Suisse en Europe. Les titres des banques américaines sont à la traîne de l’ensemble du marché depuis le début de l’année. Les banques européennes ont à peine dépassé le marché, et les banques du Royaume‑Uni, qui semblent avoir évité ces problèmes de l’avis de beaucoup, ont mieux résisté, surtout parce que les banques internationales ont produit de bons résultats, alors que les banques servant seulement le marché intérieur ont éprouvé des difficultés.

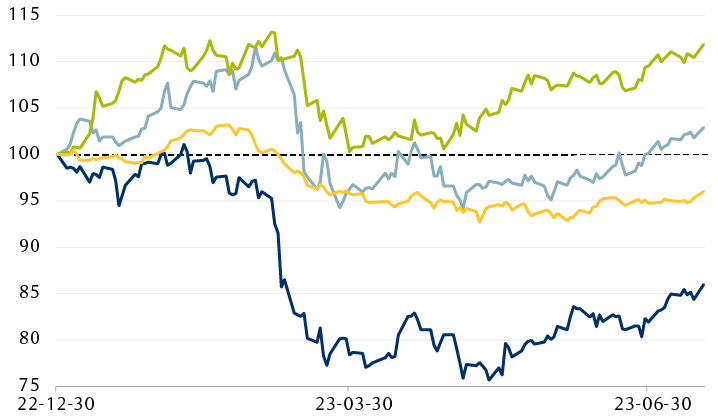

Rendement des indices des banques locales par rapport à l’ensemble de leur marché intérieur

Le graphique illustre le rendement de quatre indices de banques régionales par rapport à l’ensemble de leur marché intérieur. Tous les indices ont été ramenés à 100 pour faciliter la comparaison. Ils ont tous obtenu de très mauvais résultats en mars après l’éclatement de la crise bancaire régionale aux États-Unis. Les banques américaines et canadiennes n’ont pas effacé toutes leurs pertes de rendement relatif, mais dans le cas des États-Unis, la situation s’explique en partie par la progression phénoménale du secteur de la technologie de l’indice S&P 500, qui a soulevé l’ensemble du marché. Après avoir subi une liquidation à la suite de l’effondrement de Credit Suisse, les banques européennes se sont redressées et surpassent désormais légèrement le marché européen élargi. Les banques britanniques, considérées comme à l’abri de la crise bancaire, ont obtenu de meilleurs résultats et surclassé l’indice toutes les actions FTSE.

Sources : RBC Gestion de patrimoine, Bloomberg ; données prises en compte jusqu’au 17 juillet 2023.

La situation américaine

Aux États‑Unis, la période de publication des résultats en cours permet de prendre le pouls du secteur. Gerard Cassidy, chef, Stratégie sur actions des banques américaines, RBC Capital Markets, LLC, s’attend globalement à des annonces de bénéfices modestes. Il souligne que l’expansion traditionnelle de la marge nette d’intérêts à ce stade du cycle n’a peut‑être pas eu lieu en raison de la crise des banques régionales, puisque celles‑ci ont dû transmettre les hausses de taux d’intérêt aux déposants plus rapidement que d’habitude afin d’éviter la fuite des dépôts. Les grandes banques ont largement évité ce coincement, mais on en ignore encore les effets sur les petits concurrents régionaux.

Selon M. Cassidy, la qualité du crédit demeure bonne, sauf dans le secteur de l’immobilier commercial. Étant donné que les pertes sur prêts se maintiennent à de bas niveaux insoutenables, il s’attend à une hausse des provisions pour pertes sur prêts à compter du deuxième trimestre de 2023, comparativement aux périodes précédentes, alors que les banques commencent à constituer leurs réserves pour créances douteuses. La plupart des banques tiennent encore compte d’une légère récession dans leurs perspectives.

Quant à la vigueur de la structure de capital du secteur bancaire, les résultats de la simulation de crise prévue par la loi Dodd‑Frank montrent que la situation du capital des plus grandes banques américaines resterait solide, même en présence de fortes perturbations. Cette situation permet à la plupart des grandes banques de verser des dividendes intéressants.

Lori Calvasina, cheffe, Stratégie sur actions américaines, RBC Capital Markets, LLC, a récemment fait passer les titres du secteur de la finance d’une pondération neutre à une surpondération. Les valorisations ne sont pas exagérées à son avis, puisque les titres des 20 plus grandes banques se négocient à 1,0 fois la valeur comptable en moyenne et à 8,2 fois le bénéfice par action (BPA) estimé pour 2023. Elle pense également que le secteur peut remplir une fonction cyclique dans les portefeuilles, car il tend à produire des résultats supérieurs lorsque l’indice ISM du secteur manufacturier augmente. Elle croit que les banques pourraient tirer profit d’un accroissement de la confiance dans une reprise économique en 2024.

L’ajout de banques aux portefeuilles pose toutefois un risque : en cas de récession, ce que semblent annoncer les indicateurs avancés fiables que nous suivons, le secteur aura du mal à surpasser l’ensemble du marché. La récente poussée du marché boursier favorable aux titres cycliques semble prendre en considération un contexte économique favorable. De ce fait, les banques pourraient à notre avis souffrir de l’avènement d’un scénario économique plus sombre.

Pendant ce temps, au nord de la frontière

Les valorisations des banques canadiennes, qui s’établissent à 1,3 fois la valeur comptable, s’approchent des niveaux de tension atteints durant la crise financière mondiale de 2008. Cette situation reflète le ralentissement de la croissance des prêts, la hausse des coûts des dépôts et les pertes sur prêts à un moment où le cadre réglementaire devient de plus en plus hostile. L’atteinte d’un éventuel sommet pour les pertes sur prêts et les occasions liées à l’immigration pourraient entraîner une hausse des faibles valorisations du secteur, mais nous pensons que l’état de l’économie demeure la principale préoccupation à court terme.

Nuances de l’autre côté de l’Atlantique

Au Royaume‑Uni, la Banque d’Angleterre a également effectué une simulation de crise pour évaluer la solidité de la situation du capital dans le secteur. Selon les résultats, les grandes banques britanniques pourraient se tirer d’affaire advenant un scénario économique plus grave que la crise financière mondiale de 2007‑2008, situation bien pire que celle anticipée actuellement par la Banque d’Angleterre et l’opinion publique.

Nous ne prévoyons donc aucun changement aux rachats d’actions ou aux dividendes à venir pour le groupe. Les valorisations des banques du Royaume‑Uni ne sont pas élevées, puisque les titres du secteur se négocient à 6 fois les bénéfices de l’année en cours et à 0,7 fois la valeur comptable. Nous pensons néanmoins qu’un rajustement à la hausse considérable des valorisations des actions de ces banques nécessitera un nouveau dynamisme économique.

Contrairement aux banques américaines, les banques européennes ont continué d’enregistrer des hausses de bénéfices durant l’année, compte tenu des répercussions favorables de l’augmentation des taux d’intérêt sur leur marge nette d’intérêts. Les valorisations des banques européennes ressemblent à celles du Royaume‑Uni, mais il importe de bien choisir les titres et de donner priorité à ceux de grande qualité dans le présent contexte économique morose.

L’importance du moment choisi

Nous nous attendons à ce que la présente période de publication des bénéfices du deuxième trimestre donne des indices sur la façon dont le secteur bancaire compose avec la situation économique délicate en cours. Le secteur est bien capitalisé aux États‑Unis, au Canada, au Royaume‑Uni et en Europe, et les valorisations sont basses. À court terme, compte tenu de la récente reprise du secteur, qui s’est avérée particulièrement vigoureuse aux États‑Unis et en Europe, nous croyons toutefois que les actions des banques seraient vulnérables en cas de ralentissement économique marqué et de forte hausse des pertes sur prêts.

Avec la contribution de Thomas McGarrity, CFA,et de Sunny Singh, CFA.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.