À court terme, nous nous attendons encore à ce que les rendements des marchés dépendent en grande partie de la plongée ou non de l’économie américaine en récession et des politiques connexes des banques centrales. Les prévisions à long terme nous semblent encore prometteuses et nous ne recommandons aucune modification importante à la composition des portefeuilles pour le moment. Néanmoins, nous pensons qu’en raison de l’incertitude qui continue de planer, les investisseurs doivent s’armer de patience et élargir leurs horizons.

Les récessions s’accompagnent habituellement de difficultés sur les marchés boursiers, sans pour autant que ces dernières dominent les conditions de placement. Depuis 1945, l’économie américaine était en récession 15 % du temps seulement ; autrement dit, elle a connu une expansion pendant 85 % du temps. Le graphique représentant le produit intérieur brut (PIB) à long terme permet de constater que les récessions sont à peine visibles, voire complètement estompées.

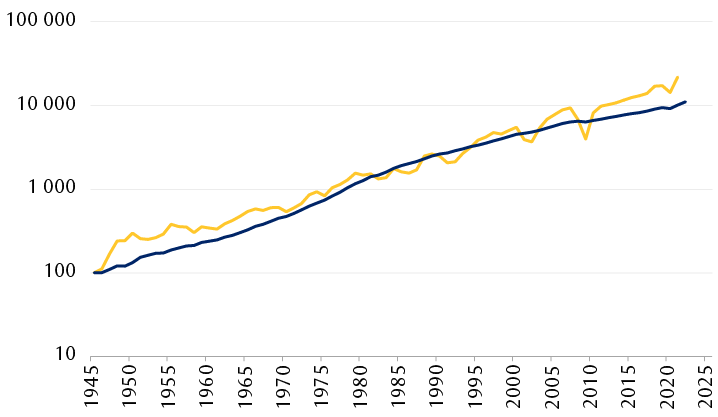

Bénéfice d’exploitation par action par rapport au PIB nominal des États‑Unis

Le graphique linéaire compare le bénéfice d’exploitation annuel par action des sociétés du S&P 500 et le PIB nominal des États-Unis sur une échelle logarithmique, avec indexation à 100 en 1945. Les deux séries de données se suivent de près, mais les bénéfices ont augmenté plus rapidement.

Depuis 1945, le PIB nominal des États-Unis a crû de 6,4 % par année, tandis que les bénéfices ont augmenté de 7,3 % par année en moyenne.

Sources : RBC Gestion de patrimoine, Standard & Poor’s, Réserve fédérale américaine ; données annuelles présentées selon une échelle logarithmique.

D’après nous, la prise de décisions importantes de répartition de l’actif fondées sur l’hypothèse voulant que l’économie et des entreprises prospères puissent avoir du mal à s’adapter aux obstacles ou que les périodes difficiles durent plus longtemps qu’avant semble exagérée selon les données historiques.

Voici un survol des principaux éléments à retenir de nos Perspectives mondiales de milieu d’année 2023, qui renferment des indications sur les placements pour les 6 à 12 prochains mois.

Actions : remontées, récessions et réalisme

La reprise des marchés depuis les creux de septembre a été suffisamment marquée pour convaincre de nombreux sceptiques. Il n’est pas impossible que les indices nord-américains fassent comme d’autres grands marchés et atteignent de nouveaux sommets cet été.

La crainte de rater une occasion a fait remonter les indices nord-américains, remontée qui pourrait se poursuivre encore quelques mois. Toutefois, les valorisations attrayantes de septembre dernier sont en train de faire place à des ratios cours/bénéfices plus élevés qui, à notre avis, auront besoin de la coopération de l’économie pour être justifiés.

Les indicateurs avancés fiables d’une récession aux États-Unis continuent d’empirer, ce qui nous laisse croire que le plus récent bond des cours boursiers sera suivi d’une période plus difficile pour les investisseurs.

Nous continuons de recommander une pondération neutre des actions pour un portefeuille équilibré mondial, car nous croyons que leur progression devrait se poursuivre au cours des mois d’été.

Toutefois, nous pensons de plus en plus que les investisseurs doivent limiter leurs choix d’actions aux sociétés dans lesquelles ils seraient heureux de détenir une participation en période de récession. Pour nous, ces sociétés sont des entreprises de grande qualité qui se caractérisent par des bilans solides, des dividendes durables et des modèles d’affaires n’étant pas particulièrement sensibles au cycle économique.

Composition des portefeuilles selon les marchés :

- États-Unis – Nous recommandons de maintenir une pondération neutre des actions américaines, afin d’établir un équilibre entre l’intensification des risques économiques, d’une part, et les occasions habituellement associées à un changement de politique monétaire de la Fed, d’autre part. Nous recommandons d’orienter légèrement les portefeuilles vers les secteurs défensifs et les sociétés susceptibles de majorer leurs dividendes.

- Canada – Nous demeurons optimistes à l’égard du secteur de l’énergie, ce qui comprend les grandes sociétés pétrolières canadiennes, car nous pensons que le resserrement de l’offre de pétrole laisse entrevoir une hausse des prix tout au long du cycle. Malgré les nombreux obstacles que doivent surmonter les banques canadiennes, nous croyons que les investisseurs en quête de revenus et ayant une vision à long terme peuvent dénicher des occasions.

- Europe continentale – Nous privilégions les grands fabricants de matériel pour semi-conducteurs, les fournisseurs de matériel électrique destiné à l’infrastructure des centres de données de l’intelligence artificielle (IA) générative, les sociétés du secteur du luxe ainsi que certaines sociétés industrielles de l’Europe favorisées par les tendances à la décarbonation, à l’automatisation et au rapatriement des activités.

- Royaume-Uni – Nous continuons de privilégier les sociétés de grande qualité de secteurs défensifs du Royaume-Uni qui génèrent une grande partie de leurs revenus à l’étranger et dont l’action se négocie à des cours inférieurs à ceux de leurs pairs à l’échelle internationale. Notre secteur défensif favori reste les soins de santé. Cependant, la consommation de base nous semble de plus en plus intéressante, en raison des valorisations meilleur marché.

- Asie-Pacifique – Le Japon demeure notre marché développé de prédilection en Asie, compte tenu, entre autres, des changements structurels positifs en cours. À l’avenir, nous prévoyons qu’un intérêt accru des investisseurs étrangers favorisera aussi le marché boursier. Pour le marché chinois, nous préférons détenir certains titres défensifs et à rendement élevé pour la protection contre les baisses et le revenu qu’ils procurent.

Titres à revenu fixe : ce n’est pas vraiment « l’année des obligations », en fin de compte

L’année remarquable à laquelle nous nous attendions pour les obligations en 2023, après les rendements lamentables de 2022, ne s’est pas encore matérialisée. Nous continuons cependant de prévoir des gains stables tandis que les cycles de hausse des taux tirent à leur fin.

L’inflation demeure élevée à l’échelle mondiale, mais nous disposons maintenant d’assez de données pour dire qu’elle a bel et bien changé de cap. Les banques centrales resteront sur le qui-vive, et nous croyons qu’une approche plus prudente devrait limiter les risques économiques. Avant que les obligations puissent amorcer le genre de remontée que nous avions prévue, l’inflation devra véritablement être en train de retourner vers les niveaux cibles.

Nous nous attendons à ce que les taux obligataires descendent durant le deuxième semestre, quoique légèrement, car il est peu probable que les banques centrales des économies résilientes se mettent à réduire les taux. Ce qui veut dire que les investisseurs auront plus de temps pour investir à des taux historiquement élevés.

Aux États-Unis, nous avons quelque peu réduit nos attentes de rendement (qui étaient de l’ordre de 7 % à 9 %) à une fourchette de 4 % à 6 %, car nous pensons que les obligations ne produiront pas vraiment plus que les coupons payés cette année.

Pour les investisseurs qui ne s’inquiètent généralement pas du potentiel de rendement global des obligations, mais plutôt du revenu fourni par le capital, les perspectives ne pourraient guère être meilleures, à notre avis.

Bien que nous pensons que les banques centrales adopteront une approche plus prudente après une année de mesures brutales, les investisseurs se trouvent dans une position unique et privilégiée. De notre point de vue, les taux obligataires ont rarement été plus attrayants et les obligations devraient offrir un très bon potentiel d’appréciation du capital si leurs prix se redressaient, à condition que les banques centrales optent pour des baisses de taux à mesure que s’amenuiseront la croissance économique et l’inflation.

Réflexions de milieu d’année

Pour de plus amples détails sur les perspectives et occasions de placements, des recommandations sur les marchés régionaux des titres à revenu fixe et des prévisions concernant les marchandises et les devises, veuillez consulter la version complète de nos Perspectives mondiales de milieu d’année 2023. Chaque article vedette est également disponible séparément : « Remontées, récessions et réalisme » et « Ce n’est pas vraiment “l’année des obligations”, en fin de compte ».

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.