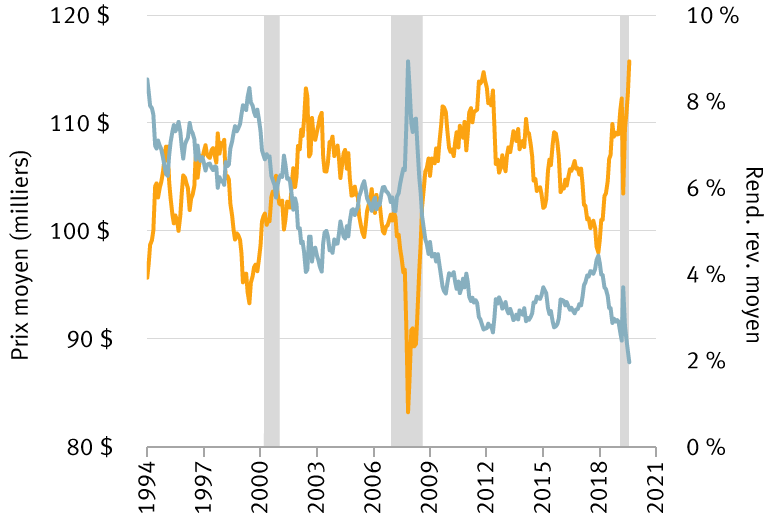

Les marchés des titres américains à revenu fixe ont connu une autre semaine marquante : le taux moyen des obligations de sociétés américaines de catégorie investissement s’est replié sous les 2 % pour la toute première fois de l’histoire. Parallèlement, le prix moyen d’une obligation de l’indice d’obligations de sociétés américaines ICE BofAM a atteint un niveau record de 1 150 $, ce qui représente une prime appréciable par rapport aux valeurs nominales de 1 000 $. Rappelons que les taux des obligations évoluent en direction inverse des cours.

Obligations de sociétés américaines : sommet record des prix, creux historique des taux

Récession aux É.-U.

Prix moyen

Rend. en revenu moyen

Sources : RBC Gestion de patrimoine, Bloomberg, indice d’obligations de sociétés américaines ICE BofAML ; données prises en compte jusqu’au 22 juillet 2020

Plusieurs facteurs expliquent cette chute. Le mérite – ou la faute, selon le point de vue adopté – revient en grande partie à l’actuel programme d’achat d’obligations de sociétés de la Réserve fédérale (Fed), même s’il ne se chiffre pour l’instant qu’à 43 milliards de dollars, soit une fraction des 750 milliards de dollars autorisés. À notre avis, le filet de sécurité que la Fed a déployé pour le marché des obligations de sociétés ne constitue cependant qu’un facteur parmi d’autres.

Ainsi, les taux des titres du Trésor ont recommencé à baisser. En effet, celui des obligations du Trésor à dix ans est redescendu sous la barr de 0,60 %, pour l’une des premières fois depuis la période de volatilité de mars et d’avril, après avoir culminé à 0,90 % en juin. Par ailleurs, les écarts de taux, c’est-à-dire la prime de risque de crédit par rapport aux titres du Trésor, ont diminué à 1,29 %, leur niveau le plus bas depuis mars, principalement à cause du redressement des marchés boursiers qui a réduit les primes de risque et apaisé les craintes liées au titres de créance de sociétés.

Qui plus est, le taux d’épargne des consommateurs américains a monté en flèche au cours des derniers mois. Il a atteint 32 % des revenus disponibles en avril, dépassant largement la moyenne de 6,6 % observée depuis 1990. Cela n’a fait qu’aggraver le problème des liquidités excessives pour le petit nombre d’« actifs sûrs » malgré l’abondance des émissions de titres de créance de sociétés et d’État cette année.

Somme toute, il s’est formé un orage parfait qui a alimenté le déclin des taux des obligations de sociétés. Comme ceux-ci sont tombés à de creux records, les sociétés sont de plus en plus capables de racheter leurs obligations pour les refinancer à des taux toujours plus bas. Ce qui est bénéfique pour les bilans des sociétés constitue un défi pour les investisseurs. Ils doivent réinvestir dans des titres assortis de taux plus faibles ou dans des obligations en circulation dont les primes par rapport aux valeurs nominales sont de plus en plus élevées.

Repositionnement des portefeuilles

La reprise de nombreux marchés a suscité des préoccupations liées aux valorisations, limitant en apparence les occasions de placement. Cependant, nous continuons de trouver de la valeur dans le secteur des actions privilégiées, surtout celles émises par les institutions financières, et plus particulièrement les actions privilégiées hybrides présentant des structures de coupon à taux variable différé.

Comme le montre le graphique, les titres de créance émis par les sociétés financières représentent la part la plus importante des indices d’obligations de sociétés de catégorie investissement et occupent probablement une grande place dans les portefeuilles de titres à revenu fixe des investisseurs. Par conséquent, il serait possible d’échanger des obligations pour des actions privilégiées tout en demeurant dans le secteur financier. Ainsi, on pourrait accroître graduellement le risque de crédit, mais aussi créer un rendement en revenu attrayant à un moment où les revenus de qualité supérieure sont rares.

Le secteur de la finance représente la majorité des titres de créances de sociétés américaines de catégorie investissement

Sources : RBC Gestion de patrimoine, Bloomberg ; titres de créance des sociétés américaines pondérés en fonction des secteurs GICS ; données prises en compte jusqu’au 22 juillet 2020

Le rendement en revenu moyen d’un indice de titres de créance du secteur bancaire à échéance moyenne d’environ quatre ans est d’à peine 1,0 %, pour un prix moyen d’à peu près 1 060 $. À titre de comparaison, un indice d’actions privilégiées du secteur bancaire d’une duration analogue (ou sensibilité aux taux d’intérêt) de quatre ans et à un prix de 1 070 $ génère un rendement en revenu moyen de 4,4 %. Cet écart d’environ 3,4 % est le plus élevé qu’on ait vu depuis 2014. Les actions privilégiées se situent plus bas dans la structure du capital, soit entre les obligations non garanties de premier rang et les actions ordinaires, mais nous pensons que le rendement en revenu supérieur offre une rémunération adéquate pour le risque de crédit légèrement plus élevé. Les investisseurs en obligations non garanties de premier rang devraient sans doute se tourner vers le marché des obligations de société de catégorie spéculative pour trouver des rendements semblables.

Tant que dure la pandémie, la faiblesse des taux d’intérêt et les craintes liées à la qualité des prêts demeureront problématiques pour les banques. Néanmoins, leurs bilans demeurent solides, selon nous. Comme l’a mentionné dernièrement Gerard Cassidy, analyste du secteur financier à RBC Marchés des Capitaux, SARL, nous restons d’avis que la crise plombera les bénéfices des banques, sans pour autant nuire à leurs bilans comme en 2008-2009.

Tout porte à croire que la faiblesse des taux d’intérêt et des taux obligataires durera longtemps. Nous recommandons toujours de ne pas dépasser sa tolérance au risque personnelle dans la quête de rendement en revenu. Cependant, une approche active de recherche de rendements en revenu et de profils risque-rendement attrayants peut aider les portefeuilles de titres à revenu fixe à traverser cette période.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.