Il ne s’agissait peut-être que d’une formalité, mais la Fed a établi clairement cette semaine que les taux d’intérêt demeureront à 0 % au moins jusqu’en 2022, soit durant l’actuelle période de prévision de la Fed, et ce, malgré les signes timides d’une progression de la reprise économique, laissant ainsi croire que la Fed pourrait envisager de freiner cet élan.

À preuve, à l’issue de la réunion du Comité fédéral de l’open market, le président de la Fed Jerome Powell a tenu les propos suivants lors de sa conférence de presse du 10 juin : « Nous ne pensons pas à hausser les taux. Nous n’envisageons même pas de commencer à penser à une hausse des taux. » Tout porte à croire que la Fed ne commencera pas à envisager d’y penser avant un certain temps du fait du consensus presque unanime des dirigeants quant au maintien des taux à 0 % pour les prochaines années.

Le consensus était toutefois moins évident en ce qui concerne les perspectives économiques, un aspect auquel il fallait s’attendre étant donné la grande incertitude persistante, dans un contexte où la liquidation du marché boursier rappelle à tous la longue route à parcourir. Malgré toutes les mesures de stimulation monétaire et budgétaire mises en œuvre jusqu’à présent, la Fed prévoit une baisse de 6,5 % du produit intérieur brut (PIB) cette année, puis un rebond de 5 % l’année prochaine. On s’attend à ce que la Fed ne remplisse pas l’une des parties de son double mandat – celle concernant la stabilité des prix – durant sa période de prévision, puisque l’inflation devrait être inférieure à la cible de 2 %. L’autre partie du mandat de la Fed – celle liée au plein emploi – est la grande priorité de l’organisation, mais là encore, les résultats pourraient être nettement insuffisants pendant des années.

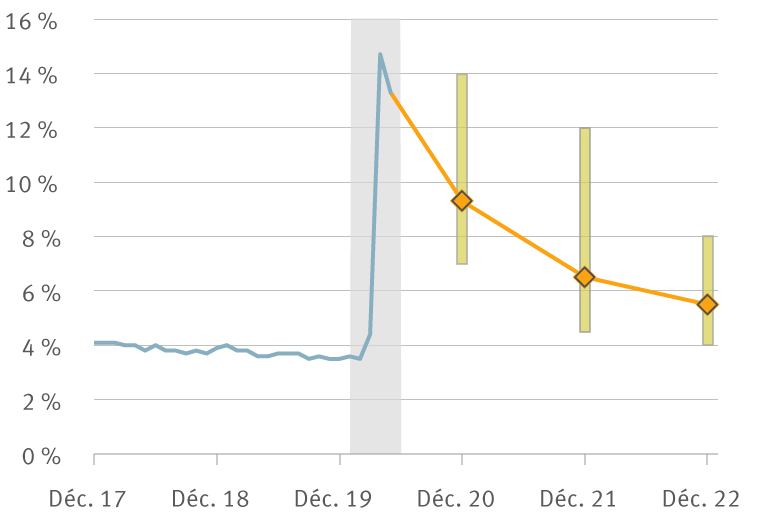

Comme le montre le graphique à la page 1, le taux de chômage reviendrait à 5,5 % à la fin de 2022 seulement, ce qui serait encore 2 % au-dessus du creux de 3,5 % observé en 2019. Les prévisions de la Fed sont toutefois soumises à une forte variabilité. Le taux de chômage devrait conclure l’année à 9,3 % environ, mais les prévisions des dirigeants de la Fed vont de 7 % jusqu’à 14 %. Il en va de même pour les années suivantes, mais même les prévisions les plus optimistes fixent le taux de chômage à 4 % à la fin de 2022 ; la Fed continue de situer le « plein emploi » à 4,1 % environ. Nous sommes toujours d’avis que le facteur qui entraînerait une hausse des taux est un retour à un taux de chômage de 4 %.

Aucune reprise du marché du travail n’est attendue avant des années

Récession aux É.-U.

Étendue des prévisions de la Fed sur le chômage

Taux de chômage aux États-Unis

Prévisions médianes de la Fed sur le chômage

Sources : RBC Gestion de patrimoine, Bloomberg, Réserve fédérale.

Enfin, le graphique de la page précédente montre aussi que les États-Unis sont officiellement entrés en récession en février, comme l’a établi cette semaine le comité de datation des cycles économiques du National Bureau of Economic Research. L’équipe Services économiques RBC prévoit toujours un recul de 35 % du PIB pour le trimestre en cours et un rebond de 20 % au troisième trimestre. Si ces prévisions se concrétisent, la période de récession devrait durer six mois environ. Elle durerait donc moins longtemps que la moyenne, mais elle serait bien plus profonde.

Dans un contexte où le taux de chômage devrait demeurer élevé, et compte tenu de la faible inflation et de l’incertitude liée à la croissance, nous croyons que la Fed se concentre exclusivement sur l’ajout de mesures de stimulation au lieu de tenter de freiner la situation de quelque façon. Nous nous attendons à des changements lors de la réunion sur la politique monétaire de septembre, moment où les dirigeants auront plus de données en main et – nous l’espérons – une économie intérieure et mondiale plus active à soutenir.

En baisse plus longtemps ? Encore.

Des taux d’intérêt de 0 % sont nécessaires au soutien de la reprise économique, mais le contexte signifie probablement que les investisseurs devront composer avec des taux d’intérêt faibles pendant plusieurs années, et nous croyons que cette période-ci pourrait être encore plus problématique que la dernière à certains égards.

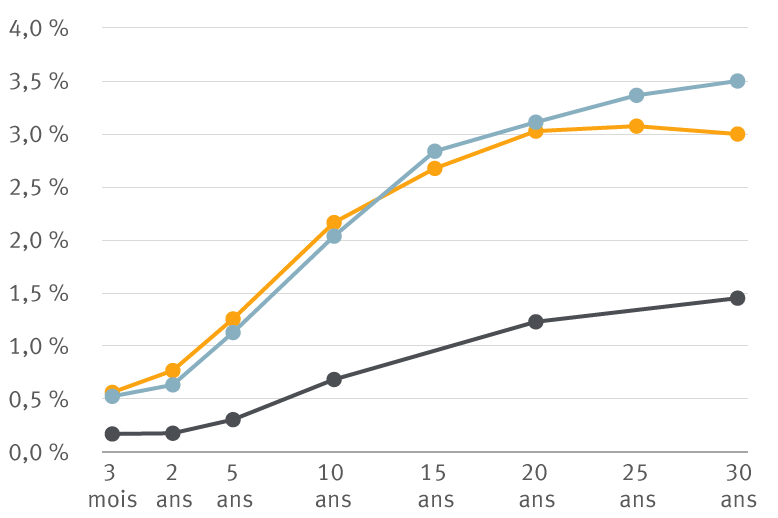

Lors de la dernière mise en œuvre de la politique de taux nuls de la Fed, c’est-à-dire de 2009 à 2015, le rendement des obligations du Trésor à 10 ans avait atteint environ 2,6 % en moyenne ; actuellement, il se situe à 0,6 % à peine. Un affaiblissement des taux des titres du Trésor signifie aussi des creux presque records pour d’autres catégories d’actifs, comme les obligations municipales et de sociétés.

En ce qui concerne le positionnement sur la courbe des taux, nous adoptons une pondération neutre cette semaine, après une longue période favorisant une exposition à de longues durations puisque les rendements en revenu ont diminué au cours des 18 derniers mois. À ce stade, les perspectives des taux des titres du Trésor sont à peu près équilibrées, à notre avis ; l’accentuation possible de l’assouplissement quantitatif et l’éventuel lancement d’un programme de contrôle de la courbe des taux de rendement par la Fed fixeront sans doute les taux aux niveaux actuels ou à des niveaux inférieurs. Par ailleurs, la perspective d’une hausse de la croissance et de l’inflation du fait des mesures de relance massives pourrait neutraliser cet effet et stimuler modestement la croissance des taux. Pour le moment, nous sommes à l’aise de demeurer près des cibles de duration de la référence ou de mettre l’accent sur la partie intermédiaire des courbes de rendement, soit entre 7 et 20 ans environ.

Nous recommanderions vivement d’éviter les obligations à court terme et le renouvellement des obligations puisque le risque de réinvestissement demeurera élevé. Une autre manière d’aborder les portefeuilles et de réfléchir au risque de taux d’intérêt dans un contexte de faibles rendements en revenu consisterait à tirer avantage des courbes de rendement relativement prononcées. Prenons l’exemple des titres du Trésor. Au lieu d’acheter des titres du Trésor à 5 ans qui rapportent 0,30 % actuellement, les investisseurs peuvent acquérir des titres du Trésor à 10 ans qui produisent des rendements de près de 0,70 % et qui se déplaceront vers le bas dans 5 ans pour devenir des titres à 5 ans à un taux plus près de 0 %, surtout si la Fed maintient le statu quo. Durant cette période, les investisseurs profitent du revenu plus élevé et de l’appréciation du prix de l’obligation, qui peut ensuite être vendue ou réinvestie. L’avantage est plus important pour les titres de créance à rendement élevé.

Sachant que la Fed risque fort de maintenir les taux à 0 %, les investisseurs peuvent prolonger les coupons ou s’assurer d’en obtenir.

Titres du Trésor américain

Obligations de sociétés américaines

Obligations municipales américaines

Sources : RBC Gestion de patrimoine, Bloomberg ; présentation du rendement imposable équivalent pour les obligations municipales, dans l’hypothèse d’un taux d’imposition de 40 % – cela varie toutefois en fonction des taux d’imposition des investisseurs individuels.

Dans un contexte de faibles rendements, les portefeuilles de titres à revenu fixe doivent être gérés de manière plus active pour générer un revenu et un rendement total. Toutefois, en définitive, les obligations serviront toujours à stabiliser les portefeuilles et à préserver le capital en période de volatilité.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.