- Malgré les obstacles que devra possiblement surmonter l’économie, les attentes d’une forte croissance des bénéfices et les valorisations raisonnables stimuleront et soutiendront le marché des actions, selon nous.

- Les réductions de taux par la Banque du Canada devraient soutenir les rendements des titres à revenu fixe en 2025, mais nous nous attendons à ce que leur surperformance soit moins marquée qu’en 2024.

Actions canadiennes

À notre avis, l’économie canadienne sera probablement moins vigoureuse que l’économie américaine en 2025. Comme le montre le graphique de la page suivante, le Canada a connu un ralentissement spectaculaire de la productivité par rapport aux États-Unis, ce qui freine la croissance. En outre, la réduction des cibles d’immigration récemment annoncée, bien qu’elle puisse aider à rééquilibrer le marché de l’habitation, pourrait retrancher près d’un point de pourcentage en tout du PIB prévisionnel au cours des trois prochaines années, selon les Services économiques RBC. Enfin, nous sommes conscients des difficultés pour l’économie canadienne que pourrait poser le retour de Donald Trump à la Maison‑Blanche (p. ex., des droits de douane universels, une renégociation des accords commerciaux et une augmentation de la production de pétrole aux États-Unis).

Après que la Banque du Canada a amorcé son cycle de réduction des taux d’intérêt en juin 2024, les préoccupations des investisseurs à l’égard des dépenses de consommation se sont graduellement apaisées, ce qui a entraîné un rebond des actions des banques canadiennes. À l’approche de 2025, nous estimons qu’il est prudent de diversifier nos placements à l’échelle du groupe de banques afin de nous positionner en vue d’une variété de résultats. Si le marché des actions se mettait à favoriser la prudence, les banques, qui se comportent bien en ce moment, pourraient continuer de surpasser leurs concurrentes. Mais si la probabilité d’une récession continue de diminuer, avec l’allègement des conditions de crédit qui en résulterait probablement, les banques, qui ont éprouvé des difficultés en 2024, pourraient améliorer leur rendement relatif.

La productivité du Canada par rapport à celle des États-Unis diminue depuis les années 1980

Productivité et PIB par habitant du Canada par rapport aux États-Unis

Le graphique linéaire montre la productivité canadienne (mesurée en PIB par heure travaillée) et le PIB par habitant, tous deux en pourcentage des mesures américaines correspondantes. Les deux mesures étaient près de 85 % en 1970, ont légèrement augmenté au milieu des années 1980 et ont diminué depuis pour s’établir à moins de 75 % aujourd’hui.

Sources : Organisation de coopération et de développement économiques (OCDE), Services économiques RBC; parité du pouvoir d’achat (PPA) rajustée, PIB en dollars américains de 2015.

Les prix des marchandises devraient encore une fois influer sur le rendement du secteur de l’énergie. Les prix du pétrole seront, à notre avis, confinés à l’intérieur d’une fourchette serrée, les risques géopolitiques créant le plancher et la capacité excédentaire, le plafond. La fourchette de 65 $ US à 75 $ US le baril permet de générer des liquidités suffisantes pour produire des rendements intéressants, selon nous. De plus, les investisseurs du secteur de l’énergie devraient pouvoir récolter d’importants profits grâce aux rachats d’actions et aux versements de dividendes, car les entreprises sont mieux équipées pour composer avec les conditions macroéconomiques difficiles grâce à leur bilan renforcé et vu leurs besoins raisonnables de dépenses en immobilisations.

Tout compte fait, à notre avis, le marché boursier canadien en 2025 sera soutenu par des attentes de croissance importante des bénéfices et des valorisations qui ne sont pas très élevées, surtout par rapport au marché boursier américain.

Titres à revenu fixe canadiens

La Banque du Canada (BdC) a réduit son taux directeur plus que les autres banques centrales du G7 en 2024, mais l’économie canadienne continue de ressentir les effets de la politique monétaire restrictive. Depuis le milieu de 2022, lorsque la BdC a accéléré son cycle de resserrement, l’économie canadienne par habitant s’est constamment contractée. Par ailleurs, l’économie américaine a connu une forte croissance du PIB ajusté en fonction de la population, dépassant même le taux observé au cours de la décennie précédente. Les divergences entre les deux économies et les politiques monétaires ont entraîné une baisse des taux de rendement des obligations canadiennes et une hausse des prix des obligations par rapport aux obligations américaines, ce qui a donné lieu à une surperformance modérée des titres à revenu fixe canadiens en 2024.

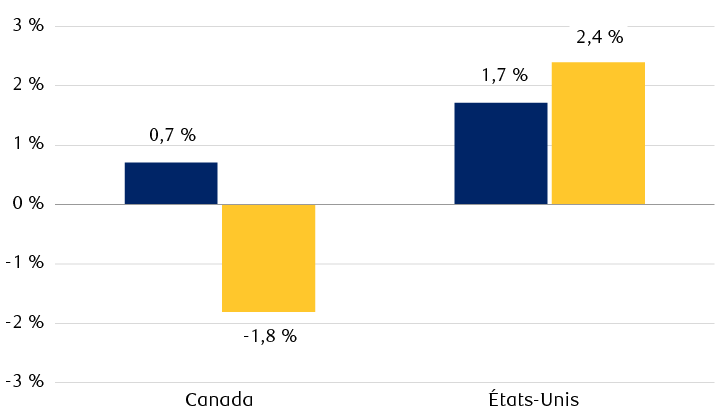

Ajustée en fonction de la population, l’économie canadienne se contracte, tandis que l’économie américaine a progressé à un rythme soutenu

Croissance annuelle moyenne du produit intérieur brut (PIB) réel par habitant

Le graphique à colonnes montre la croissance annuelle moyenne du produit intérieur brut réel (corrigé en fonction de la population) par habitant pour le Canada et les États-Unis depuis le milieu de 2022 et au cours des dix années précédentes. Le PIB réel canadien a diminué de 1,8 % depuis le milieu de 2022 et augmenté de 0,7 % au cours des dix années précédentes. Le PIB réel américain a augmenté de 2,4 % depuis le milieu de 2022 et de 1,7 % au cours des dix années précédentes.

Sources : RBC Gestion de patrimoine, Bloomberg.

Même si l’écart entre les taux des obligations du gouvernement américain et ceux du gouvernement canadien est maintenant plus important qu’il ne l’a été depuis plusieurs décennies, nous entrevoyons une possibilité d’élargissement supplémentaire en 2025, car la BdC continue de réduire son taux directeur plus rapidement que la Réserve fédérale américaine. Nous estimons que cela devrait empêcher les titres à revenu fixe canadiens d’accuser un retard important par rapport aux titres américains en 2025, malgré la hausse des taux de rendement américains à l’approche de la nouvelle année. La divergence pourrait peser davantage sur le dollar canadien, qui a récemment atteint son plus bas niveau par rapport au dollar américain depuis 2020.

Malgré une conjoncture économique nationale difficile, les écarts de taux des obligations de sociétés canadiennes, qui mesurent le rendement supplémentaire que les investisseurs reçoivent pour assumer le risque de crédit, se sont resserrés en 2024 dans un contexte d’amélioration générale de l’appétit pour le risque. Cela a soutenu les rendements excédentaires des obligations de sociétés par rapport aux obligations d’État d’échéances semblables. Nous croyons que cette tendance pourrait se poursuivre en 2025, les écarts de taux étant maintenant relativement serrés et susceptibles de s’élargir si l’économie canadienne se détériore davantage ou si l’appétit pour le risque diminue.

Le marché canadien des actions privilégiées s’est très bien comporté au premier semestre de 2024 grâce à des facteurs favorables propres à la catégorie d’actifs et à la forte demande pour des actifs habituellement « plus risqués », mais cette remontée a perdu de son élan au deuxième semestre de l’année. Comme les valorisations des actions privilégiées semblent maintenant beaucoup moins intéressantes, nous nous attendons à ce que les rendements globaux soient plus modérés en 2025.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.