Points saillants

- Le potentiel de transformation associé à la technologie de l’intelligence artificielle s’étend à pratiquement tous les secteurs d’activité, mais il est difficile de déterminer lesquels en bénéficieront le plus à long terme.

- L’émergence de l’ordinateur personnel et d’Internet fournit des pistes sur les répercussions possibles de l’adoption de l’IA sur l’économie et les marchés.

- À mesure que les marchés réagissent au déploiement de l’IA, une diversification rigoureuse peut aider les investisseurs à se protéger contre les risques non souhaités.

Une année de rendements nettement inégaux

D’un point de vue général, 2023 a été une excellente année pour les marchés boursiers. En cumul annuel, le rendement total de l’indice MSCI Monde tous les pays et de l’indice S&P 500 a progressé d’environ 9 % et 13 %, dépassant leurs gains annuels moyens respectifs de 8,4 % et 9,3 % des 25 dernières années. Les tendances sous‑jacentes révèlent cependant que la majeure partie de ces gains supérieurs à la moyenne ne sont attribuables qu’à trois secteurs.

Les secteurs liés à l’IA imposent le rythme

Rendements globaux en cumul annuel par secteur boursier

Le graphique à barres montre le rendement cumulatif annuel au 19 octobre 2023 de l’indice MSCI All-Country World, de l’indice équipondéré MSCI All-Country World et des onze principaux secteurs boursiers. Technologie de l’information, 30,2 % ; services de communications, 28,4 % ; consommation discrétionnaire, 13,5 % ; énergie, 10,4 % ; MSCI All-Country World, 9,3 % ; produits industriels, 4,8 % ; finance, 1,5 % ; matières, -1,9 % ; MSCI All-Country World (équipondéré), -2,3 % ; soins de santé, -3 % ; consommation de base, -4,3 % ; immobilier, -9,3 % ; services publics, -9,7 %.

Sources : RBC Gestion de patrimoine, Bloomberg ; données prises en compte jusqu’au 19 octobre 2023 ; le calcul des rendements se fonde sur la série d’indices sectoriels MSCI Monde tous les pays.

Ces trois secteurs ont profité de l’intérêt grandissant pour les technologies de l’intelligence artificielle (IA), les récentes avancées ayant déclenché une vague d’optimisme autour de la perspective d’une nouvelle voie de croissance durable pour un certain nombre de sociétés des secteurs de la technologie de l’information, des services de communications et de la consommation discrétionnaire.

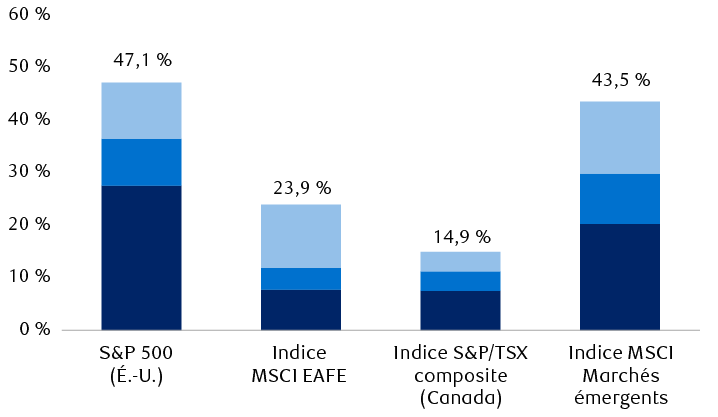

L’importance des pondérations

Part des secteurs dominants en 2023 dans les indices boursiers mondiaux

Le graphique à barres indique la pondération des secteurs de la technologie de l’information, des services de communications et de la consommation discrétionnaire, ainsi que la pondération combinée des trois secteurs, en pourcentage des indices globaux au 30 septembre 2023, pour le S&P 500, l’indice MSCI EAFE, l’indice composé S&P/TSX et l’indice MSCI Emerging Markets. S&P 500 (États-Unis) : 27,5 %, 8,9 %, 10,7 %, 47,1 %. MSCI EAFE : 7,73 %, 4,14 %, 12,04 %, 23,9 %. Indice composé S&P/TSX (Canada) : 7,5 %, 3,7 %, 3,7 %, 14,9 %. MSCI Emerging Markets : 20,22 %, 9,56 %, 13,7 %, 43,5 %.

Sources : RBC Gestion de patrimoine, Bloomberg, MSCI, S&P Dow Jones ; données prises en compte jusqu’au 30 septembre 2023

Le marché boursier américain a mené le bal pendant la majeure partie de l’année, puisqu’il offre une exposition beaucoup plus importante aux sociétés perçues comme les principaux bénéficiaires de l’expansion accélérée de l’IA. Il s’agit notamment de sociétés qui fournissent du matériel et des infrastructures de base (comme des puces à semi‑conducteur et des centres de données) ou qui conçoivent des logiciels et fournissent des services connexes (y compris des applications pour utilisateurs finaux et des services infonuagiques).

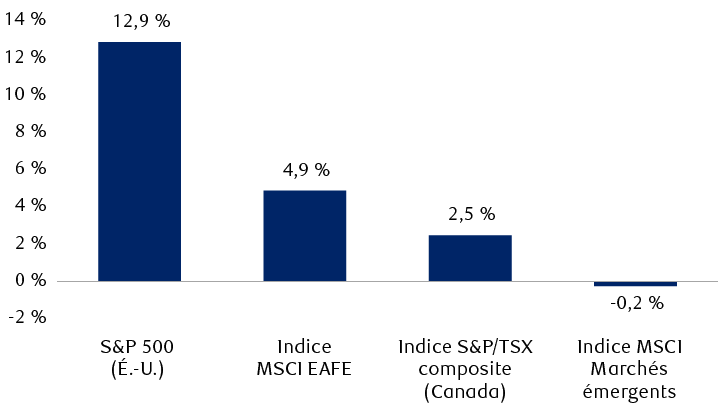

Les rendements régionaux sont également inégaux

Rendement annuel cumulatif total

Le graphique à barres montre le rendement cumulatif annuel au 19 octobre 2023 de l’indice S&P 500, de l’indice MSCI EAFE, de l’indice composé S&P/TSX et de l’indice MSCI Emerging Markets. S&P 500 (États-Unis), 12,9 % ; MSCI EAFE, 4,9 % ; indice composé S&P/TSX (Canada), 2,5 % ; MSCI Emerging Markets, -0,2 %.

Sources : RBC Gestion de patrimoine, Bloomberg ; données prises en compte jusqu’au 19 octobre 2023

La promesse de l’IA générative

Les technologies de l’intelligence artificielle sont considérées comme étant très prometteuses en raison de leur capacité d’influer sur pratiquement tous les secteurs. Une caractéristique essentielle d’une technologie à usage général réside dans la possibilité de son application à grande échelle dans tous les secteurs de l’économie.

Prenons par exemple ChatGPT, un acronyme pour « Chat Generative Pre‑trained Transformer » (transformateur génératif pré‑entraîné), une application d’IA générative capable de produire un dialogue ressemblant étonnamment à celui de l’humain. Entraînée à l’aide d’une grande quantité de données textuelles provenant d’Internet, l’IA de ChatGPT utilise des algorithmes de traitement du langage naturel qui lui permettent d’analyser, de manipuler et de générer du texte en réponse à l’information saisie par les utilisateurs humains.

La possibilité que ChatGPT et d’autres robots conversationnels de l’IA générative contribuent à l’accroissement de la productivité a incité les entreprises de nombreux secteurs à explorer différentes façons de déployer et d’intégrer ces technologies dans leurs activités.

Pourtant, le texte n’est qu’une partie de ce que peut faire l’IA générative. Les progrès rapides de modèles « d’apprentissage profond » semblables s’étendent notamment aux domaines de l’image, de l’audio, de la vidéo et du codage logiciel. Ces avancées pourraient éventuellement ouvrir la voie à ce qu’on appelle l’IA générative « multimodale », offrant des fonctions plus puissantes avec des applications de plus grande portée que les modèles actuels qui sont limités à un seul mode de données.

Les leçons tirées de l’émergence d’autres technologies à usage général récentes, comme l’ordinateur personnel (PC) et Internet, offrent trois perspectives sur la façon dont l’adoption de l’IA pourrait se répercuter sur l’économie et les marchés : 1) il faut du temps pour que ces technologies soient adoptées à grande échelle ; 2) l’adoption sera probablement marquée par plusieurs vagues d’innovation ; et 3) l’évaluation des gagnants et des perdants à long terme est difficile.

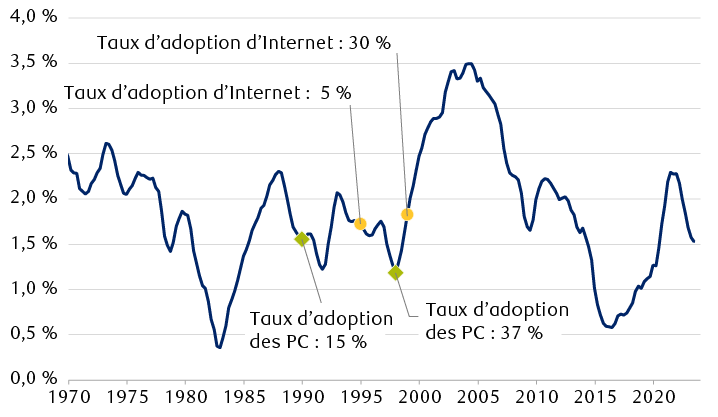

L’ordinateur personnel et Internet ont été introduits à la fin des années 1970 et au début des années 1980. Comme il a fallu plusieurs décennies pour bâtir une masse critique d’utilisateurs, l’économie américaine n’a pas vu d’amélioration de la productivité attribuable à ces innovations avant la fin des années 1990, une tendance qui s’est poursuivie jusqu’au milieu des années 2000.

La productivité aux États‑Unis a augmenté progressivement

Moyenne mobile sur cinq ans, d’une année sur l’autre

Le graphique linéaire illustre l’évolution de la croissance moyenne de la productivité aux États-Unis sur des périodes mobiles de cinq ans de 1970 à juin 2023. La ligne présente une série de hausses et de baisses.

Sources : RBC Gestion de patrimoine, Bloomberg, Census Bureau des États‑Unis, Banque mondiale ; données prises en compte jusqu’au 30 juin 2023

Au cours de cette période, les marchés boursiers ont connu une période d’expansion‑contraction marquée, les investisseurs s’étant de plus en plus pris d’enthousiasme pour des gains de productivité et leurs répercussions positives présumées sur les bénéfices, avant de modérer leurs attentes, car les bénéfices attendus ont pris plus de temps à se matérialiser que prévu. Malgré une amélioration notable et durable de la productivité entre 1997 et 2005, les prévisions optimistes initiales de rentabilité se sont finalement avérées excessivement élevées et prématurées. On peut en partie attribuer cela au fait que les applications vedettes – des produits suffisamment innovants pour influencer les tendances des entreprises et des consommateurs, jetant les bases de modèles d’affaires durables – prennent souvent du temps à se développer à partir d’une technologie émergente.

Pendant l’ère PC/Internet, le moteur de recherche est apparu comme une application vedette pivot, mais Google n’a pas vraiment gagné en popularité avant le début des années 2000, environ cinq à dix ans après la phase d’adoption rapide du PC et d’Internet. De même, à l’ère de l’appareil mobile, les plateformes de réseaux sociaux et de messagerie instantanée, deux des principales applications (parmi de nombreuses autres) créées pour monétiser l’utilisation de l’appareil mobile, ont pris plus de cinq ans pour remporter du succès après le lancement du premier iPhone en 2007.

Au cours de la phase initiale d’adoption de l’IA, les bénéficiaires immédiats comprennent l’industrie des semi‑conducteurs et les sociétés de technologie à grande capitalisation établies, qui sont déjà très rentables et génèrent d’importants flux de trésorerie qui leur permettent d’investir massivement dans le secteur de l’IA. Il est beaucoup plus difficile de prévoir les occasions qui émergeront des vagues d’innovation subséquentes qui donneront naissance à de nouvelles entreprises et perturberont les exploitants existants de divers secteurs.

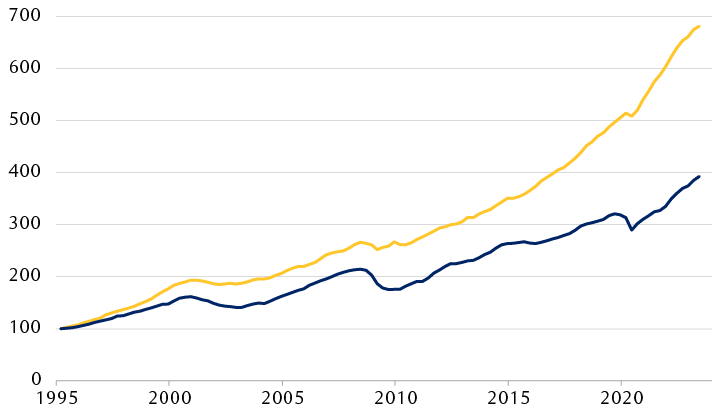

Il nous semble probable que ces attentes ambitieuses renforceront la tendance récente des entreprises à réorienter leurs dépenses en immobilisations vers des « investissements incorporels » alors que l’économie mondiale continue de se numériser et de devenir plus efficace en réduisant sa dépendance aux structures physiques et à l’équipement. Au deuxième trimestre de 2023, les investissements des entreprises américaines dans la propriété intellectuelle avaient plus que doublé durant les dix dernières années et atteint près de 1 500 milliards de dollars sur une base annualisée. Depuis 2010, les investissements dans la propriété intellectuelle ont augmenté à un taux annualisé de 7,5 %, dépassant largement le taux de croissance de 5,7 % pour l’ensemble des investissements des entreprises.

Un changement structurel vers des « dépenses en immobilisations incorporelles »

Dépenses d’investissement annuelles des sociétés américaines depuis 1995 (indexées au 1er janvier 1995 = 100)

Le graphique linéaire montre la tendance des investissements non résidentiels totaux et des investissements non résidentiels dans la propriété intellectuelle aux États-Unis depuis 1995. Les deux séries de données sont indexées à 100 le 1er janvier 1995. Les investissements dans la propriété intellectuelle ont augmenté plus rapidement que les investissements totaux depuis lors, atteignant une valeur indexée d’environ 700 comparativement à environ 400 pour les investissements totaux.

Sources : RBC Gestion de patrimoine, Bloomberg ; données prises en compte jusqu’au 30 juin 2023

Les technologies innovatrices en contexte de placement

La progression des marchés boursiers cette année est principalement attribuable à quelques titres qui ont profité de l’enthousiasme croissant pour le thème de l’IA. Cet enthousiasme à l’égard des sociétés orientées vers la technologie semble en partie bien fondé. De nombreuses sociétés à grande capitalisation du secteur profitent d’excellentes ressources et sont fondamentalement saines, ce dont témoignent leur bilan solide, leur croissance constante et leur forte rentabilité. Selon nous, des flux de trésorerie fiables et solides découlant de leurs avantages concurrentiels durables ont permis à ces sociétés de profiter davantage de l’évolution de l’IA que leurs pairs, du moins au début.

Malgré tout, la forte progression des marchés boursiers cette année signifie que de nombreux investisseurs qui détiennent des portefeuilles diversifiés obtiennent des rendements inférieurs à ceux des grands indices pondérés en fonction de la capitalisation boursière, dont les valeurs sont grandement influencées par le rendement de leurs principaux constituants.

Dans les périodes de performance généralisée des marchés boursiers, les attentes des investisseurs sont habituellement dépassées, et l’augmentation du cours des actions des bénéficiaires présumés peut être plus prononcée et durable que certains investisseurs ne le jugent rationnel. Les cycles boursiers passés montrent la boucle de rétroaction qui provoque un afflux de capitaux vers certains titres qui ne cessent d’atteindre des sommets, mais cela peut aussi fonctionner en sens inverse.

Bien que nous reconnaissions le potentiel de transformation de l’adoption généralisée de l’IA pour améliorer la trajectoire de croissance à long terme de l’économie et des bénéfices des sociétés, l’ampleur de ces avancées et le moment où elles se matérialiseront sont intrinsèquement imprévisibles et incertains. Jeter les bases de nouvelles technologies qui provoqueront l’émergence de nouvelles applications, de nouveaux produits et de nouveaux services pouvant être monétisés de manière durable, prend souvent plus de temps que ce que les investisseurs avaient initialement prévu.

La concentration potentielle du contrôle des plateformes d’IA pourrait également attirer l’attention des organismes de réglementation. Par ailleurs, l’IA soulève d’ailleurs une pléthore de questions épineuses, dont la protection des données, le droit d’auteur, l’amplification des biais sociaux et le phénomène d’« hallucination », caractérisé par la génération de contenu d’apparence hautement plausible et convaincant de la part d’un modèle d’IA malgré toute absence de fondement réel.

En outre, il ne faut pas perdre de vue que même les plus grandes sociétés peuvent voir leurs titres autrefois en tête de leur indice décliner au fil du temps, alors que de nouvelles entreprises voient le jour au cours des cycles économiques subséquents. Se hisser en tête du classement au cours d’une décennie ne garantit en rien le maintien de cette position au cours de la décennie suivante.

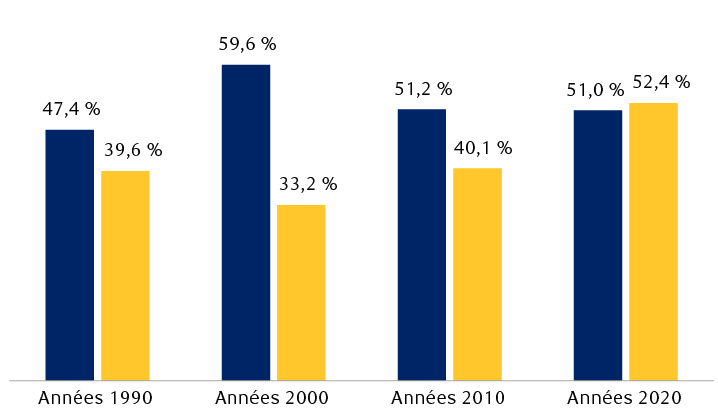

Tout ce qui monte finit par redescendre

Indice S&P 500

Le graphique à barres indique la pondération combinée des 50 principales sociétés du S&P 500 au début de chaque décennie, et la pondération combinée des 50 mêmes sociétés à la fin de la décennie, pour les années 1990, 2000, 2010 et 2020 (jusqu’au 30 septembre 2023). Le total à la fin de la décennie est plus faible pour les années 1990, 2000 et 2010. Le total cumulatif pour les années 2020 est légèrement plus élevé. Années 1990, 47,4 % contre 39,6 % ; années 2000, 59,6 % contre 33,2 % ; années 2010, 51,2 % contre 40,1 % ; années 2020, 51,0 % contre 52,4 %.

Sources : RBC Gestion de patrimoine, Bloomberg ; données pour les années 2020 prises en compte jusqu’au 30 septembre 2023

Nous sommes fermement convaincus que l’IA est un thème de placement important qui s’inscrit dans une perspective pluriannuelle. Toutefois, comme ce fut le cas avec les innovations précédentes, les marchés boursiers connaîtront probablement certains excès liés à ce thème durant la phase d’adoption et de monétisation qui s’échelonnera sur plusieurs décennies. Comme le secteur de la technologie de l’information américain et mondial se négocie actuellement à une prime de valorisation de 30 % à 50 % supérieure à celle de l’ensemble du marché, le marché semble avoir pris en compte la perspective d’une croissance accrue des bénéfices. Bien que nous n’estimions pas déraisonnable que les technologies innovatrices obtiennent des surcotes, nous soulignons que les sociétés surévaluées doivent constamment démontrer et défendre leur avantage concurrentiel pour conserver ces valorisations. La course à l’IA semble avoir provoqué l’intensification des dépenses en immobilisations, mais la question de savoir quelles entreprises en tireront des bénéfices – et quand – demeure.

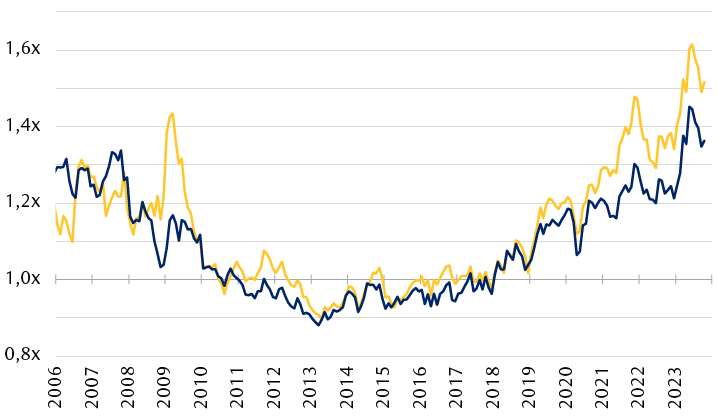

Une récente remontée a fait grimper les valorisations des sociétés de la technologie à des primes importantes

Ratio cours/bénéfice prévisionnel du secteur de la technologie de l’information par rapport à l’ensemble du marché

Le graphique linéaire montre l’évolution depuis 2006 des ratios cours/bénéfice prévisionnel relatifs des secteurs mondial et américain de la technologie de l’information par rapport à l’indice MSCI All-Country World et à l’indice S&P 500, respectivement. Les ratios de valorisation actuels sont d’environ 1,5x (monde) et 1,36x (États-Unis).

Nota : Selon l’indice S&P 500 Information Technology par rapport à l’indice S&P 500 (É.‑U.) et selon l’indice du secteur de la technologie de l’information MSCI Monde tous les pays par rapport à l’indice MSCI Monde tous les pays.

Sources : RBC Gestion de patrimoine, Bloomberg ; données prises en compte jusqu’au 19 octobre 2023

Nous notons que les prévisions générales de bénéfices des marchés boursiers mondiaux pour les 12 prochains mois ne sont pas beaucoup plus élevées aujourd’hui qu’au début de l’année. Cela signifie que la plupart des gains des marchés boursiers en 2023 sont tributaires de l’accroissement des ratios d’évaluation. Il en va de même pour le secteur mondial de la technologie de l’information, qui se négocie actuellement selon un ratio cours/bénéfice prévisionnel sur 12 mois de 25, comparativement à un peu moins de 20 au début de l’année.

La croissance des bénéfices des sociétés pourrait ne pas être à la hauteur de l’optimisme accru maintenant intégré dans les cours boursiers. Pour que cet accroissement des évaluations soit validé, l’IA générative ne doit pas seulement révolutionner les entreprises, mais aussi transformer la confiance des investisseurs en bénéfices durables.

Maintenir une perspective plus large

Compte tenu de la domination d’une poignée de titres cette année, nous soulignons l’importance d’une approche rigoureuse de la diversification au sein des portefeuilles d’actions. Certes, la diversification peut parfois se révéler frustrante parce qu’elle implique un compromis entre risque et rendement. Le maintien d’un portefeuille bien diversifié signifie essentiellement de toujours détenir des actifs sous‑performants, mais ces placements dans des secteurs de marché moins populaires peuvent favoriser le rendement du portefeuille lorsque le marché change d’orientation, comme c’est souvent le cas.

Cette approche peut aider les investisseurs à se prémunir contre les risques non souhaités (et les surprises désagréables) découlant d’une concentration indue dans un seul titre ou un groupe de titres semblables, tout en positionnant les portefeuilles pour qu’ils puissent produire un plus large éventail de résultats possibles à long terme.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.