Raisons des ventes massives

Les craintes que l’économie américaine soit confrontée à des risques accrus de récession , combinées au sentiment que la Réserve fédérale est en retard dans la réduction des taux d’intérêt, ont déclenché un délestage boursier rapide sur les marchés américains et mondiaux. L’indice S&P 500 a reculé de 8,5 % entre son sommet de la mi-juillet et le 5 août.

Ce qui a commencé comme un repli léger et normal de l’indice S&P 500 s’est accéléré et s’est transformé en un délestage plus marqué à la suite de la réunion sur la politique monétaire de la Réserve fédérale américaine (Fed) le 31 juillet et de la publication du rapport décevant sur l’emploi aux États-Unis le 2 août, qui a fait état d’un plus faible nombre d’emplois créés et d’une hausse du taux de chômage supérieure aux prévisions consensuelles des économistes. Le taux de chômage est passé de 4,1 % en juin à 4,3 % en juillet.

Un taux de chômage de 4,3 % pourrait sembler peu élevé aux yeux de ceux qui se souviennent de niveaux beaucoup plus élevés des années et des décennies passées, mais les participants aux marchés se concentrent sur l’ampleur de la hausse du chômage depuis qu’il a atteint le creux exceptionnellement bas de 3,4 % en janvier 2023. Une telle hausse signifie généralement que les indicateurs de l’emploi envoient des signaux d’alarme pour l’économie américaine.

Les données sur le secteur manufacturier américain ont également déçu. En juillet, l’indice ISM du secteur manufacturier a été inférieur à la prévision consensuelle de 46,8 et est passé sous la barre des 50,0 (la ligne de démarcation entre l’expansion et la contraction) pour 20 des 21 derniers mois. Selon les données remontant jusqu’à 1948, la seule autre période où cela s’est produit pendant une aussi longue période a été de 1989 à 1991, période au cours de laquelle il y a eu une brève récession.

La faiblesse des données économiques est survenue peu après la publication de résultats trimestriels décevants pour certains des titres technologiques des sept merveilles , qui tirent parti du thème de l’intelligence artificielle. Plus précisément, certains investisseurs institutionnels ont été préoccupés par le manque de transparence lors des conférences téléphoniques des entreprises lorsqu’elles ont abordé le moment et la possibilité que les avantages des dizaines de milliards de dollars en dépenses d’investissement en IA se concrétisent. De plus, la période de publication des résultats du deuxième trimestre de l’indice S&P 500 a révélé dans l’ensemble d’autres failles dans les tendances en matière de dépenses de consommation. Ces événements ont donné un nouvel élan aux ventes massives.

Un facteur important qui a reçu moins d’attention qu’il ne le mérite est l’incidence de la politique monétaire du Japon sur les marchés des changes mondiaux. La Banque du Japon a relevé les taux d’intérêt la semaine dernière et a indiqué qu’elle maintiendrait un ton ferme, à la surprise de certains investisseurs institutionnels. Cette situation a contribué aux ventes massives sur les marchés boursiers mondiaux, car elle a provoqué une flambée du yen par rapport au dollar américain, ce qui a perturbé certaines opérations de change effectuées par des investisseurs institutionnels.

Selon nous, certains fonds de couverture d’argent rapide ont utilisé la faiblesse du yen pour financer certains de leurs placements à effet de levier dans les titres des sept merveilles, d’autres titres liés à l’IA et des actifs risqués en général, dont certains étaient probablement des opérations à effet de levier sur marge. Nous pensons que lorsque le yen a bondi, il a forcé la réduction des opérations sur actions et autres actifs risqués. Les investisseurs individuels ne devraient pas sous-estimer la capacité des fonds de couverture d’argent rapide à exacerber les fluctuations quotidiennes des marchés , selon nous.

Un autre facteur est que les marchés boursiers connaissent souvent une faiblesse saisonnière à un moment entre août et octobre.

De plus, nous pensons que l’escalade militaire potentielle du conflit au Moyen-Orient à la suite de l’assassinat du dirigeant politique du Hamas, Ismail Haniyeh, à Téhéran, la semaine dernière, préoccupe les investisseurs institutionnels.

Ajoutez à tout cela l’instabilité politique aux États-Unis, la tentative d’assassinat du candidat républicain à la présidence et un changement soudain au sommet de la liste des candidats démocrates. Cela n’a probablement pas aidé les choses. Bien que ces circonstances soient très inhabituelles, il n’est pas inhabituel pour le marché de connaître de la volatilité au cours des années d’élections présidentielles.

Remise en perspective du repli

Maintenant, remettons les choses en perspective. Le marché boursier américain a connu une très forte remontée :

- L’indice S&P 500 a progressé de 37,6 % entre la fin octobre et la mi-juillet 2024.

- L’indice Nasdaq, qui est fortement axé sur les technologies, a progressé d’environ 48,1 % au cours de la même période.

- L’indice Bloomberg Magnificent 7 a bondi de 80,4 % pendant ce temps.

- Avant la deuxième moitié de juillet, l’indice S&P 500 avait tenu 357 séances de négociation sans subir un recul de 2 % ou plus au cours d’une seule séance. Cette situation était très anormale par rapport aux normes historiques.

- Lorsque le marché s’est approché de son sommet de juillet, la valorisation du ratio cours/bénéfice de l’indice S&P 500 était plutôt exagérée, s’établissant à 21,3 fois les prévisions consensuelles, comparativement à une moyenne de 18,5 fois depuis le début de 2016, principalement en raison des valorisations élevées des actions des sept merveilles. Si l’on exclut ce panier d’actions liées à l’IA, la valorisation est également élevée à 18,4, mais pas aussi extrême, selon nous.

Compte tenu de ces fortes fluctuations et des valorisations élevées sur le marché, le délestage déclenché par la faiblesse des données économiques, le regain d’inquiétude à l’égard d’une récession et les préoccupations à l’égard de la politique monétaire de la Fed ne devraient pas être considérés comme surprenants.

Le marché américain recule après une forte remontée

Indice S&P 500

Le graphique linéaire montre l’indice S&P 500 du début de 2019 au 5 août 2024. L’indice a commencé la période à près de 2 500 et a remonté à environ 3 400 en février 2020, avant de chuter à environ 2 200 en mars 2020. Il a rapidement rebondi et a atteint plus de 4 700 en janvier 2022. L’indice a ensuite fait l’objet de ventes massives pendant la majeure partie de 2022, atteignant un creux d’environ 3 600 en octobre 2022. Il s’est par la suite redressé à environ 4 500 en juillet 2023, pour reculer à environ 4 100 en octobre 2023. À partir de ce moment, l’indice a fortement remonté pour atteindre un sommet de 5 667 le 16 juillet 2024, avant de reculer à 5 186 le 5 août 2024.

Sources : RBC Gestion de patrimoine et Bloomberg; données jusqu’au 5 août 2024.

Plus à venir?

S’agit-il d’un repli à court terme ou sera-t-il plus sévère et plus durable sur les marchés?

De notre point de vue, il reste à savoir si l’économie américaine ne connaît que des craintes pour la croissance ou si elle se dirige vers une récession.

La façon dont cette situation sera résolue devrait déterminer comment évoluera le marché boursier.

Pendant les périodes de craintes pour la croissance, de nombreux indicateurs économiques diminuent habituellement et les préoccupations à l’égard d’une récession augmentent, mais l’atterrissage brutal de l’économie ne se concrétise pas. Les craintes pour la croissance surviennent lorsque les données économiques deviennent incertaines et que le marché a peur que la politique monétaire de la Fed ne soit pas correctement calibrée ou que des facteurs externes imprévus influent sur l’économie et le rendement du marché.

Les cinq périodes de craintes pour la croissance depuis 2010 ont entraîné un repli de l’indice S&P 500 allant de 16,0 % à 25,0 %.

Les craintes les plus récentes sont apparues en 2022 et ont entraîné une baisse de 25 %, mais une fois que le contexte économique s’est amélioré, le marché a recommencé à grimper, mené par les sept merveilles.

Les récessions peuvent provoquer des replis plus sévères et plus durables. Lors des 13 récessions depuis la fin des années 1930, l’indice S&P 500 a reculé de 31,8 % en moyenne et, pour 12 de ces périodes, le marché a généralement mis près de cinq mois après son sommet pour atteindre un creux. Toutefois, le marché a atteint un creux avant la fin de la récession lors de toutes ces occasions, sauf une.

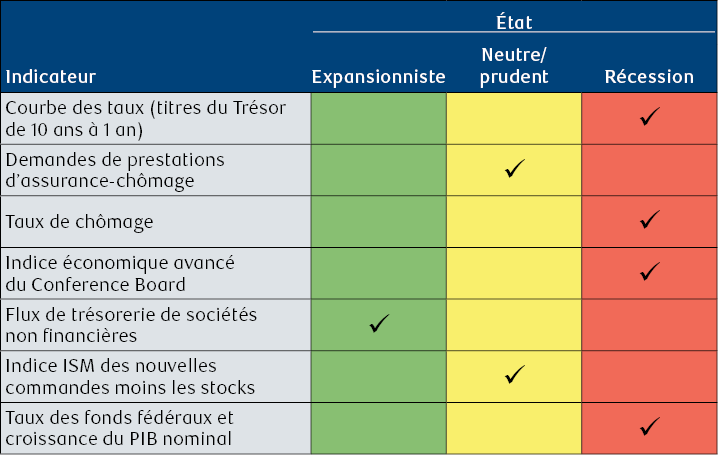

Nous avons averti que les risques de récession augmentent. À la fin de juin, trois des sept indicateurs économiques avancés figurant dans notre feuille de pointage sur la récession affichaient des signaux d’alarme, tandis que le taux de chômage menaçait de se détériorer. Maintenant que le taux de chômage a bondi, cet indicateur est devenu rouge, faisant passer quatre des sept indicateurs dans cette colonne.

Feuille de pointage sur la récession aux États-Unis

Le tableau présente sept indicateurs de l’état de l’économie américaine. Un seul indicateur est actuellement classé dans la catégorie « Expansionniste », soit les flux de trésorerie des entreprises hors services financiers. Deux indicateurs sont classés comme « Neutre/prudent », soit les demandes de prestations d’assurance-chômage et l’indice ISM des nouvelles commandes moins les stocks. Les quatre autres indicateurs sont classés dans la catégorie « récessionniste » : l’écart de taux des obligations du Trésor américain à 10 ans et à 1 an, le taux de chômage, l’indice économique avancé du Conference Board et le taux des fonds fédéraux par rapport à la croissance du PIB nominal.

Source : RBC Gestion de patrimoine

Le nombre de chômeurs aux États-Unis est maintenant 21 % plus élevé qu’il y a seulement 18 mois. La hausse du chômage va au-delà de la diminution du pouvoir d’achat pour ceux qui ont perdu leur emploi. L’incidence la plus importante provient de l’augmentation de l’épargne de précaution de la part des travailleurs, qui jugent que la détérioration de la situation de l’emploi est un signal d’assombrissement de l’avenir, auquel ils doivent se préparer.

À notre avis, la hausse constante du taux de chômage, à un moment où la confiance des consommateurs est déjà faible et où l’épargne excédentaire des ménages accumulée pendant la pandémie est entièrement épuisée, élimine un important soutien à l’idée d’un « atterrissage en douceur » de l’économie américaine.

Points de soutien

Certains facteurs importants militent en faveur du marché :

- Les bénéfices des sociétés n’ont pas encore frappé un mur : Même si la période de publication des résultats du deuxième trimestre est loin d’être parfaite et que la diminution des bénéfices et des revenus des sociétés de l’indice S&P 500 a surpassé les taux dans l’ensemble, nous estimons que les statistiques sur la période de publication des résultats tiennent le coup pour l’instant.

- Les prévisions consensuelles de bénéfices de l’indice S&P 500 sont robustes : Les prévisions consensuelles pour l’ensemble de l’exercice 2024 (244 $ l’action) et de l’exercice 2025 (280 $ l’action) laissent toujours entrevoir une croissance des bénéfices. Ces deux éléments ont à peine bougé pendant de nombreux mois. Cette tendance est bien meilleure que d’habitude, car les prévisions des bénéfices pour l’année en cours ont généralement reculé de près de 6,0 % à ce moment-ci de l’année.

- Les équipes de direction n’ont pas encore signalé de détresse : Lori Calvasina, chef, Stratégie sur actions américaines de RBC Marchés des Capitaux, LLC. a écrit : « Après avoir examiné des transcriptions des conférences téléphoniques sur les résultats de la dernière semaine, nous n’avons pas l’impression que les perspectives macroéconomiques ou les perspectives à l’égard des bénéfices s’érodent considérablement. […] Les descriptions des perspectives macroéconomiques et du contexte de la demande continuent de tenir compte de divers facteurs défavorables et de diverses mesures de protection, et ont maintenu un ton mesuré. […] Les sociétés américaines semblent émerger d’une légère récession des bénéfices, et non se diriger vers un tel événement, ce qui nous rassure. »

- Les taux de croissance des bénéfices devraient devenir plus équilibrés : Au sein de l’indice S&P 500, les taux de croissance consensuels sur 12 mois des titres des sept merveilles par rapport aux autres titres devraient presque converger au début de l’année prochaine, ce qui signifie que la croissance des bénéfices des autres titres devrait enfin s’améliorer après une longue période de faiblesse.

- Le soi-disant « baromètre des craintes » du marché a bondi : Lundi, l’indice VIX (indice de volatilité du Chicago Board Options Exchange) a brièvement bondi pour s’établir à plus de 65 en milieu de séance et a clôturé la séance au-dessus de 38, après avoir été exceptionnellement bas et dans la fourchette de 12 à 15 pendant la plupart des mois depuis novembre 2023. Une telle hausse est souvent un indicateur contraire du rendement du marché, ce qui signifie que le marché s’est souvent redressé dans les semaines et les mois qui ont suivi l’augmentation.

La défense dans un marché volatil

Selon nous, il est trop tôt pour dire si le scénario de craintes pour la croissance ou de récession se concrétisera. Toutefois, la politique monétaire de la Fed pourrait certainement y jouer un rôle.

Nous continuons de recommander une orientation défensive pour les portefeuilles d’actions, qui privilégie les actions à dividende de grande qualité.

Même si nous ne croyons pas qu’il existe suffisamment d’éléments probants pour conclure qu’il est certain qu’une récession se concrétisera, nous croyons que les investisseurs devraient s’assurer que les placements en actions de base comprennent des actions qui peuvent mieux résister à une détérioration économique ou à une récession ainsi que des actions dont les valorisations sont soutenues par les perspectives de croissance des bénéfices.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.