Depuis sa dernière réunion, en juillet, les commentaires officiels de la Fed ont soulevé un doute quant à la nécessité, et peut‑être à sa volonté, d’intensifier les mesures de politique monétaire lors des prochaines réunions. Le président de la Banque fédérale de réserve de Minneapolis, Neel Kashkari, connu pour être un des décideurs les plus conciliants de la Fed, a le mieux exprimé cette réticence :

« La trajectoire de l’épidémie déterminera celle de l’économie ; dès lors, la chose la plus importante à faire est de s’attaquer au virus. Je ne suis pas certain que la Fed puisse en faire beaucoup plus dans l’immédiat. »

Ce sentiment se reflétait largement dans le procès‑verbal de la réunion des 28 et 29 juillet publié cette semaine. Il a causé une légère consternation sur les marchés, qui espéraient fortement que la rencontre très attendue de septembre déboucherait non seulement sur un renforcement des mesures actuelles, mais peut‑être aussi sur l’annonce de nouveaux outils. Le premier des trois outils clés souhaités par le marché, le contrôle de la courbe des taux, a de toute évidence été écarté :

« La majorité des participants se sont exprimés sur le plafonnement et les cibles de taux comme outil de politique monétaire. La plupart estiment que ces mesures auraient peu d’effet dans la situation actuelle, puisque les indications prospectives du Comité sur la trajectoire du taux des fonds fédéraux paraissent déjà très vraisemblables et que les taux d’intérêt à long terme sont bas. »

Les indications prospectives, le deuxième outil retenant l’attention, pourraient d’ailleurs rester inchangées en septembre, étant donné que les taux des titres du Trésor se situent à des niveaux historiquement bas d’un bout à l’autre de la courbe. Cela montre que les prévisions du marché quant à la direction des taux directeurs sont fermement ancrées, de sorte qu’il n’est pas urgent pour la Fed de revoir ses prévisions.

La manière de procéder, que ce soit en arrimant les taux d’intérêt futurs à une cible d’inflation, à des objectifs en matière d’emploi, à un échéancier de résultats ou à une combinaison de ces critères, continue de faire débat. Si des changements ne sont pas à exclure à l’issue de la réunion de septembre, le procès‑verbal signale simplement que des indications prospectives seront nécessaires « à un moment donné » à court terme.

Enfin, il ne faut guère s’attendre à ce que le troisième outil, les achats d’actifs, soit modifié en septembre. Actuellement, les achats mensuels totalisent 80 milliards de dollars en titres du Trésor et 40 milliards de dollars en titres adossés à des créances hypothécaires. Selon le procès‑verbal, ce programme dépasse déjà son objectif d’amélioration de la liquidité des marchés, grâce à la faiblesse des taux des titres du Trésor qui limite la nécessité d’un nouvel assouplissement.

Réaction rapide et attente

Tous ces facteurs haussent‑ils le risque de voir la Fed décevoir les marchés ? Nous ne le pensons pas. Pour l’heure, la Fed a probablement raison de croire qu’il n’y a guère d’urgence à renforcer et à étendre sa gamme actuelle d’outils de politique monétaire, tant que les trajectoires de la pandémie et de la réouverture de l’économie demeurent floues.

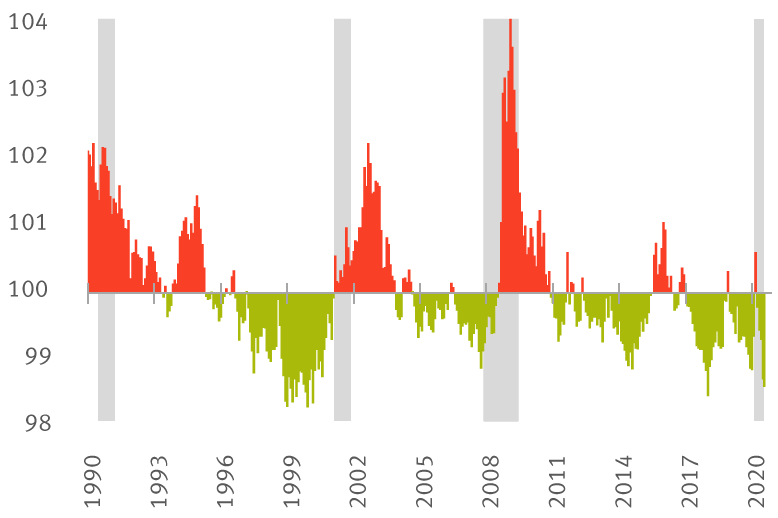

Comme le montre le graphique de la page 1, les conditions financières – ou une mesure générale de la souplesse du marché fondée sur le niveau des taux d’intérêt, du dollar, du marché boursier et des écarts de taux des obligations de sociétés – n’ont presque jamais été aussi accommodantes. En outre, la tension généralement observée pendant les récessions aux États‑Unis ne s’est pas vraiment concrétisée, en grande partie grâce à la réaction rapide et déterminante de la Fed.

Contrairement aux cycles passés, les conditions financières restent historiquement souples

Indice des conditions financières mondiales Goldman Sachs

Nota : Les parties ombrées indiquent une récession aux États‑Unis.

Sources : RBC Gestion de patrimoine, Bloomberg, Goldman Sachs

En mars, son objectif était de préserver le fonctionnement des marchés et d’apporter une bouffée d’air frais à l’économie. Ces mesures lui ont aussi donné le temps de réfléchir aux phases suivantes de la politique monétaire. Son engagement reste total, et elle continuera de faire tout son possible pour soutenir la reprise et les marchés. Le principal risque, et la Fed, d’une façon qui ne lui est pas coutumière, s’est beaucoup exprimée à ce sujet, serait de devoir recourir à de nouvelles mesures de relance budgétaire. Les progrès sur ce plan pendant la première quinzaine de septembre dicteront sans aucun doute, plus que tout autre facteur, les décisions qui seront prises en septembre. Outre sa politique, la banque centrale actualisera ses projections économiques pour la première fois depuis juin et pourrait les revoir à la baisse en l’absence de soutien budgétaire.

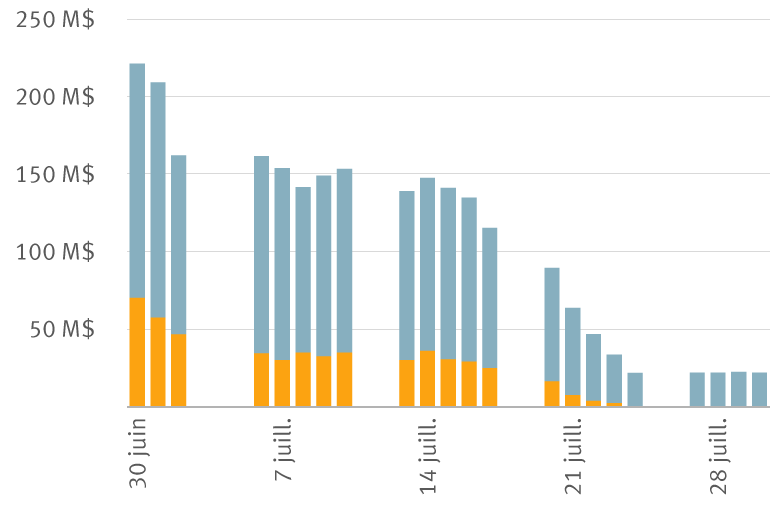

Obligations de sociétés

Enfin, et cela est passé largement inaperçu, les achats d’obligations de sociétés et de facilités de prêt, lancés en fanfare au début de la pandémie, ralentissent depuis quelques semaines, les marchés du crédit ayant pratiquement retrouvé leur vigueur et leur liquidité d’avant la pandémie. La Fed a complètement mis fin aux achats de fonds négociés en bourse (FNB) d’obligations de sociétés. Elle n’acquiert plus que des obligations de sociétés individuelles, à hauteur de 20 millions de dollars par jour. Ce montant est nettement inférieur au niveau d’il y a un mois et représente une part négligeable du volume négocié quotidiennement sur le marché des obligations de sociétés américaines, soit 20 milliards de dollars.

Les achats d’obligations de sociétés par la Fed chutent à un niveau symbolique

Achats quotidiens d’obligations de sociétés par la Réserve fédérale (en M$)

Obligations de sociétés américaines de catégorie investissement individuelles

FNB d’obligations de sociétés

Sources : RBC Gestion de patrimoine, Réserve fédérale américaine

Nous pensons que la Fed maintiendra ce rythme symbolique, dans la mesure où elle souhaite que l’évaluation du risque soit autant que possible établie par les marchés du crédit ; elle n’augmentera ses achats d’obligations de sociétés que pour soutenir le fonctionnement des marchés advenant un nouvel épisode d’illiquidité.

La Réserve fédérale se tient prête

La Fed reste un rouage essentiel de la reprise économique et du fonctionnement des marchés. Toutefois, elle a raison, selon nous, de juger que la structure actuelle de sa politique monétaire reste bien fondée et accommodante. Les marchés peuvent compter sur elle pour intervenir de nouveau de façon énergique si les conditions le justifient. Cependant, comme nous tous, elle attend que l’évolution de la crise sanitaire se précise. La Fed se tient prête à intervenir en cas de besoin.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.