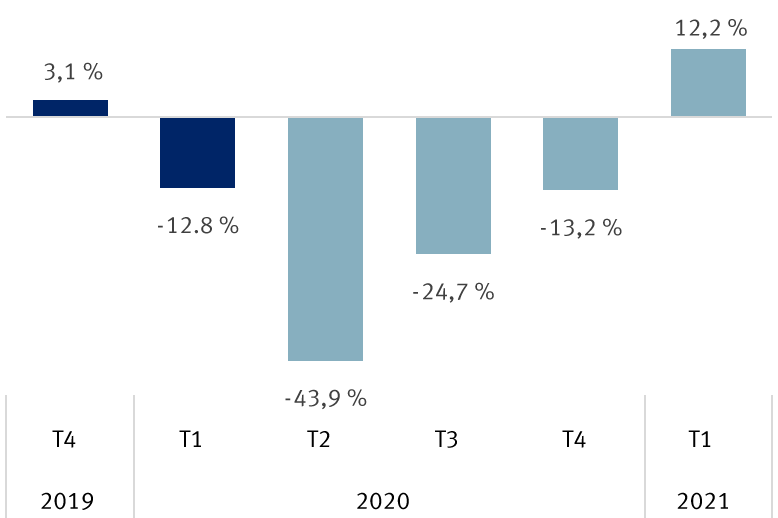

Au moment d’entamer une autre période de publication des résultats, la seule prise en considération des prévisions générales révèle une situation lamentable : baisse des bénéfices des sociétés de l’indice S&P 500 de 44 % sur 12 mois, soit la pire dégringolade depuis la crise financière mondiale, et recul des revenus de près de 12 %. Les marges de profit pourraient être comprimées au point d’atteindre leurs niveaux les plus bas depuis la fin de 2009.

Les graves conséquences des fermetures liées à la COVID-19 et leurs séquelles signifient que le deuxième trimestre pourrait ressembler davantage à un gouffre qu’à un creux et donner lieu au pire recul trimestriel pendant la pandémie.

La baisse la plus importante des bénéfices en raison des fermetures liées à la COVID-19 devrait être visible au deuxième trimestre

Prévisions générales de croissance des bénéfices du S&P 500 par trimestre (variation en pourcentage sur 12 mois)*

* Les résultats réels sont en bleu foncé et les estimations générales sont en bleu pâle.

Sources : RBC Gestion de patrimoine, système I/B/E/S de Refinitiv ; données prises en compte jusqu’au 8 juillet 2020

Il ne fait aucun doute que certaines sociétés de renom déclareront des bénéfices et des revenus inférieurs aux cibles et que les sociétés du S&P 500 annonceront d’affreuses prévisions pour les prochains trimestres, compte tenu de l’incertitude économique. Nous ne nous attendons toujours pas à ce que la majorité des équipes de direction donnent des indications sur les bénéfices et les revenus pour l’ensemble de 2020. Elles semblent peu motivées à prendre des risques pour l’instant.

Si le nombre de sociétés en proie à des difficultés était plus élevé qu’à l’ordinaire durant la période de publication des résultats du deuxième trimestre, les principaux indices américains pourraient connaître un repli étant donné l’ampleur du redressement du marché en peu de temps. Le S&P 500 ayant bondi de 41 % depuis le creux de mars, nous pensons qu’il aurait déjà dû subir à tout le moins un modeste recul.

Bob Dickey, stratégiste technique de RBC Marchés des Capitaux, SARL a écrit ceci : « Le redressement du marché boursier devient excessif à court terme. La progression n’est pas soutenue par un grand nombre d’actions ; elle est encore essentiellement attribuable à quelques titres de sociétés de croissance à grande capitalisation. [...] Nous nous attendons à ce que les indices s’approchent des niveaux de soutien les plus près, soit environ 25 000 points pour le Dow Jones des valeurs industrielles et quelque 3 000 points pour le S&P 500. Il est même possible que les indices franchissent ces zones de soutien. »

Vue d’ensemble

Même en cas de pause et de recul du marché, nous ne pensons pas que les bénéfices du deuxième trimestre auront un effet important sur la trajectoire à moyen ou à long terme des cours boursiers aux États-Unis.

La croissance des bénéfices et des revenus devrait être « moins mauvaise » aux troisième et quatrième trimestres, et les reculs sur 12 mois devraient s’atténuer. L’ampleur des bénéfices, c’est-à-dire la part des sociétés du S&P 500 générant une croissance des bénéfices sur 12 mois, devrait aussi prendre la bonne direction. Seulement 21 % des sociétés devraient connaître une croissance de leurs bénéfices au deuxième trimestre. Selon les analystes de Bloomberg Intelligence, ce résultat devrait s’améliorer légèrement au troisième trimestre et plus encore au quatrième trimestre pour atteindre environ 36 %.

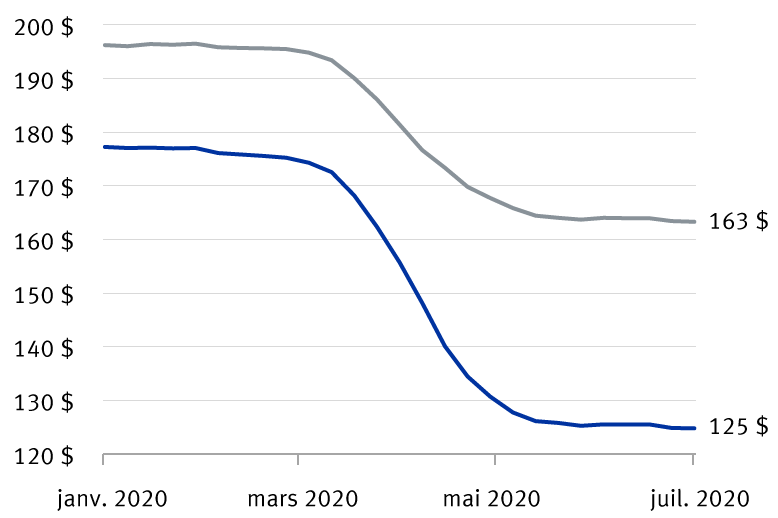

Nous pensons que les prévisions générales de bénéfices par action pour 2020, qui ont été abaissées à 125 $, ont reculé autant qu’il le fallait. L’estimation semble maintenant réaliste.

En 2021, une amélioration de la croissance des bénéfices et des revenus et une expansion des marges de profit devraient avoir lieu parallèlement à la reprise économique. Nous pensons que les prévisions générales de bénéfices par action de 163 $ pour 2021 comportent encore un risque de baisse, mais elles s’approchent d’un niveau raisonnable. Pour sa part, RBC Marchés des Capitaux estime les bénéfices à 149 $ par action. Les estimations pourraient changer au cours des prochains mois, à mesure que se précisent les conditions économiques. Nous sommes à l’aise de prévoir des bénéfices de 149 $ à 155 $ par action pour le moment.

Nous pensons que les estimations des bénéfices pour 2020 ont assez diminué, mais pas celles de 2021

Prévisions générales de bénéfices par action du S&P 500

Prévisions de RBC Marchés des Capitaux

2020: 126 $

2021: 149 $

Prévisions générales pour 2020

Prévisions générales pour 2021

Sources : RBC Gestion de patrimoine, système I/B/E/S de Refinitiv, Stratégie sur actions américaines, RBC Marchés des Capitaux ; données hebdomadaires du 6 janvier 2020 au 8 juillet 2020

La reprise économique dépend quelque peu de la progression des statistiques sur la COVID-19 ; jusqu’à présent, les dernières flambées d’éclosion dans certains États n’ont entraîné aucun arrêt important et généralisé de l’activité économique, comme lors de la première propagation du virus dans la deuxième moitié du mois de mars et en avril.

Peu importe les tendances relatives à la COVID-19, la récession devrait être beaucoup plus courte que la contraction survenue durant la crise financière mondiale. Cette récession a été causée par une crise sanitaire temporaire et unique en son genre, plutôt que par un grand stress à l’intérieur du système financier. En outre, les mesures de relance budgétaire et monétaire ont été mises en œuvre beaucoup plus rapidement et de manière infiniment plus vigoureuse.

Nous demeurons toutefois sceptiques quant au potentiel de hausse du marché boursier américain à court terme. La remontée des principaux indices laisse entendre que le rétablissement des bénéfices et de l’économie surviendra plus rapidement que nous le pensons.

Contrer les risques

Nous pensons que les investisseurs devraient faire abstraction du gouffre des bénéfices du deuxième trimestre et se concentrer davantage sur le rythme et la forme de la reprise économique, ainsi que sur la tendance des estimations de bénéfices pour 2021. Ils pourront ainsi déterminer si le marché peut atteindre son haut niveau de valorisation. Selon notre fourchette d’estimation de bénéfices de 149 $ à 155 $ par action pour 2021, le ratio cours/bénéfice du marché va de 20,3 à 21,2 fois et se situe donc à un degré élevé.

Étant donné cette valorisation généreuse, le grand progrès du marché depuis mars et les risques économiques persistants, nous jugeons bon de maintenir une sous-pondération modérée des actions américaines pour le moment, et nous pourrions devenir plus optimistes en cas de recul.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.