Nous nous concentrons sur les événements des marchés émergents, nous évaluons les défis que doit relever cette catégorie d’actifs et nous suggérons comment structurer les portefeuilles.

Sous le radar

Les actions chinoises illustrent bien cette situation. Leur récent rendement supérieur a été plus abrupt que la plupart des gens ne le pensent. Comme l’explique Eric Lascelles, économiste en chef, RBC Gestion mondiale d’actifs Inc., au début de 2020 « les récriminations visaient la Chine puisqu’elle était le point d’origine de la maladie » et qu’elle avait adopté une approche contraignante pour les mesures de confinement. Le renminbi a fléchi en raison des perspectives de croissance plus faibles et du fait que l’épidémie était considérée à ce moment comme étant un problème propre à la Chine.

Quelques mois plus tard, les déboires de la Chine semblent être chose du passé. Les critiques formulées quant au caractère draconien du confinement se sont transformées en éloges. Il faut dire que la COVID‑19 n’est plus considérée comme un problème exclusivement chinois. Qui plus est, comme l’indique M. Lascelles, la situation en Chine, épicentre initial, « reste bien maîtrisée » et « le rebond économique y semble vigoureux », alors que ce pays réactive lentement son économie.

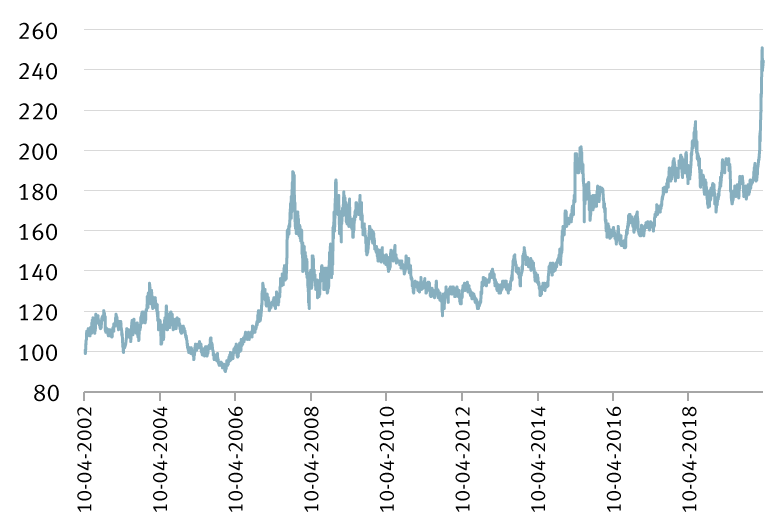

Le rendement supérieur des actions chinoises par rapport aux autres marchés est le meilleur exemple de ce changement radical, puisqu’il s’agit du plus spectaculaire en plus de 15 ans. En fait, alors que l’indice MSCI Marchés émergents, hors Chine, a repris tous ses gains depuis 2009, l’indice MSCI Chine a seulement repris sa progression depuis 2019.

Le rendement supérieur de la Chine peut aussi révéler les préoccupations des investisseurs envers d’autres économies émergentes. L’indice MSCI Inde a connu son pire repli d’un jour en mars, même si le pays profite de la baisse des prix du pétrole. Les craintes liées à la cohabitation de plusieurs générations sous un même toit, contexte favorable à la propagation du virus, et les mesures de confinement qui minent la croissance économique ont effrayé les investisseurs.

Rendement supérieur abrupt des actions chinoises

Indice MSCI Chine c. indice MSCI Marchés émergents, hors Chine (10 avr. 2002 = 100)

Sources : Bloomberg, RBC Gestion de patrimoine ; données prises en compte jusqu’au 3 avril 2020

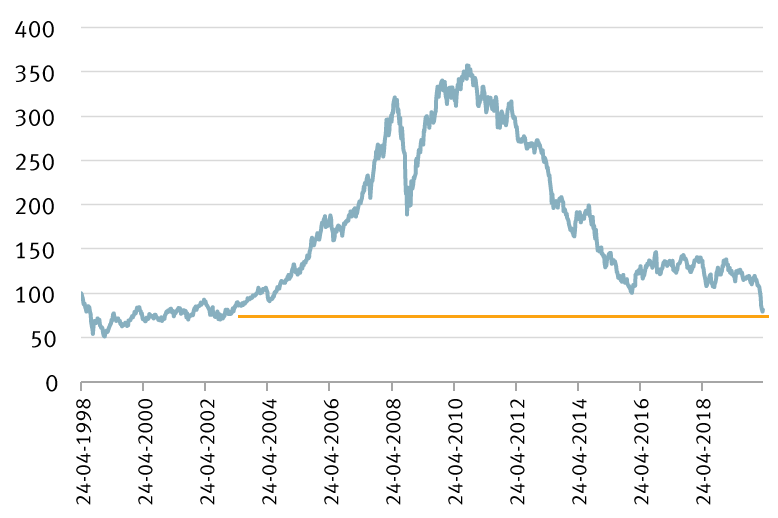

C’est toutefois l’indice MSCI Marchés émergents de l’Amérique latine qui a le plus souffert, puisque tous les gains réalisés par rapport à l’indice MSCI Monde depuis 2003 ont été effacés. La plupart des pays de l’Amérique latine dépendent fortement des marchandises, et l’effondrement des prix des marchandises a privé les gouvernements d’une source de revenus importante.

Émergence difficile

À part quelques pays asiatiques comme la Corée du Sud et Taïwan, la plupart des pays émergents n’ont pas assez de ressources adéquates pour gérer la crise des soins de santé engendrée par l’épidémie de COVID‑19.

Les systèmes de santé des pays émergents sont plus fragiles que ceux des pays développés, et le nombre de lits disponibles dans les hôpitaux est beaucoup plus bas qu’en Europe ou qu’aux États‑Unis. Selon la Banque mondiale, par exemple, l’Inde compte 0,7 lit par 1 000 habitants ; le Mexique, 1,5 ; et le Brésil, 2,2. À titre de comparaison, ce nombre est de 2,9 aux États‑Unis et de 8,2 en Allemagne, un pays qui, de l’aveu général, possède un système de santé bien constitué.

Il y a habituellement moins de filets de sécurité sociale dans les pays émergents qu’en Europe ou au Canada. En outre, les autorités des pays émergents ne disposent pas de la même marge de manoeuvre que leurs homologues américains pour injecter des sommes importantes dans leur propre économie. Une telle mesure entraînerait une dépréciation des devises des pays émergents, un résultat indésirable pour ces pays puisqu’une large proportion des titres de créance de leurs sociétés sont libellés en monnaies étrangères, habituellement en dollars américains.

Comme si ces défis structuraux n’étaient pas suffisants, on observe aussi une accentuation des difficultés cycliques. La demande mondiale de marchandises et de biens manufacturés, dont dépendent fortement la majorité de ces pays, est au point mort. Selon Kristalina Georgieva, directrice générale du Fonds monétaire international (FMI), les marchés émergents et les économies en développement ont perdu 90 milliards de dollars en raison de la ruée vers les titres sûrs.

Il n’est donc pas étonnant d’apprendre que le FMI a reçu des demandes d’aide de plus de 90 pays au cours des dernières semaines. Comme l’a affirmé Mme Georgieva : « De la même manière que le virus touche plus durement les personnes vulnérables ayant des troubles médicaux préexistants, la crise économique frappe plus fortement les économies fragiles. »

Tout n’est pas entièrement sombre, cependant. Le FMI a plus d’un billion de dollars dans ses coffres, ce qui représente 25 % de l’ensemble des titres de créance des marchés émergents, selon Polina Kurdyavko, chef, Titres de créance de marchés émergents, à BlueBay (une société membre de RBC). Ce montant est plus élevé que la somme dont disposait le FMI lors de la crise financière asiatique de 1998 et de la crise financière mondiale de 2008.

Les excellents rendements obtenus depuis 2003 ont été effacés

Indice MSCI Marchés émergents de l’Amérique latine c. indice MSCI Monde (24 avr. 1998 = 100)

Source - Bloomberg, RBC Wealth Management; data through 4/8/20

Quelle est l’ampleur du choc ?

Il est indéniable que toutes les économies seront durement touchées cette année. À preuve, M. Lascelles a réduit de ‑3,2 % à ‑7,7 % sa prévision de croissance du PIB des États‑Unis pour 2020, alors que se précise l’incidence de la COVID‑19 sur l’ampleur et la durée de la crise.

La contraction économique générale dans les marchés émergents sera moins grave en raison du potentiel de « rattrapage » structurel dont bénéficient ces marchés. De plus, la Chine, qui est la composante la plus importante de la catégorie d’actifs, réactive son économie et accélère sa stratégie visant à réorienter ses efforts consacrés au service des marchés mondiaux pour les rediriger vers la consommation intérieure et l’aide à son propre marché de 1,4 milliard de personnes.

Étant donné les incertitudes, nous croyons que les investisseurs auraient tout intérêt à s’attarder aux pays les mieux outillés pour relever les défis actuels. Nous avons depuis longtemps une surpondération en actions de l’Asie, hors Japon. Cette région, qui englobe la Chine, bénéficiera grandement de la faiblesse des prix du pétrole. Qui plus est, de nombreux pays de la région ont reçu des éloges pour leur gestion ciblée et disciplinée de l’épidémie de COVID‑19 et ont soutenu activement leur économie intérieure durant cette épreuve.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.