L’inflation reste élevée en Amérique du Nord malgré les efforts déployés par les banques centrales pour la contenir, et la croissance économique commence à stagner, surtout au Canada. Ces conditions font planer la menace d’une longue période de prix élevés et à la hausse et d’une croissance faible, voire négative, dans les mois à venir. Et cette menace réelle et actuelle de « stagflation » pèse lourdement sur l’économie et les marchés des placements, la hausse des taux pénalisant les prix des obligations et les craintes d’une baisse des bénéfices, les cours boursiers. Le terme « stagflation » est un mot-valise formé à partir de « stagnation » et « inflation » ; voici ce qu’il est important de savoir à ce sujet et quatre façons d’en atténuer l’incidence.

La flambée de l’inflation

La demande de biens et éventuellement de services a explosé en 2021 et en 2022 pendant et après la pandémie de COVID. Au lendemain du redémarrage de l’économie dans le monde, la montée croissante de la demande a provoqué de grandes tensions sur les chaînes logistiques mondiales et la situation géopolitique a exacerbé le problème. Les prix et l’inflation ont donc grimpé en flèche, ce qui a forcé les banques centrales à relever les taux d’intérêt pour freiner la demande. Le risque d’un ralentissement économique, voire d’une récession, a ainsi augmenté.

Les conditions actuelles de « stagflation » ont également un effet sur les investisseurs, affectant à la fois les marchés obligataires et boursiers :

- Obligations : En investissant dans de nouvelles obligations, les investisseurs bénéficient désormais de taux d’intérêt élevés. Aussi, la valeur marchande de leurs obligations existantes assorties d’un taux d’intérêt moindre baisse. Les investisseurs qui conservent simplement leurs obligations jusqu’à l’échéance sont, quant à eux, moins inquiets, puisque leur capital devrait leur être entièrement remboursé. Ce qui n’est pas le cas des investisseurs qui investissent dans des fonds qui négocient des obligations avant l’échéance à la valeur marchande en vigueur.

- Actions : Les investisseurs s’attendent de plus en plus à ce que les sociétés aient du mal à générer des bénéfices durables dans ces conditions difficiles, puisque l’inflation fait grimper les coûts et que la réduction des dépenses fait baisser les revenus. Une telle situation peut avoir des répercussions sur les actions.

Risque d’atterrissage brutal

Malheureusement, le remède préconisé pour juguler l’inflation a souvent pour effet d’aggraver les maux des investisseurs, du moins à court terme. Pour faire face à la hausse, les banques centrales ont eu à relever les taux d’intérêt, ce qui fait augmenter les coûts d’emprunt pour les entreprises et les consommateurs et restreint encore davantage leurs ressources. Cette mesure permet de freiner graduellement la demande et l’inflation, mais nuit à la croissance économique. Lorsque les banques centrales provoquent une récession, on parle d’« atterrissage brutal », surtout en cas de récession sévère. Si elles réussissent à ralentir l’économie sans causer de récession, du moins sans entraîner de récession prolongée et profonde, on parle d’«atterrissage en douceur ».

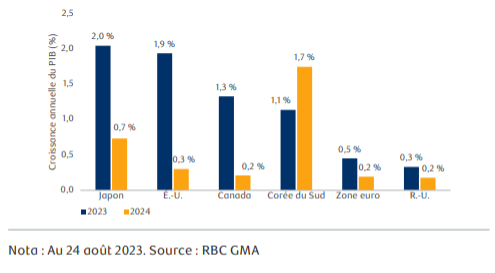

Le chemin cahoteux à parcourir : Perspectives du PIB mondial pour 2024

Heureusement, il est encore possible pour les banques centrales de réussir un atterrissage en douceur et d’éviter une récession, légère comme sévère. Mais au Canada, il apparaît de plus en plus qu’une récession se pointe à l’horizon, si elle n’est déjà en cours.

Atténuation de la stagflation

Voici quatre conseils qui peuvent permettre d’atténuer l’effet de la stagflation :

- Dette : Comme les coûts d’emprunt sont à la hausse, il serait judicieux de revoir les coûts du service de votre dette en envisageant de réduire celle-ci ou de reporter tout achat qui pourrait l’augmenter. La prolongation de la durée des prêts hypothécaires ou la cession d’actifs lestés de dettes peut également réduire la pression exercée sur les flux de trésorerie.

- Portefeuille de placements : La réaction négative du marché à la stagflation et aux taux d’intérêt peut donner lieu à un « test de résistance ». Profitez-en pour réévaluer votre portefeuille avec nous afin de le rééquilibrer, au besoin. Une stratégie avantageuse lorsque les marchés sont tendus consiste à profiter de la baisse des cours.

- Qualité : En période de tension au sein de l’économie et des marchés, certains types d’actifs ont tendance à offrir de meilleurs rendements que d’autres (ou des rendements « moins mauvais »). L’accent mis sur les actifs dits de grande qualité – tels que les actions de premier ordre et les titres de créance de sociétés de première qualité – permet de réduire la volatilité parce qu’ils offrent des rendements constants dans des circonstances économiques difficiles.

- Titres à revenu fixe : Lorsque les banques centrales ont rapidement relevé les taux d’intérêt pour juguler l’inflation, les taux des obligations sont montés en flèche et les cours ont chuté. Heureusement, les produits à taux fixe (comme les CPG) ont tendance à offrir des rendements plus élevés. De plus, les nouveaux taux élevés des obligations offrent la possibilité d’obtenir de nouveaux coupons de valeur supérieure aux anciens, ce qui permet d’améliorer les rendements des titres à revenu fixe à long terme.

N’hésitez pas à communiquer avec nous si vous avez des questions au sujet de la stagflation ou voulez savoir comment limiter son incidence sur votre portefeuille et votre plan de placement.

Ces renseignements ne constituent pas des conseils fiscaux ou juridiques, et ne doivent pas être interprétés comme tels. Les lecteurs doivent consulter leur avocat, comptable ou autre conseiller professionnel lorsqu’ils prévoient mettre en œuvre une stratégie. Ces renseignements ne constituent pas des conseils de placement et doivent être utilisés uniquement dans le cadre d’une discussion avec votre conseiller en placement de RBC Dominion valeurs mobilières Inc. Ainsi, votre situation sera prise en considération comme il se doit et les décisions prises seront fondées sur l’information la plus récente qui soit. Les renseignements contenus dans les présentes ont été puisés à des sources jugées fiables au moment où ils ont été obtenus, mais ni RBC Dominion valeurs mobilières Inc., ni ses employés, ses mandataires ou ses fournisseurs de contenu ne peuvent en garantir l’exactitude ni l’intégralité. Le présent rapport ne constitue pas une offre de vente ni une sollicitation d’une offre d’achat de titres et ne doit, en aucune circonstance, être interprété comme telle. Il est fourni sur la base d’une entente selon laquelle ni RBC Dominion valeurs mobilières Inc., ni ses employés, ses mandataires ou ses fournisseurs d’information n’acceptent de responsabilité ou d’obligation de quelque nature que ce soit à son égard. Les portefeuilles de RBC Dominion valeurs mobilières Inc. peuvent parfois inclure des titres mentionnés dans les présentes. RBC Dominion valeurs mobilières Inc.* et Banque Royale du Canada sont des entités juridiques distinctes et affiliées. * Membre-Fonds canadien de protection des épargnants. RBC Dominion valeurs mobilières Inc. est une société membre de RBC Gestion de patrimoine, division opérationnelle de Banque Royale du Canada. ® / MC Marque(s) de commerce de Banque Royale du Canada, utilisée(s) sous licence.