Vers la fin de l’année dernière, nous avions exprimé une opinion relativement optimiste à l’égard des niveaux d’endettement aux États-Unis. Depuis, la situation budgétaire des États-Unis s’est manifestement détériorée : le ratio dette/PIB a grimpé, tout comme les coûts du service de la dette ont augmenté, les soldes budgétaires prévus par le Congressional Budget Office sont plus largement déficitaires. Bref, les États-Unis sont plus endettés, ont une dette qui leur coûte plus cher et alourdissent ce fardeau à un rythme plus rapide. Les agences de notation l’ont évidemment constaté, et la politique budgétaire et le dysfonctionnement du gouvernement ont fait en sorte que les États-Unis ont perdu leur note AAA.

Pour l’instant, toutefois, les marchés font fi de cette nouvelle. En date du 6 décembre, les marchés boursiers et obligataires avaient progressé au cours de l’année, et le dollar s’était apprécié par rapport aux monnaies des partenaires commerciaux – un résultat étrange si les investisseurs étaient préoccupés par la hausse du risque de crédit du gouvernement américain.

Nous nous attendons à ce que ce comportement se poursuive et à ce que les prix des actifs ignorent les niveaux d’endettement aux États-Unis. À plus long terme, nous continuons de croire que les plans de placement conçus en fonction d’une éventuelle crise de la dette aux États-Unis sont susceptibles de produire un rendement nettement inférieur à celui d’un portefeuille équilibré.

Ce qui est (mal) mesuré est (mal) géré?

La dette du gouvernement fédéral s’élève à 33 billions de dollars, un chiffre astronomique. Même si nous soustrayons les emprunts entre les divers organismes gouvernementaux et tenons compte de la croissance de l’économie, la seule dette comparable de l’histoire moderne des États-Unis a eu lieu après la Seconde Guerre mondiale.

Mais cette mesure particulière – la dette que le gouvernement américain doit directement aux investisseurs – n’est pas la seule mesure du levier financier de l’économie dans son ensemble. Les ménages, les banques, les gouvernements locaux et les sociétés non financières comptent tous sur des fonds empruntés à divers degrés. Et dans ces autres secteurs, les États-Unis ne s’en tirent pas si mal.

De façon générale, les États-Unis ne sont finalement pas si différents des autres pays

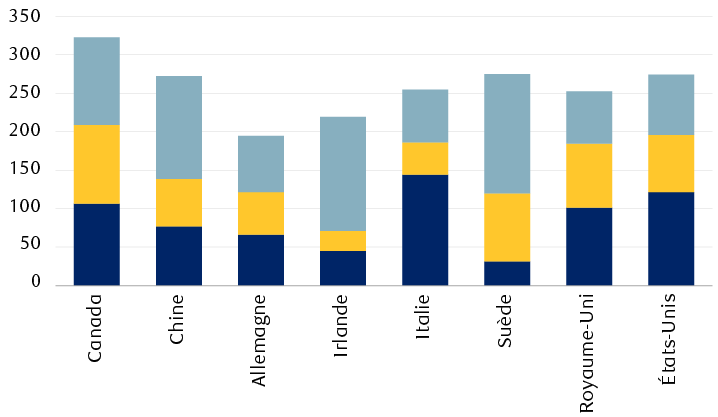

Dette, y compris les obligations, les prêts et les titres de créance, en pourcentage du PIB de 2022

Le graphique à barres présente la dette, y compris les obligations, les prêts et les titres de créance, en pourcentage du produit intérieur brut (PIB) de 2022 pour le Canada (322 %), la Chine (272 %), l’Allemagne (194 %), l’Irlande (219 %), l’Italie (254 %), la Suède (274 %), le Royaume-Uni (252 %) et les États-Unis (273 %). La dette totale de chaque pays est composée de la dette des entreprises non financières, de la dette des ménages et de la dette publique générale.

Source : Fonds monétaire international

Ces emprunts par des entités de niveau inférieur ont deux répercussions sur le solde financier d’un pays.

La première est l’incidence directe. Les emprunts des ménages, par exemple, ont tendance à réduire la consommation future, car les ressources des gens sont consacrées au service de la dette. Sur le plan macroéconomique, il y a peu de différence si la croissance du PIB est mise sous pression par des gouvernements lourdement endettés ou des ménages surendettés – le risque et les difficultés économiques sont sensiblement les mêmes.

L’autre répercussion est qu’en cas de crise, la dette non gouvernementale devra ultimement être soutenue par l’ensemble du pays et devrait donc être considérée comme une obligation éventuelle du gouvernement central. L’exemple le plus éloquent, selon nous, est la crise financière mondiale, où la dette hypothécaire des banques et des ménages a été prise en charge en fait par un ensemble de programmes gouvernementaux.

Même si nous ne prévoyons pas une répétition de 2008, nous croyons qu’il est important de mettre en contexte les données sur la dette entre les pays. Le niveau d’endettement du gouvernement fédéral allemand est extrêmement faible selon les normes internationales, mais le passif de son système bancaire par rapport au PIB est presque trois fois plus élevé que celui des États-Unis. La Chine est un créancier net à l’échelle nationale, mais le portrait change lorsqu’on tient compte de l’endettement substantiel des administrations municipales et locales, ce qui explique la récente décision de Moody’s de modifier ses perspectives à l’égard de la deuxième économie mondiale. Plus près des États-Unis, la dette fédérale du Canada est faible, mais les ménages sont lourdement endettés, soit près de 50 % de plus que les niveaux américains rajustés en fonction du PIB.

Ignorer ces passifs et se concentrer uniquement sur la dette du gouvernement central, c’est ne pas tenir compte des similitudes dans l’incidence quotidienne de l’endettement sur l’ensemble de l’économie, ni de la possibilité d’une augmentation rapide et imprévue de la dette nationale en cas de crise.

Ce que vous voyez, c’est ce que vous obtenez

Peu importe ce que vous pensez du processus d’affectation des crédits budgétaires aux États-Unis, il s’agit d’un « livre ouvert » (en anglais seulement). Cette transparence est une autre force sous-estimée des États-Unis en ce qui a trait au risque de crise de la dette.

Les crises financières ont tendance à survenir lorsqu’un imprévu se produit rapidement. Les problèmes à long terme sont généralement résolus au moyen d’ajustements plutôt que de chocs. Et c’est ce qui nous paraît le plus probable : une transition graduelle vers l’équilibre budgétaire, à mesure que le coût du financement par emprunt fait baisser la valeur des réductions d’impôt et de la hausse des dépenses.

S’améliorer avant d’empirer

Même si nous pensons qu’une transition graduelle est probable, nous ne nous attendons pas à ce qu’elle se produise de sitôt.

Pour commencer, peu de gens se soucient vraiment de régler le problème. Même des enquêtes menées auprès de partisans autoproclamés d’une approche stricte sur le plan budgétaire montrent que, lorsqu’il s’agit de classer les priorités politiques, la réduction de la dette vient après les réductions d’impôt et d’autres priorités de dépenses concrètes. Bref, tout le monde souhaite une réduction de la dette… si c’est quelqu’un d’autre qui fait le sacrifice. C’est une situation sans issue en politique.

Le principal problème lié à la réduction de l’endettement est l’absence quasi totale de données sur le niveau de dette qui devient problématique pour des pays qui émettent des obligations libellées dans leur propre monnaie. La meilleure preuve que nous avons est négative : le Japon nous montre qu’un ratio dette/PIB de plus de 200 % n’est pas incompatible avec de faibles taux d’intérêt et un risque minime de défaillance perçu. Au-delà de cela, nous sommes en terre inconnue.

Le canari le plus sain de la bande

Cette absence de données empiriques joue dans les deux sens. Il est donc tout à fait plausible de soutenir que les États-Unis sont sur le point de perdre la confiance des investisseurs en raison de leur dette importante.

Pour les investisseurs qui demeurent convaincus qu’une crise de la dette américaine est inévitable, nous pensons que les marchés du financement par obligations indiquent clairement qu’il n’y a pas d’inquiétude imminente.

La plupart des obligations sont financées au moyen de conventions de mise en pension. Une mise en pension est essentiellement un prêt à court terme assorti d’obligations en garantie. La plupart des prêts de mise en pension sont remboursés en une journée, ce qui signifie que les prêteurs risquent habituellement des millions de dollars de liquidités pour gagner à peine des centaines de dollars d’intérêts. L’accent a donc tendance à être mis sur la qualité des garanties, c’est le moins qu’on puisse dire.

Sur les marchés des mises en pension, la plupart des prêteurs privilégient les obligations du Trésor américain. Les emprunteurs dont les garanties sont constituées d’obligations du Trésor, de manière générale, peuvent emprunter davantage et à un meilleur coût que ceux qui offrent d’autres obligations en garantie. À notre avis, les prêteurs de ce secteur sont les mieux placés pour revendiquer le statut de canari dans la mine de charbon en ce qui a trait au risque de crédit aux États-Unis, et ils semblent actuellement très optimistes.

Moins grave qu'on le pense

Depuis au moins 40 ans, on entend dire que les déséquilibres budgétaires aux États-Unis sont insoutenables. Et pendant tout ce temps, ces déséquilibres ont été soutenus, l’économie américaine a progressé et les marchés financiers ont produit des rendements positifs.

C’est pourquoi nous trouvons quelque peu surprenant que la presse continue d’accorder autant d’importance aux niveaux d’endettement américains. Les gens se concentrent généralement sur les stratégies qui ont donné de bons résultats, et ce point de vue est un échec total depuis des décennies. Selon nous, l’histoire devrait se poursuivre et tout positionnement en prévision d’une crise de la dette aux États-Unis devrait se traduire par des rendements médiocres.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.