Adoptez une approche proactive pour maximiser le legs caritatif de votre famille

En tant que Canadiens, nous appuyons des causes importantes de bien des façons, que ce soit en donnant notre temps, notre expertise ou notre argent. Mais les dons de bienfaisance sont quelque chose que nous faisons souvent à la dernière minute, ou seulement si nous sommes sollicités. En adoptant une approche plus réfléchie, vous pouvez appuyer des causes importantes pour vous et votre famille, maximiser les incitatifs fiscaux et construire un legs durable.

Voici trois façons d’adopter une approche plus planifiée pour vos dons de bienfaisance :

1. Intégrer les dons à votre vie en faisant régulièrement des dons en espèces ou en donnant des titres non enregistrés

Les dons en espèces constituent le moyen le plus courant d’apporter une contribution aux collectivités auxquelles vous tenez et il n’a jamais été aussi facile de le faire. De nombreux employeurs offrent la possibilité de donner au moyen de retenues salariales automatiques et les organismes de bienfaisance peuvent mettre en place des options de débits préautorisées dans votre compte bancaire ou sur votre carte de crédit. Non seulement les dons planifiés permettent aux organismes de bienfaisance de mener à bien leur mission, mais ils vous aident également à planifier votre propre budget mensuel. N’oubliez pas : lorsque vous faites un don à un organisme de bienfaisance enregistré, vous recevrez un reçu pour dons de bienfaisance que vous pourrez utiliser pour demander un crédit dans votre déclaration fiscale.

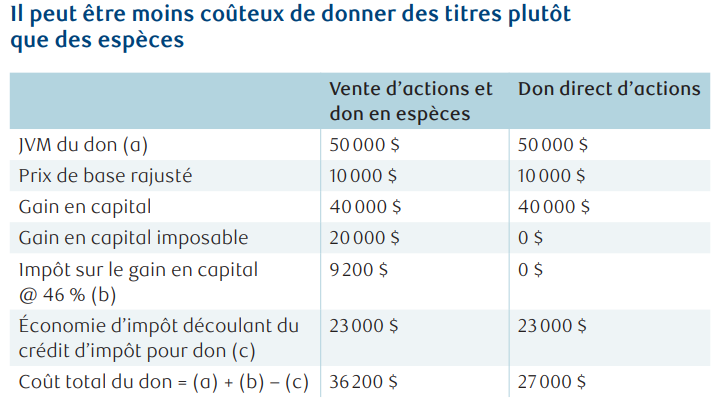

Une autre idée : si vous détenez des titres inscrits en bourse (par exemple des actions) qui se sont appréciés dans votre compte non enregistré (p. ex., qui ne sont pas détenus dans un REER ou un FERR), vous pouvez envisager d’en faire don « en nature ». En contrepartie, vous recevrez un reçu fiscal équivalent à la juste valeur marchande (JMV) des titres faisant l’objet du don. De plus, vous ne serez pas imposé sur les gains en capital accumulés sur ces titres, comme vous le seriez si vous vendiez les titres de votre vivant.

2. Organiser vos futurs dons dans le cadre de votre planification successorale

En décidant à l’avance de la répartition de vos biens, vous vous assurez que vos proches ou les organismes de bienfaisance importants seront bien pris en compte après votre décès. Il existe plusieurs façons de réaliser cet objectif.

- Vous pouvez choisir de laisser un legs en espèces au montant préétabli, ou d’ordonner que des actifs particuliers (titres inscrits en bourse ou terrains, par exemple) soient légués ; vous pouvez aussi choisir de léguer le reliquat de votre succession. Indiquer votre intention de faire un don à un organisme de bienfaisance dans votre testament présente certains avantages. Vous pouvez profiter de vos actifs de votre vivant et tout en sachant qu’à votre décès, ils reviendront aux organismes de bienfaisance qui vous tiennent à cœur comme stipulé dans votre testament.

- De plus, votre succession recevra des crédits d’impôt pour don optimisés. En règle générale, vous ne pouvez pas demander de crédit pour les dons supérieurs à 75 % du revenu net inscrit dans votre déclaration de revenus fédérale au titre d’une année spécifique. Néanmoins, vous pouvez faire valoir des dons de bienfaisance à concurrence de 100 % de votre revenu net pendant l’année de votre décès et l’année précédente.

- Une autre façon de faire un don dans le futur, tout en bénéficiant de vos actifs de votre vivant, est d’établir une fiducie caritative résiduaire. Vous recevez un crédit d’impôt pour don immédiat, ainsi qu’un revenu de la fiducie tout au long de votre vie. À votre décès, le reste des actifs de la fiducie sera transféré directement à l’organisme de bienfaisance que vous avez désigné comme bénéficiaire (sans frais d’homologation).

Voici une autre façon fiscalement avantageuse de faire un don futur à l’organisme de bienfaisance de votre choix : faire don d’une police d’assurance vie. Vous pouvez faire don d’une police nouvelle ou existante à un organisme de bienfaisance de votre vivant, et recevoir un crédit d’impôt à faire valoir immédiatement. Vous pouvez aussi reporter le don jusqu’à votre décès, auquel cas votre succession recevra le crédit d’impôt. Dans les deux cas, l’organisme de bienfaisance choisi reçoit la prestation d’assurance vie directement à votre décès. Qui plus est, le processus d’homologation est évité, ce qui peut réduire les coûts et préserver votre confidentialité si vous le souhaitez.

3. Créer un legs durable au moyen d’un fonds orienté par le donateur

Si vous voulez établir un legs caritatif durable, pensez à un fonds orienté par le donateur. Un fonds orienté par le donateur est administré par une fondation publique. Ce type de fonds offre la plupart des avantages liés à une fondation privée, mais sans les coûts initiaux, la complexité et les responsabilités administratives constantes. Dans le cadre d’un fonds orienté par le donateur, vous versez un certain montant, recevez un crédit d’impôt pour don, investissez votre cotisation, puis versez des dons aux organismes de bienfaisance enregistrés de votre choix. Vous pouvez également nommer un successeur du fonds, par exemple l’un de vos bénéficiaires successoraux, qui pourra perpétuer votre legs après votre décès. Si vous ne nommez pas de successeur, la fondation publique continuera d’administrer votre fonds et de faire des dons conformément à vos souhaits.

Que vous donniez un peu ou beaucoup, il existe de nombreuses façons de faire une grande différence en faveur des causes qui vous tiennent à cœur. De plus, vous pouvez profiter des incitatifs fiscaux pour maximiser vos dons. Pour en savoir plus, veuillez communiquer avec votre gestionnaire de portefeuille.

Les rendements antérieurs ne sont pas garants des résultats futurs. La Revue trimestrielle des représentants-conseils est publiée par RBC Phillips, Hager & North Services-conseils en placements inc. (RBC PH&N SCP). Les renseignements contenus dans ce bulletin sont fondés sur des données jugées fiables, mais nous ne pouvons en garantir l’exactitude ni l’intégralité, et ils ne doivent pas être interprétés comme tels. Les personnes et les publications citées ne représentent pas nécessairement l’opinion de RBC PH&N SCP. Ces renseignements ne constituent pas des conseils de placement ; ils ne doivent servir qu’à des fins de discussion avec votre gestionnaire de portefeuille de RBC PH&N SCP. Ainsi, vous serez certain que l’on tiendra compte des particularités de votre situation et que les décisions prises reposeront sur les données les plus récentes. RBC PH&N SCP, ses sociétés affiliées ni aucune autre personne n’acceptent en aucun cas la responsabilité de toute perte directe ou indirecte découlant de toute utilisation de ce rapport ou des données qui y sont contenues. Ce document est présenté uniquement à des fins d’information et ne doit d’aucune façon être considéré comme une source de conseils en matière de fiscalité ou de droit. Le lecteur devrait consulter un fiscaliste ou un avocat avant de prendre une décision sur la base des informations contenues dans ce document. RBC PH&N SCP n’offre pas forcément tous les produits et services mentionnés dans ce document. Cependant, les partenaires de RBC peuvent les proposer. Communiquez avec votre gestionnaire de portefeuille si vous voulez que l'on vous dirige vers l'un de nos partenaires RBC qui offre les produits ou services énoncés. RBC PH&N SCP, RBC Gestion mondiale d’actifs Inc., RBC Private Counsel (USA) Inc., la Société Trust Royal du Canada, la Compagnie Trust Royal, RBC Dominion valeurs mobilières Inc. et Banque Royale du Canada sont des entités juridiques distinctes et affiliées. Les membres de l’équipe Services de gestion de patrimoine RBC sont des employés de RBC Dominion valeurs mobilières Inc. RBC PH&N SCP est une société membre de RBC Gestion de patrimoine, division opérationnelle de Banque Royale du Canada. ® / MC Marque(s) de commerce de Banque Royale du Canada. RBC, RBC Gestion de patrimoine et RBC Dominion valeurs mobilières sont des marques déposées de Banque Royale du Canada, utilisées sous licence. © RBC Phillips, Hager & North Services-conseils en placements inc. 2023. Tous droits réservés.