Que faire de votre portefeuille de placement lorsque l’infâme récession entre en jeu ? Rien de plus simple ! Suivez simplement la règle des trois R : réévaluer, rééquilibrer, relaxer.

Récession : ce vilain mot à neuf lettres

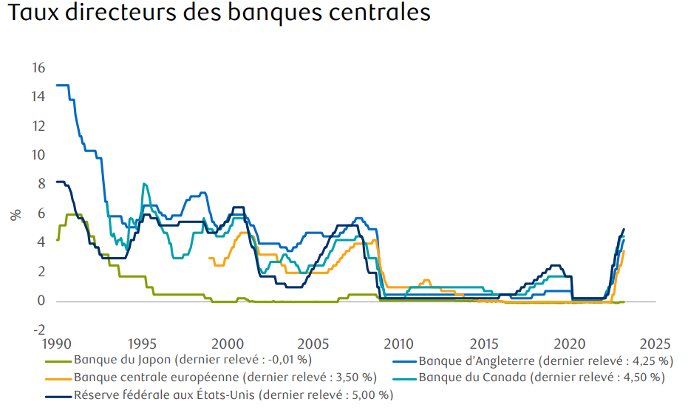

La solide croissance économique consécutive à la pandémie, combinée aux perturbations des chaînes logistiques et aux hausses massives des prix de l’énergie, a provoqué une flambée de l’inflation au cours de la dernière année et demie à des niveaux jamais atteints depuis les années 1980. Presque toutes les grandes banques centrales du monde ont réagi en s’empressant d’augmenter les taux d’intérêt pour freiner la demande et reprendre le contrôle des prix. À tel point que le gouverneur de la Banque du Canada (BdC) a récemment déclaré qu’il était préférable pour notre bien-être économique à long terme d’appliquer une politique monétaire restrictive pour provoquer une récession – durant laquelle l’économie cesse de croître ou même se replie pendant deux trimestres consécutifs ou plus – plutôt que de laisser l’inflation continuer à ravager les consommateurs, l’État et les entreprises.

Pour lutter contre l’inflation, la BdC a relevé son taux directeur huit fois, le faisant passer de 0,25% au printemps de l’année dernière à 4,5% aujourd’hui. Bien que la hausse ait été forte et rapide, il semble que les conditions économiques récentes se soient suffisamment affaiblies pour permettre à la BdC de suspendre sa phase de resserrement, ou peut-être même d’y mettre fin.

Malheureusement, la plupart des économistes s’entendent maintenant sur le fait qu’une forte hausse des taux, tout en s’efforçant de faire baisser l’inflation de son sommet de plus de 8 % en février 2022 à son niveau actuel de 5 %, est susceptible d’être inévitable. La question de savoir si cette récession est légère ou grave est toujours à l’ordre du jour, mais le consensus d’un « atterrissage en douceur » – où l’économie ralentit, mais n’entre pas en récession, est de plus en plus improbable.*

Cycle économique (ou cycle conjoncturel)

Longue période d’alternance des phases de récession et des phases d’expansion de l’économie

Protégez votre portefeuille de la récession

Souffrant déjà de la hausse des taux d’intérêt, et anticipant désormais une récession, les marchés obligataires et boursiers se sont mis à baisser et sont devenus volatils en 2022, reflétant ainsi le chemin nébuleux et cahoteux à parcourir. Bien que l’année 2023 ait commencé sur une base positive, les marchés boursiers ont cédé une grande partie des gains réalisés pendant l’année (heureusement, les marchés obligataires se sont mieux comportés à mesure que les hausses des taux d’intérêt se sont stabilisées).

Les marchés volatils génèrent souvent de fortes réactions émotionnelles chez les investisseurs, les incitant parfois à dévier de leurs plans de placement. De telles décisions peuvent se solder par des erreurs courantes, comme le fait de prendre des risques inappropriés et irréfléchis, d’acheter à prix élevé et de vendre à bas prix, et de rester sur la touche (c.-à-d. convertir leurs placements en liquidités) pour éviter les pertes. Ce faisant, les investisseurs ratent la reprise des marchés.

Dans le même ordre d’idées, la modification d’un plan de placement en réaction à une récession est rarement un choix avisé. Les investisseurs auraient plutôt avantage à se tourner vers la règle des trois R :

- Réévaluer : La volatilité peut susciter des émotions difficiles à maîtriser, et amener une remise en question des objectifs et du plan pour les atteindre. Votre plan de placement correspond-il toujours à vos objectifs ? Votre profil de risque doit-il être revu ? Il s’agit là de questions et de préoccupations importantes que vous devez aborder avec votre conseiller en valeurs si votre situation financière ou personnelle change.

- Rééquilibrer : Votre portefeuille doit être équilibré de manière à maximiser vos efforts de placement visant à atteindre vos objectifs, tout en reflétant le profil de risque qui vous convient.

- Relaxer : Une fois que vous avez réévalué et rééquilibré votre portefeuille dans la mesure nécessaire, vous pouvez vous détendre en sachant que vous êtes sur la bonne voie pour atteindre vos objectifs.

Il est important de ne pas oublier que les récessions sont généralement des événements de courte durée et que votre portefeuille est conçu pour atteindre des objectifs à long terme, comme la retraite, qui se situent dans le futur et qui s’étendent sur de nombreuses années. Il est donc rarement conseillé de modifier votre plan à long terme à la suite de difficultés à court terme.

*Il est peu probable que l’économie canadienne évite un ralentissement, malgré sa résilience au début de 2023.. Services économiques RBC (15 mars 2023).

Les rendements antérieurs ne sont pas garants des résultats futurs. La Revue trimestrielle des représentants-conseils est publiée par RBC Phillips, Hager & North Services-conseils en placements inc. (RBC PH&N SCP). Les renseignements contenus dans ce bulletin sont fondés sur des données jugées fiables, mais nous ne pouvons en garantir l’exactitude ni l’intégralité, et ils ne doivent pas être interprétés comme tels. Les personnes et les publications citées ne représentent pas nécessairement l’opinion de RBC PH&N SCP. Ces renseignements ne constituent pas des conseils de placement ; ils ne doivent servir qu’à des fins de discussion avec votre gestionnaire de portefeuille de RBC PH&N SCP. Ainsi, vous serez certain que l’on tiendra compte des particularités de votre situation et que les décisions prises reposeront sur les données les plus récentes. RBC PH&N SCP, ses sociétés affiliées ni aucune autre personne n’acceptent en aucun cas la responsabilité de toute perte directe ou indirecte découlant de toute utilisation de ce rapport ou des données qui y sont contenues. Ce document est présenté uniquement à des fins d’information et ne doit d’aucune façon être considéré comme une source de conseils en matière de fiscalité ou de droit. Le lecteur devrait consulter un fiscaliste ou un avocat avant de prendre une décision sur la base des informations contenues dans ce document. RBC PH&N SCP n’offre pas forcément tous les produits et services mentionnés dans ce document. Cependant, les partenaires de RBC peuvent les proposer. Communiquez avec votre gestionnaire de portefeuille si vous voulez que l'on vous dirige vers l'un de nos partenaires RBC qui offre les produits ou services énoncés. RBC PH&N SCP, RBC Gestion mondiale d’actifs Inc., RBC Private Counsel (USA) Inc., la Société Trust Royal du Canada, la Compagnie Trust Royal, RBC Dominion valeurs mobilières Inc. et Banque Royale du Canada sont des entités juridiques distinctes et affiliées. Les membres de l’équipe Services de gestion de patrimoine RBC sont des employés de RBC Dominion valeurs mobilières Inc. RBC PH&N SCP est une société membre de RBC Gestion de patrimoine, division opérationnelle de Banque Royale du Canada. ® / MC Marque(s) de commerce de Banque Royale du Canada. RBC, RBC Gestion de patrimoine et RBC Dominion valeurs mobilières sont des marques déposées de Banque Royale du Canada, utilisées sous licence. © RBC Phillips, Hager & North Services-conseils en placements inc. 2023. Tous droits réservés.