Comme l’économie chinoise se stabilise et reprend du poil de la bête, nous entrevoyons des occasions dans des segments clés du marché boursier chinois. Toutefois, à l’approche de 2024, nous voyons d’un œil plus favorable le marché boursier japonais, en raison des mesures incitatives que le gouvernement du Japon prend pour motiver les investisseurs nationaux à accroître leurs placements, ainsi que d’une gamme d’autres facteurs et catalyseurs structurels. Du côté des titres à revenu fixe, nous préférons les obligations de sociétés asiatiques de catégorie investissement, un secteur qui devrait être favorisé par la baisse que nous prévoyons en 2024 des taux de rendement des obligations du Trésor américain.

Actions de la région Asie-Pacifique

Nous affichons un optimisme prudent à l’égard de la Chine et continuons de surpondérer le Japon.

L’économie chinoise semble se stabiliser et montre des signes de reprise. Les bénéfices des sociétés industrielles s’améliorent, le cycle d’épuisement des stocks semble tirer à sa fin, la croissance du crédit s’accélère et la baisse des exportations ralentit. Dans un geste encourageant, le gouvernement central a récemment adopté d’autres mesures de relance budgétaire sous la forme de nouvelles émissions d’obligations totalisant 1 billion de renminbis (137 milliards de dollars américains). Cette aide témoigne de l’intention de réduire le fardeau budgétaire des autorités locales pour confier une plus grande part de la responsabilité budgétaire au gouvernement central, qui dispose d’une marge de manœuvre pour s’endetter davantage afin de soutenir l’économie en raison de la faiblesse de son bilan.

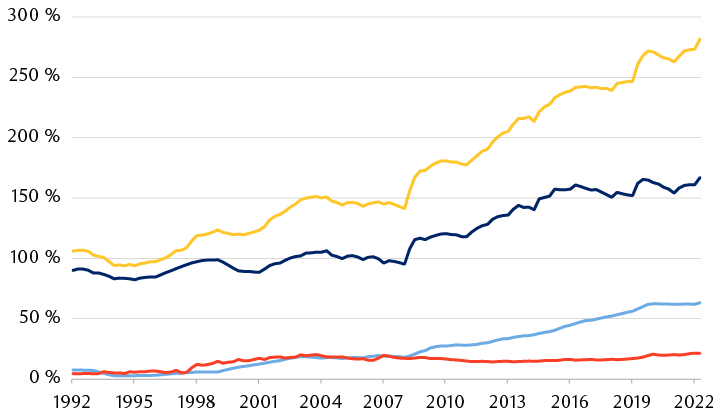

Beijing dispose d’une marge de manœuvre pour augmenter son niveau d’endettement afin de soutenir l’économie

Ventilation du ratio dette/PIB de la Chine

Le graphique linéaire montre le ratio dette totale/PIB de la Chine et le ratio ventilé selon les catégories des sociétés non financières, des ménages et du gouvernement central pour la période allant de décembre 1992 à mars 2023. Le ratio dette totale/PIB du pays était de 282 % à la fin de mars 2023. Mais le ratio dette/PIB du gouvernement central était faible, à 21,4 %.

Sources : Center fors National Balance Sheet de la Chine et RBC Gestion de patrimoine; données trimestrielles jusqu’en mars 2023.

Toutefois, nous croyons que la reprise n’est pas encore bien ancrée, car tous les indicateurs économiques ne sont pas positifs. Les données économiques pourraient fluctuer au cours des prochains mois, à mesure que les mesures de relance entreront en vigueur et que la confiance des consommateurs et des entreprises se rétablira. L’état du marché immobilier demeure une préoccupation importante pour les investisseurs, car les transactions immobilières restent faibles malgré les récentes mesures d’assouplissement monétaire. Nous convenons que le ralentissement du marché de l’habitation continue de poser des défis à l’économie chinoise, mais, selon nous, il est important de noter que son incidence négative sera probablement moindre en 2024 comparativement aux dernières années.

À notre avis, la combinaison de la reprise économique et des mesures de relance pourrait procurer une certaine protection contre de nouveaux replis des actions chinoises. Toutefois, la confiance des investisseurs demeure fragile et de nombreux investisseurs étrangers hésitent à investir des actifs à long terme sur le marché chinois. Les actions chinoises pourraient ainsi continuer de se négocier à l’intérieur d’une fourchette limitée jusqu’à l’arrivée d’importants catalyseurs, comme la fin du cycle de relèvement des taux d’intérêt aux États-Unis, d’importantes mesures de relance budgétaires et monétaires, ou l’amélioration confirmée des bénéfices des sociétés.

Malgré ces incertitudes, nous croyons qu’il y aura des occasions de réaliser des rendements excédentaires (« alpha ») sur les actions chinoises en 2024, en particulier dans les secteurs où la Chine possède des avantages concurrentiels ou qui peuvent profiter de facteurs favorables sur le plan des politiques, comme la fabrication de pointe et les soins de santé.

Dans l’ensemble, nous pensons que les perspectives des actions japonaises sont meilleures, et deux moteurs devraient permettre aux flux de capitaux vers le marché japonais de demeurer résilients en 2024. Tout d’abord, le lancement du programme remanié de compte d’épargne individuel nippon (un programme de placement exonéré d’impôt pour les résidents) fera passer le plafond annuel de placement par résident de 400 000 yens à 1 200 000 yens d’ici janvier 2024. Ensuite, les réformes des régimes de retraite des sociétés qui devraient être finalisées d’ici la fin de 2023 pourraient entraîner une augmentation de la pondération des actions.

RBC Gestion mondiale d’actifs s’attend à ce que la croissance du PIB réel japonais passe de 2,0 % (estimation sur 12 mois) en 2023 à 0,7 % sur 12 mois en 2024, et à ce que l’inflation diminue également, passant de 3,1 % (estimation sur 12 mois) en 2023 à 1,5 % sur 12 mois en 2024. Par ailleurs, le yen, qui a été l’une des monnaies des marchés développés les moins performantes par rapport au dollar américain en 2023, devrait se raffermir et atteindre 145, par rapport à son niveau actuel d’environ 150, d’ici la fin de 2024, selon les prévisions de RBC Marchés des Capitaux.

Parmi les autres raisons pour lesquelles nous continuons d’aimer les actions japonaises, mentionnons les changements structurels positifs et les catalyseurs à court terme. Du point de vue structurel, nous considérons que la fin de l’ère déflationniste, les tendances persistantes en matière d’économie d’affinité et de rapatriement, ainsi que les efforts déployés par la Bourse de Tokyo pour motiver les sociétés à accroître le rendement des capitaux propres et les rendements des actionnaires sont des facteurs positifs. Le Japon devrait profiter à court terme de sa relative stabilité économique, comme les États-Unis et l’Europe font toujours face à des risques de récession, ainsi que de l’intérêt accru pour le pays en tant qu’investissement par procuration pour les actions chinoises et que placement axé sur la valeur. La reprise postpandémique du tourisme en Chine devrait également stimuler l’économie. Enfin, il convient de souligner que le Japon figure parmi les dernières économies développées qui maintiennent une politique monétaire relativement expansionniste. Nous continuons de surpondérer les actions japonaises et préférons ce marché aux autres marchés boursiers développés de la région. Les risques liés à notre thèse comprennent la possibilité d’une faible demande externe et la volatilité du yen.

Titres à revenu fixe de la région Asie-Pacifique

Les titres de créance de catégorie investissement demeurent résilients; la sélection sectorielle est d’une importance cruciale.

Des écarts de taux des obligations de catégorie investissement qui demeurent serrés en Asie. Les écarts de taux des obligations asiatiques de catégorie investissement par rapport aux obligations du Trésor américain sont serrés, à environ 169 points de base (pb), ce qui témoigne de la ruée des investisseurs vers les titres de qualité. Cette situation devrait persister au cours des prochains trimestres, selon nous, et reflète la confiance des investisseurs à l’égard de la résilience des titres asiatiques de catégorie investissement en 2024, ainsi que de la tendance continue qu’ont les investisseurs institutionnels en titres de créance à surpondérer les obligations asiatiques de catégorie investissement et à sous-pondérer celles à rendement élevé.

Des inquiétudes persistantes en Chine, mais aussi des signes encourageants. L’effondrement du secteur immobilier à rendement élevé de la Chine s’est répercuté sur l’économie intérieure, de même que sur les marchés continental et extraterritorial des obligations immobilières chinoises. Depuis la réouverture complète de la Chine au début de 2023, la reprise économique a été inégale, entravée par des risques géopolitiques et la confiance fragile des investisseurs. Jusqu’ici, le soutien politique n’a pas suffi à endiguer la crise de liquidité à laquelle sont confrontés de nombreux promoteurs immobiliers ayant des titres de créance à rendement élevé. Même si le contexte macroéconomique global est calme, certains secteurs en Chine nous semblent intéressants du point de vue du crédit, comme l’Internet, l’un des plus prometteurs. Les géants technologiques chinois continuent de produire des flux de trésorerie résilients, et leurs fortes positions de liquidité soutiennent leurs excellents profils de crédit. Nous sommes d’avis que les solides paramètres fondamentaux indépendants devraient permettre à ces sociétés de profiter du potentiel de croissance découlant d’un contexte réglementaire de moins en moins rigoureux. Nous le voyons déjà dans le dynamisme opérationnel récent du secteur.

L’indice des titres immobiliers chinois à rendement élevé en $ US a reculé pendant la majeure partie de l’année

Rendement total non annualisé depuis le début de l’année

Le graphique linéaire présente le rendement total depuis le début de l’année en pourcentage non annualisé de l’indice des obligations chinoises à rendement élevé libellées en dollars américains pour la période allant de décembre 2022 au 8 novembre 2023. Il montre que le rendement total a augmenté au début de 2023, avant de diminuer graduellement pour le reste de l’année.

Sources : RBC Gestion de patrimoine et Bloomberg; données jusqu’au 8 novembre 2023.

Des occasions dans le secteur de la finance en Corée. Le secteur de la finance en Corée a été mis sous pression par la forte inflation intérieure, la hausse des taux d’intérêt, le ralentissement de la croissance et l’affaiblissement du marché immobilier. Ces facteurs ont fait en sorte que les obligations libellées en dollars américains du secteur coréen de la finance ont inscrit des rendements inférieurs à ceux des obligations asiatiques comparables. Les mesures de soutien du gouvernement du pays ont atténué quelques‑uns de ces problèmes dans une certaine mesure, et nous estimons que les niveaux de capitalisation des banques coréennes sont suffisamment élevés pour résister aux pertes, même si une flambée des prêts non productifs se produit. Selon nous, la contre‑performance et la faiblesse des obligations en dollars américains du secteur financier coréen représentent une occasion d’achat, en particulier dans le cas des banques fortement capitalisées. Nous privilégions notamment les obligations subordonnées, qui offrent des écarts plus élevés par rapport aux obligations de premier rang.

Les émissions d’obligations de sociétés des marchés émergents d’Asie devraient rester faibles en 2024. Nous nous attendons à ce que les nouvelles émissions de titres de créance de sociétés des marchés émergents (MÉ) d’Asie en 2024 soient semblables aux niveaux de 2023, qui se situent à des creux d’environ dix ans. Cette situation est attribuable au désendettement externe, qui est plus prononcé en Asie dans l’univers des obligations de sociétés des MÉ. Les besoins de financement à grande échelle de ces sociétés demeurent modestes, car l’incertitude macroéconomique freine les grandes dépenses en immobilisations et les plans d’investissement importants. Parallèlement, les canaux de financement nationaux, comme les banques et les obligations locales, sont accessibles à des niveaux plus attrayants, et c’est particulièrement vrai pour les sociétés chinoises. En outre, nous nous attendons à ce que les nouvelles émissions soient principalement des titres de catégorie investissement, ce qui reflète l’aversion globale pour le risque du marché. Selon nous, 2024 devrait être une autre année au cours de laquelle les rachats d’obligations en circulation des sociétés des MÉ d’Asie surpasseront l’offre de nouvelles émissions, et cette dynamique devrait continuer de sous-tendre le marché.

Nous continuons de privilégier les obligations de catégorie investissement pour 2024. La baisse prévue des taux de rendement des obligations du Trésor américain en 2024 devrait favoriser les titres de créance asiatiques dans l’ensemble, même si le chemin vers une baisse des taux d’intérêt sera probablement cahoteux, selon nous. Les titres asiatiques de catégorie investissement ont démontré leur résilience lors de la récente volatilité des marchés. Les obligations asiatiques à rendement élevé sont boudées, et nous estimons que cette catégorie d’actif est moins intéressante en raison des incertitudes macroéconomiques et des préoccupations concernant les risques idiosyncrasiques. Nous préférons conserver une duration courte pour les obligations asiatiques de catégorie investissement en raison des valorisations des écarts de taux. Nous aimons le portage intéressant des coupons pour ce segment résilient, mais cherchons également à limiter l’incidence potentielle sur le rendement si les valorisations devaient se renverser.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.