Nous avons eu toute une année cette semaine... Les banques centrales ont pris de nombreuses mesures au cours du dernier mois en raison de la menace croissante que fait planer l’épidémie de coronavirus sur l’économie, mais il y a eu un tournant décisif ces derniers jours, puisque les banques du monde entier ont sorti le grand jeu. Et elles n’ont pas terminé.

Dimanche dernier, la Fed a commencé la semaine par une annonce surprise, avant la réunion prévue les 17 et 18 mars. Elle a réduit les taux à la valeur plancher de 0 % à 0,25 %, et a dévoilé un programme d’achat d’actifs de 700 milliards de dollars, dont 500 milliards de dollars en titres du Trésor et 200 milliards de dollars en titres adossés à des créances hypothécaires. La Banque centrale européenne a accru l’importance et l’étendue des achats d’obligations, qui, pour cette année seulement, dépasseront le billion d’euros. La Banque d’Angleterre a baissé les taux et relancé son propre programme d’achat d’actifs.

Alors que les mesures de relance économique demeurent prioritaires pour la plupart des banques centrales, la Fed s’est jusqu’à présent simplement affairée à assurer la liquidité des marchés financiers. Le fonctionnement des marchés est l’élément auquel elle peut ajouter le plus de valeur, selon Thomas Barkin, président de la Réserve fédérale de Richmond.

Prêteur de dernier recours

Quand tout va bien, le fonctionnement du système financier est largement ignoré, à juste titre. Pourtant, il est au moins tout aussi important que les autres formes de stimulation – budgétaire, monétaire ou autres – pour favoriser la stabilité économique en période de volatilité.

Voilà pourquoi la semaine a été ponctuée par le rétablissement de nombreux programmes qu’on n’avait pas vus depuis le paroxysme de la crise financière. Deux outils clés d’intérêt pour les investisseurs ont été remis en place : la Commercial Paper Funding Facility (facilité de financement de billets de trésorerie) et la Money Market Mutual Fund Liquidity Facility (facilité de liquidité des fonds communs de placement du marché monétaire). Ces deux mécanismes sont étroitement liés puisque les fonds du marché monétaire figurent parmi les plus grands acheteurs de billets de trésorerie ou de titres de créance à court terme émis par des sociétés pour financer les salaires et d’autres dépenses à court terme.

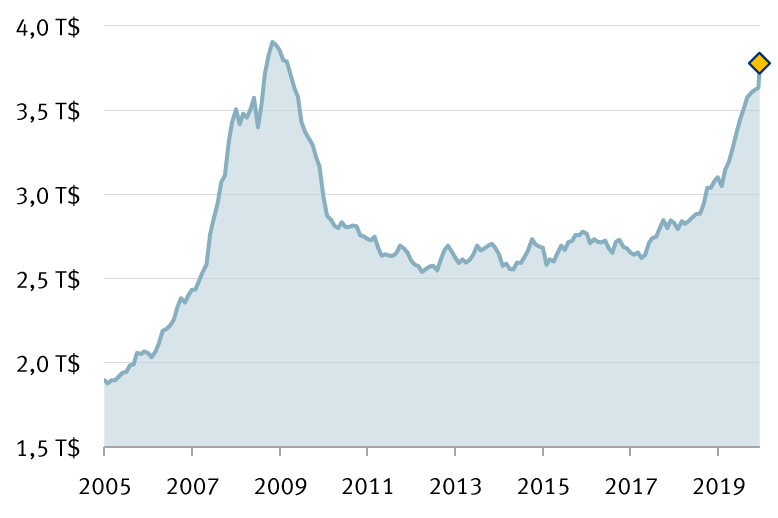

La ruée vers les liquidités a fait gonfler les actifs des fonds du marché monétaire jusqu’à 3,8 billions de dollars, soit près du sommet de 3,9 billions de dollars atteint lors de la crise financière de 2009. De plus, les risques du marché ravivent les anciennes craintes de voir la valeur liquidative des fonds du marché monétaire passer en deçà de un dollar. À notre avis, toutefois, la Fed a encore soutenu efficacement le financement à court terme. Elle a déclaré qu’elle aiderait les fonds du marché monétaire à répondre aux demandes de rachat des ménages et autres investisseurs, améliorant ainsi le fonctionnement global des marchés et l’offre de prêts dans l’ensemble de l’économie.

Les actifs du marché monétaire augmentent alors que les investisseurs se ruent vers les liquidités

Il s’agit, bien entendu, d’une période extraordinaire. Le recours aux outils inutilisés depuis la crise financière mondiale peut sembler alarmant dans une certaine mesure, mais les investisseurs peuvent trouver une certaine consolation dans le fait que la Fed dispose de ces outils et qu’elle sait les manier pour faciliter le fonctionnement du marché, et ce, rapidement.

La Fed a encore une marge de manœuvre

Jusqu’à présent, la Fed s’est principalement concentrée sur le fonctionnement des marchés. Cependant, nous pensons maintenant qu’elle se tournera vers les mesures de relance durant les jours et les semaines à venir, puisque le président Rosengren de la Réserve fédérale de Boston a déclaré qu’il s’attendait à une stabilisation des marchés au cours des deux prochaines semaines.

Beaucoup redoutent que la Fed et les banques centrales du monde entier disposent d’une marge de manœuvre restreinte pour soutenir les économies, puisque les taux directeurs sont historiquement bas, voire négatifs, et que leurs bilans sont déjà imposants. Or, nous pensons que cette crainte est largement injustifiée.

En ce qui concerne la Fed, le programme d’achat d’actifs annoncé vise essentiellement, dans sa forme actuelle, à fournir des liquidités aux marchés des effets du Trésor. Il vise à pallier la hausse des frais d’opération et les ventes forcées liées aux sorties de capitaux subies par de nombreux fonds communs de placement et fonds négociés en bourse de titres à revenu fixe. Ces ventes sont en partie responsables de la progression étonnante des taux des titres du Trésor observée ces dernières semaines parallèlement à la liquidation en cours sur les marchés boursiers.

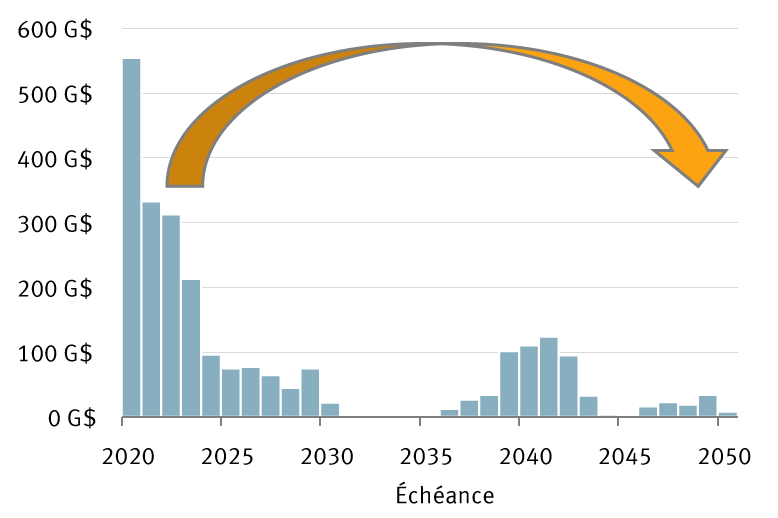

La principale différence par rapport aux précédents programmes d’assouplissement quantitatif est que la Fed achète maintenant des titres de toutes les échéances au lieu de cibler la portion à long terme dans le but de faire baisser les taux. En cas de stabilisation des marchés, nous pensons que le programme d’achat pourrait évoluer vers cette stratégie. La Fed pourrait même exécuter une autre « opération twist », comme elle l’a fait en 2011, qui consiste à vendre des titres du Trésor à court terme et à acheter des titres dans la portion plus éloignée de la courbe des taux.

Comme le montre le graphique, depuis que la Fed a arrêté l’expansion de son bilan, l’échéance moyenne des titres du Trésor est devenue assez courte : environ la moitié de ses avoirs en titres du Trésor ont maintenant une échéance inférieure à trois ans. La prochaine étape pourrait consister à vendre certains titres du Trésor à court terme et à réinvestir les fonds dans les titres à échéances plus longues. Cela favoriserait la relance en faisant baisser les taux obligataires, incitant les investisseurs à opter pour d’autres catégories d’actifs.

Accroître et allonger : Le bilan de la Fed augmentera et comportera des titres à plus longue échéance

Nota : Effets du Trésor détenus par la Réserve fédérale, à l’exclusion des titres adossés à des créances hypothécaires.

De surcroît, la Fed pourrait aussi commencer à acheter des obligations municipales. La Fed a toujours eu le pouvoir de le faire, mais seulement pour des échéances de six mois au maximum. Étant donné la tension observable sur le marché américain des obligations municipales et la croissance probable des besoins en financement des administrations locales dans le contexte de la crise actuelle, cela pourrait constituer la prochaine étape de l’aide et des mesures de relance de la Fed.

Les banques centrales ont peut-être lancé les feux d’artifice cette semaine, mais la grande finale est encore à venir.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.