Cette année, le secteur américain de l’immobilier commercial a généré un flot presque constant de mauvaises nouvelles. Plusieurs propriétés d’envergure sont en défaut de paiement, le taux d’occupation des bureaux a chuté et la hausse des taux d’intérêt a rendu le refinancement problématique.

Il semble peu probable que les conditions s’améliorent à court terme. Les banques, par exemple, se retirent du secteur, et près de 80 % des responsables des prêts s’attendent à une détérioration des conditions de crédit dans le secteur de l’immobilier commercial.

De forts vents contraires soufflent, à notre avis, sur le secteur et il existe un risque réel, une probabilité certes, de nouvelles baisses de prix pour certains actifs commerciaux. Parallèlement, nous pensons que le risque plus généralisé pour l’économie – et l’ensemble des marchés financiers – est limité, compte tenu de certaines des caractéristiques inhérentes aux marchés de l’immobilier commercial.

L’immobilier commercial n’est pas homogène

Tout d’abord, il faut reconnaître qu’il n’existe pas qu’un seul, mais plusieurs types d’actif immobilier commercial, chacun ayant ses propres caractéristiques relativement à l’offre et à la demande. Les propriétés industrielles et les entrepôts, par exemple, ont connu une très forte demande et des taux de location de stables à croissants à l’échelle nationale, selon la grande société immobilière mondiale JLL. Par contre, les immeubles de bureaux affichent des taux d’inoccupation de plus de 10 %, car le travail à distance reste un facteur clé pour attirer et fidéliser les travailleurs.

Le marché de l’immobilier commercial n’est pas homogène

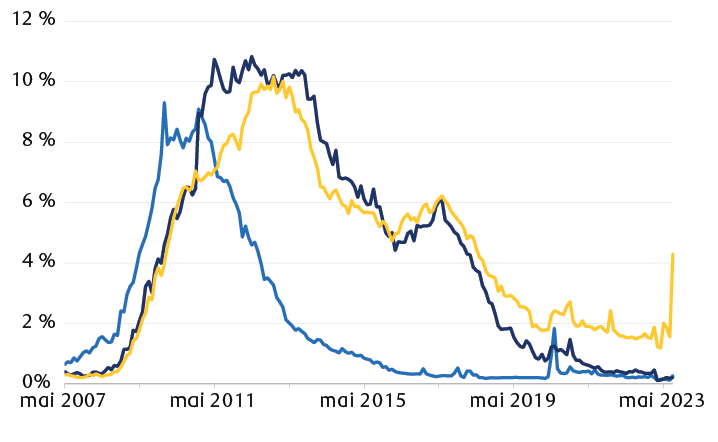

Les taux de défaillance sur prêts hypothécaires varient selon le type de propriété

Graphique linéaire montrant le taux de défaillance de 30 jours et plus pour les prêts hypothécaires par type de propriété. Le taux pour les édifices à bureaux a dépassé celui des propriétés multifamiliales et des immeubles industriels et est à la hausse depuis 2017. Le taux de défaillance pour les édifices à bureaux est désormais de huit fois supérieur à celui des propriétés multifamiliales.

Sources : RBC Gestion de patrimoine, Bloomberg ; données mensuelles tenant compte des défaillances de 30 jours et plus, jusqu’au 1er août 2023

Même au sein d’un même type d’actif, il existe des différences tant sur le plan des régions que des bâtiments. Les magasins de détail haut de gamme, dans l’ensemble, s’en tirent mieux que les centres commerciaux de milieu de gamme, et la croissance plus forte dans le sud-est des États-Unis atténue les baisses de l’immobilier commercial par rapport à certaines des grandes zones urbaines côtières.

Période trouble au bureau

Pour l’instant, les grandes tours de bureaux situées dans les quartiers d’affaires centraux sont au cœur du problème. La vitalité économique de ces propriétés exige souvent des taux d’occupation élevés, compte tenu du coût élevé de l’entretien et des commodités. Étant donné la baisse des taux d’occupation depuis le début de la pandémie, de nombreuses tours de bureaux sont prises dans un cercle vicieux de baisse des revenus locatifs. L’amélioration des propriétés est donc devenue trop coûteuse, ce qui a entraîné le départ de locataires, par conséquent, des pressions supplémentaires sur les revenus locatifs. L’augmentation des frais d’intérêts subséquente à la campagne de hausse des taux de la Réserve fédérale ne fait qu’ajouter aux difficultés.

Il nous paraît peu probable que la situation change à court terme. Les tentatives pour forcer les employés à revenir dans les bureaux semblent vouées à l’échec, et les entreprises continueront vraisemblablement à réduire l’espace loué – et les coûts –, et tenteront d’attirer de meilleurs talents grâce à une souplesse géographique. Cela réduira probablement la demande totale d’espaces de bureaux, en particulier dans les quartiers d’affaires centraux où les coûts sont élevés.

Les ajustements sont probables et normaux

Il n’est pas rare de voir la demande diminuer pour certains actifs, et les marchés ont recours à divers mécanismes d’ajustement. Le premier est le prix. Comme nous l’avons mentionné, les loyers commerciaux diminuent parallèlement au taux d’occupation dans de nombreux quartiers d’affaires centraux. Les immeubles restent viables en tant qu’espaces de bureaux tant que le revenu produit à ces nouveaux taux de location couvre leurs coûts d’exploitation. Les propriétaires actuels pourraient devoir faire défaut parce qu’ils ont contracté trop de dettes, mais de nouveaux propriétaires mieux capitalisés peuvent continuer à gérer les propriétés.

Dans certains cas cependant, les revenus locatifs ne seront jamais suffisants en fonction d’hypothèses réalistes en regard des nouveaux niveaux de demande et taux de location. Les marchés s’y adaptent en réduisant l’offre, un processus en cours ; la superficie totale des espaces de bureaux aux États‑Unis a récemment diminué pour la première fois depuis 2000, année où JLL a commencé à faire le suivi des données. Ce déclin est en partie attribuable à un réaménagement, les propriétés actuellement utilisées en tant qu’espaces de bureaux étant reconfigurées pour le commerce de détail, le logement ou l’hébergement, selon les facteurs économiques locaux. De telles conversions peuvent prendre la forme de rénovations ou de pure démolition, mais dans les deux cas, la suppression d’espaces de bureaux rapproche le marché de l’équilibre.

Gestion des difficultés

Nous voyons trois caractéristiques de l’immobilier commercial qui pourraient faciliter l’absorption des pertes financières du secteur par l’ensemble de l’économie – et des marchés financiers.

La première est l’envergure. La valeur de l’ensemble du marché immobilier commercial américain est estimée à environ 20 000 milliards de dollars, mais seulement 3 000 milliards de dollars de ce montant représentent des espaces de bureaux selon les estimations de la National Association of Real Estate Investment Trusts. C’est important, mais considérant que les ménages américains détiennent environ 160 000 milliards de dollars d’actifs, nous croyons que la situation est gérable.

Un autre facteur clé est que les portefeuilles des investisseurs sont généralement peu directement exposés au secteur. Même en supposant une pondération relativement élevée de 10 % dans l’immobilier commercial, une liquidation totale de cette participation n’éliminerait qu’environ les six derniers mois de gains boursiers, en présumant que le reste du portefeuille était investi dans l’indice S&P 500. C’est douloureux, certes, mais pas catastrophique, selon nous.

Enfin, nous croyons que la participation du système bancaire dans l’immobilier commercial est tout à fait gérable. La pondération médiane des prêts immobiliers commerciaux parmi les 20 plus grandes banques américaines est de seulement 9,3 %, les immeubles de bureaux représentant moins de 2 % du portefeuille de prêts selon les déclarations pour l’exercice 2022. Comme les banques sont généralement des créanciers garantis, elles ne subissent une perte qu’après une baisse d’au moins 20 % de la valeur des actifs. Certains projets accuseront des pertes plus importantes, mais la participation globale du système bancaire est raisonnable, même si certaines banques en particulier risquent de peiner davantage.

Pas sortis de l’auberge (ou du quartier d’affaires central)

Nous ne voulons en aucun cas laisser entendre qu’il n’y a pas de risque de répercussions des baisses de l’immobilier commercial sur le marché dans son ensemble. Nous voyons deux vecteurs probables de transmission. L’un d’eux serait les investisseurs qui ont emprunté sur leurs actifs immobiliers commerciaux et qui sont forcés de lever des fonds supplémentaires à mesure que la valeur de leurs titres commerciaux cédés en garantie diminue. Le fameux adage est que vous vendez ce que vous pouvez, pas ce que vous voulez. Nous pourrions notamment voir des ventes d’actifs immobiliers commerciaux menant à la vente d’autres actifs, ce qui déclencherait un effet de contagion.

Cette situation présente un certain risque, particulièrement pour les compagnies d’assurance qui ont tendance à investir dans de grands projets commerciaux et qui sont assujetties à des exigences réglementaires en matière de liquidités et d’appariement des actifs et des passifs. Toutefois, comme nous l’avons mentionné, les placements dans l’immobilier commercial ne représentent généralement qu’une petite partie des portefeuilles des investisseurs, qui sont peu à être endettés à l’excès et incapables d’absorber les baisses.

L’autre risque majeur serait une erreur de politique. À la suite de la crise des banques régionales en mars, les organismes de réglementation américains ont proposé de nouvelles exigences de fonds propres considérables pour les prêteurs. Ironiquement, cela pourrait représenter un vecteur de risque significatif, puisque la diminution de valeur des actifs immobiliers commerciaux pousse à la baisse les ratios de fonds propres actuels. Si les banques essaient d’anticiper les pertes potentielles par des ventes massives poussant les prix à la baisse, le prix des actifs pourrait entrer dans un cycle vicieux. Ce scénario nous semble peu probable, mais s’il se concrétisait, les organismes de réglementation seraient sûrement assez souples et rationnels pour prolonger les délais de mobilisation de capitaux.

Est-ce différent cette fois-ci ?

Les villes du monde entier ont été confrontées à des attaques terroristes, à des catastrophes naturelles et à des guerres mondiales et, à ce jour, elles en sont toujours sorties plus fortes et plus dynamiques. Peut-être qu’une transition vers un modèle de travail hybride s’avérera être un pas de trop pour l’urbanisation, mais nous doutons que ce soit le début de la fin pour les villes.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.