Cette semaine, la plupart des banques centrales ont maintenu le cap : la Banque d’Angleterre a relevé son taux directeur pour une troisième fois consécutive depuis décembre, le portant à 0,75 % ; lors de sa réunion des 15 et 16 mars, la Fed a amorcé un resserrement, en augmentant de 25 points de base la fourchette cible du taux des fonds fédéraux, qui se situe maintenant entre 0,25 % et 0,50 %. Bien que la situation géopolitique et l’économie suscitent des inquiétudes grandissantes, les banques centrales semblent, du moins jusqu’à maintenant, prioriser la maîtrise de l’inflation plutôt que la gestion des risques de repli de l’économie et des marchés.

C’est toutefois la réunion de la Fed qui a retenu l’attention des médias cette semaine et qui a engendré le plus de volatilité sur les marchés, ne serait-ce que brièvement.

Démarrage en douceur, accélération prévue

Tous les regards étaient tournés vers les plans de relèvement des taux de la Fed. Or, les estimations médianes du dernier sommaire de ses prévisions économiques ont révélé que les responsables entrevoient maintenant sept hausses cette année. Ce nombre est conforme aux attentes actuelles du marché, mais nettement supérieur aux nôtres. Étant donné la hausse de cette semaine et le fait qu’il reste six réunions, cela voudrait dire que la Fed décrétera une hausse de 25 points de base à chaque réunion. La fourchette du taux directeur serait alors de 1,75 % à 2,00 %.

Par ailleurs, l’ampleur des hausses que la Fed juge nécessaire pour stabiliser les prix a surpris. Elle entend atteindre 2,75 % d’ici la fin de 2023. Ce niveau dépasse son estimation du taux « neutre » à long terme pour l’économie américaine, qui est de 2,40 %. Le taux neutre correspond au niveau en dessous duquel la politique monétaire est considérée comme favorable à la croissance et au-dessus duquel elle l’entrave. Alors que ce seuil n’avait pas été franchi dans les prévisions précédentes de la Fed pour toute la période visée, il pourrait maintenant l’être dès l’an prochain. Si la Fed maintient le rythme d’une hausse de 25 points de base par réunion jusqu’en 2023, le taux directeur dépassera celui de 2,40 %, qu’elle juge neutre pour l’économie, lors de la réunion de mars 2023.

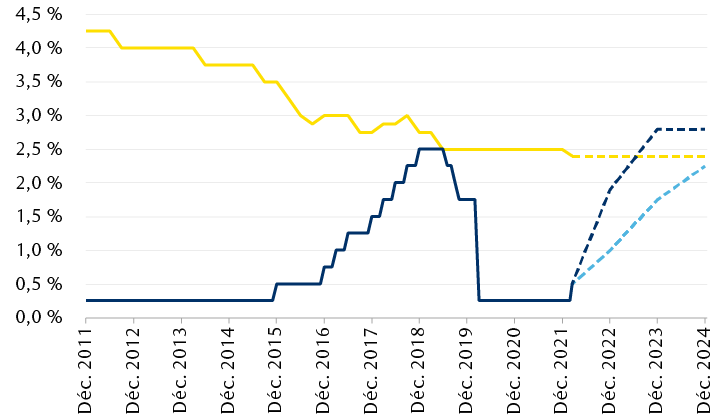

Comme le montre le graphique de la page 1, la dernière fois que les taux des fonds fédéraux et le taux « neutre » ont convergé remonte à 2019 ; ils étaient alors de 2,50 %. Les tensions qui en ont résulté sur les marchés et dans l’économie ont été assez importantes pour inciter la Fed à abaisser de nouveau les taux, avant même le début de la pandémie. Voilà le prochain défi qui attend les marchés et les investisseurs, à mesure que la Fed resserre la politique monétaire, peut-être de manière un peu trop énergique.

L’échéancier à jour des hausses de taux de la Fed montre que la politique monétaire pourrait freiner l’activité économique d’ici la fin de 2023

Le graphique linéaire montre le taux des fonds fédéraux et l’estimation par la Fed du taux « neutre » pour l’économie de décembre 2011 au 16 mars 2022, ainsi que les prévisions de la Fed jusqu’en 2024. Les dernières prévisions du taux des fonds fédéraux signalent une hausse plus importante que celles de décembre 2021. Elles indiquent que le taux des fonds fédéraux atteindra 2,8 % d’ici la fin de 2023 et qu’il dépassera alors le taux neutre estimé à 2,4 %.

Sources : RBC Gestion de patrimoine, Bloomberg et Réserve fédérale ; les lignes en pointillé correspondent aux prévisions de la Fed.

Stabilité des prix, mais à quel coût ?

Il n’y a pas que l’accélération et l’ampleur des hausses de taux prévues durant ce cycle qui ont pris les marchés au dépourvu. L’évolution des perspectives économiques dictée par les pressions inflationnistes accrues et l’essoufflement anticipé de la croissance ont aussi causé la surprise.

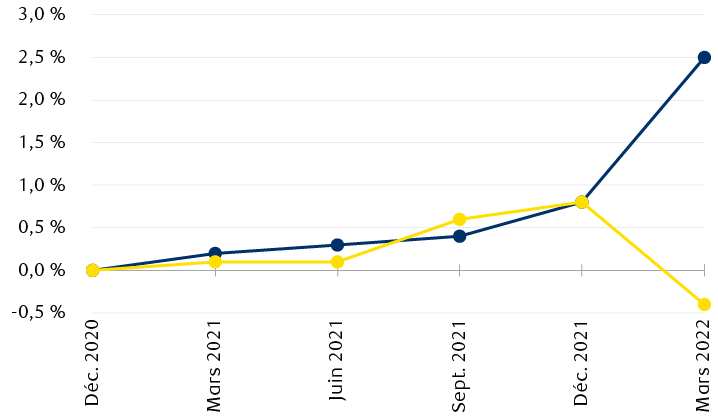

Comme le montre le graphique ci-contre, les attentes de la Fed quant à la croissance économique et à l’inflation ont augmenté de façon constante, et de concert, depuis décembre 2020. Les projections ont toutefois ensuite été ajustées puisque l’inflation n’a pas faibli au cours des derniers trimestres. La Fed s’attend actuellement à une inflation globale de 4,3 % cette année, alors qu’elle tablait sur 2,6 % en décembre dernier. De leur côté, les prévisions de croissance ont été fortement revues à la baisse pour cette année, de 4,0 % à 2,8 %. Cet ajustement est sans doute largement attribuable au fait que la Fed compte augmenter ses taux plus rapidement et plus fortement qu’elle le pensait auparavant.

Après avoir progressé de concert, les prévisions de la Fed pour l’inflation et la croissance formulées à la réunion de mars divergent fortement

Le graphique linéaire montre l’évolution depuis décembre 2020 des projections économiques de Fed pour 2022. Lors de la réunion de mars, les prévisions d’inflation ont été fortement augmentées, tandis que la croissance prévue a été sensiblement abaissée.

Sources : RBC Gestion de patrimoine, Réserve fédérale ; la Fed prévoit actuellement une croissance du PIB de 2,8 % pour cette année, ainsi qu’un taux d’inflation globale des dépenses personnelles de consommation de 4,3 %.

Cette dynamique risque d’attiser les craintes de « stagflation », mais il convient de noter qu’une croissance du PIB de 2,8 % cette année et de 2,2 % l’an prochain dépasse encore largement le seuil de 1,8 % que la Fed considère comme le taux de croissance durable à long terme pour l’économie américaine. Cependant, un plan de relèvement énergique des taux, qui aboutirait au-dessus du niveau neutre, pourrait fragiliser la politique monétaire plus tôt que prévu, si la banque centrale combat l’inflation au détriment de l’expansion économique.

Faire ce qu’il faut dès maintenant pour disposer d’une marge de manœuvre plus tard

Personne ne veut entendre parler de récession, surtout que la dernière semble tout juste terminée. Toutefois, les prévisions de la Fed, jumelées avec les signaux actuels du marché comme l’aplatissement de la courbe de taux des titres du Trésor, portent à croire qu’il n’est peut-être pas trop tôt pour évaluer la probabilité et les ramifications possibles d’une récession provoquée par le resserrement des politiques monétaires dans le monde.

Nous demeurons d’avis que le risque de récession est bas à court terme, du moins pour l’année 2022, mais qu’il ne l’est pas assez pour qu’on l’ignore jusqu’en 2023. Les analystes considèrent souvent les années 1990 comme une période idyllique. Au début de la décennie, les hausses de taux ont permis de maîtriser l’inflation, de sorte que la Fed a ensuite pu se permettre de prendre une pause et d’ajuster sa politique selon les besoins. Au bout du compte, ces conditions ont favorisé une reprise durable de l’économie. Étant donné la vigueur actuelle du marché du travail, ce serait notre scénario de base.

Jerome Powell, président de la Fed, a affirmé en conférence de presse que l’objectif de la politique consistait, bien entendu, à stabiliser les prix tout en soutenant la robustesse de l’emploi. Pour lui, il s’agit d’une condition préalable pour que le marché du travail fasse durablement preuve de dynamisme.

Il est sans doute encore trop tôt pour déterminer si la Fed parviendra à orchestrer un atterrissage en douceur de l’économie. Les risques à court terme pourraient demeurer élevés pour les marchés et l’économie étant donné que les banques centrales veulent intervenir rapidement et de façon musclée. Néanmoins, nous pensons que les conditions demeurent favorables à long terme et que les banques centrales mettront fin aux mesures d’assouplissement en faisant preuve de souplesse.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.