Il s’agit d’une série de gains presque sans précédent pour les actions américaines. Toutefois, dans ce contexte difficile, il faut garder à l’esprit certaines vulnérabilités. Nous nous pencherons sur ces questions et sur la façon de positionner les portefeuilles pour équilibrer les risques et les occasions.

Quelle a été l’ampleur de la récente remontée des actions américaines? Elle s’approche du haut de l’échelle en ce qui a trait à l’ampleur de la chose dans un délai aussi court.

L’indice S&P 500 a bondi de 25,3 % depuis son creux d’octobre 2023.

Selon les données compilées par Bloomberg Intelligence, la remontée de 22,5 % au quatrième trimestre de 2023 et au premier de cette année fait partie de la tranche supérieure de 5 % des plus fortes variations sur six mois qui sont survenues dans les 75 dernières années.

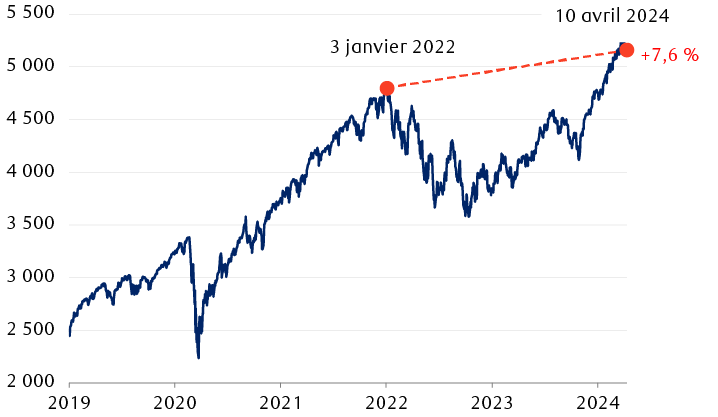

La situation est cependant moins reluisante dans le contexte des deux dernières années, comme le montre le graphique. L’indice S&P 500 n’a progressé que de 7,6 % depuis son sommet de janvier 2022.

L’indice S&P 500 s’est fortement redressé par rapport à ses récents creux, mais il n’a progressé que de 7,6 % depuis son sommet de janvier 2022

Le graphique linéaire montre l’indice S&P 500 du 1er janvier 2019 au 10 avril 2024. L’indice a commencé à près de 2 500 et a remonté à près de 3 340 au début de 2020. Il a ensuite chuté rapidement à environ 2 340, lorsque la crise de la COVID-19 a frappé. Il a touché le fond en mars 2020. Il s’est ensuite redressé jusqu’au début de janvier 2022, atteignant un sommet de près de 4 800. Il est revenu à environ 3 600 en octobre 2022. Par la suite, il a remonté à environ 4 600 en juillet 2023, avant de retomber à environ 4 100 en octobre suivant. Depuis, il a grimpé à 5 160 le 10 avril 2024.

Sources : RBC Gestion de patrimoine et Bloomberg; données jusqu’au 10 avril 2024.

Loin des yeux, toujours à l’esprit

Lorsque le marché a éprouvé des difficultés en 2022 et pendant la majeure partie de 2023, il a souvent été aux prises avec des craintes liées à l’inflation (et d’importantes hausses de taux d’intérêt de la Réserve fédérale américaine (Fed), ainsi qu’une hausse des taux des obligations du Trésor) et des risques de récession élevés. Fait important, la croissance des bénéfices a également diminué pendant une partie de cette période.

Au cours des six derniers mois, ces difficultés se sont en grande partie estompées.

La réalité est toutefois que les risques qui ont entravé le rendement en 2022 et 2023 n’ont jamais vraiment disparu.

Selon nous, la publication récente de données plus élevées que prévu sur l’inflation de la consommation le confirme.

Comme l’indice S&P 500 se situe près de la barre de 5 200, nous croyons qu’il est prudent de surveiller trois risques persistants :

- L’inflation pourrait demeurer stable ou augmenter;

- La croissance du PIB pourrait ralentir;

- Les conflits géopolitiques et militaires en cours au Moyen-Orient et en Europe de l’Est pourraient s’élargir.

Inflation : Le combat n’est pas terminé

RBC Marchés des capitaux souligne que les données de l’indice des prix à la consommation (IPC) global et de base de mars, qui sont plus élevées que prévu par la majorité des analystes, ne sont pas le seul signal d’alarme sur l’inflation.

Les pressions inflationnistes en mars ont été généralisées. Plus de la moitié des éléments mesurés dans le panier des prix à la consommation ont enregistré une augmentation de l’inflation. De plus, les prix des biens ont grimpé après huit mois de baisse mensuelle.

Le rapport de mars sur l’IPC, combiné à d’autres tendances inflationnistes qui se sont détériorées plus tôt cette année, a incité RBC Marchés des Capitaux à revoir à la baisse ses prévisions à l’égard des réductions de taux d’intérêt de la Fed, qui sont passées de trois réductions de 25 points de base (pb) à une seule cette année. De plus, le groupe estime que la réduction se produira en décembre, soit après l’élection présidentielle américaine le mois précédent.

RBC Marchés des capitaux ne prévoit toujours que deux réductions de taux l’an prochain (l’une en janvier et l’autre en mars). Dans ce scénario, la Fed cesserait de réduire son taux directeur à 4,75 %, soit un niveau beaucoup plus élevé que lors des quatre cycles précédents de réduction des taux depuis 1990.

Nous ne croyons pas que le marché boursier soit particulièrement sensible au nombre exact de réductions de taux que la Fed pourrait mettre en œuvre d’ici la fin de 2024. Cependant, si la Fed devait réduire les taux de seulement 75 pb pour l’ensemble de son cycle de réduction des taux, comme RBC Marchés des capitaux le prévoit maintenant, nous pensons que le marché aura besoin de s’ajuster, car il tient probablement compte actuellement de plus de trois réductions.

PIB : La croissance marginale n’a pas une incidence marginale

Les prévisions consensuelles de Bloomberg pour la croissance du PIB en 2024 ont considérablement augmenté, passant de 0,6 % au milieu de 2023 à 2,2 % à l’heure actuelle. Pour sa part, RBC Marchés des Capitaux prévoit que le PIB pourrait dépasser ce rythme. Le PIB nettement supérieur à la tendance depuis le deuxième semestre de l’année dernière, les solides mesures de l’emploi sous-jacentes ainsi que l’amélioration des données du secteur manufacturier depuis le début de l’année confirment que la croissance du PIB en 2024 pourrait dépasser 2,0 %, selon nous.

Une croissance annuelle du PIB au-dessus de 2,0 % correspond aux résultats historiques des périodes de bons gains pour l’indice S&P 500. L’indice a progressé de 11,8 % sur une base médiane annuelle, alors que la croissance annuelle du PIB se situait entre 2,1 % et 4,0 % selon une étude de Stratégie sur actions américaines, RBC Marchés des Capitaux.

Soulignons toutefois que, lorsque le PIB se situait dans une zone plus faible de 0,1 % à 2,0 %, les marchés boursiers ont souvent enregistré de mauvais rendements, l’indice S&P 500 reculant de 6,6 % sur une base médiane annuelle. Parmi les quatre catégories de croissance du PIB que RBC Marchés des Capitaux a segmentées, l’indice S&P 500 a été de loin le plus faible, comme le montre le tableau de droite.

Rendements de l’indice S&P 500 dans différents contextes historiques de croissance du PIB, de 1947 à 2023

Les périodes de faible croissance du PIB (de 0,1 % à 2,0 %) ont été les plus vulnérables aux faibles rendements

| Croissance du PIB réel | Nombre d’années | Rendement annuel médian | Fourchette de rendements |

|---|---|---|---|

| < 0 % | 11 | 23,5 % | -29,7 % à +45,0 % |

| 0,1 %/2,0 % | 9 | -6,6 % | -38,5 % à +9,5 % |

| 2,1 %/4,0 % | 30 | 11,8 % | -14,3 % à +34,1 % |

| > 4.1% | 27 | 12,4 % | -17,4 % à +31,0 % |

| Toutes les années (1947–2023) | 77 | 10,8 % | -38,5 % à +45,0 % |

Sources : Stratégie sur actions américaines, RBC Marchés des Capitaux, RBC Gestion de patrimoine, Haver Analytics, Standard & Poor’s; rendements des cours, dividendes exclus

Si la croissance du PIB venait à ralentir de manière importante plus tard cette année – une possibilité qui ne peut être écartée selon nos indicateurs économiques avancés – nous pensons que le marché boursier pourrait connaître des périodes difficiles.

D’ailleurs, on pourrait penser que l’excellente performance historique du marché présentée dans le tableau ci-dessus lorsque la croissance du PIB était négative est contre-intuitive. En fait, le gain annuel médian de 23,5 % enregistré par l’indice S&P 500 durant les périodes de croissance négative est logique lorsque nous regardons un peu plus loin dans le passé et que nous examinons l’ensemble des périodes de récession. Contrairement aux trois autres catégories de croissance du PIB, les périodes de récession ont souvent suivi les ventes massives sur les marchés, enregistrant une baisse médiane de 9,7 % au cours des années précédentes. Le marché recule habituellement juste avant et au début d’une récession. Il tend à atteindre un creux au milieu des récessions, avant que l’économique cesse de s’assombrir, soutenue par les réductions de taux de la Fed.

Géopolitique : Un constat brut

Un autre risque pour le marché est que les conflits militaires au Moyen-Orient et en Europe de l’Est, ainsi que les tensions géopolitiques qui y sont associées, pourraient s’accentuer.

Les marchés boursiers ont par le passé absorbé assez rapidement les conflits militaires et les escalades qui en découlent. Au cours des 19 événements clés qui se sont produits depuis la Seconde Guerre mondiale, l’indice S&P 500 a reculé en moyenne de 6,3 %, avant de se redresser complètement en 29 jours de bourse en moyenne. Toutefois, le marché et l’économie ont eu tendance à éprouver plus de difficultés et sur de plus longues périodes lorsque les prix du pétrole ont augmenté pendant une période prolongée.

Trouver un équilibre

Comme nous l’avons indiqué dans notre récente évaluation du potentiel de bénéfices de l’indice S&P 500 en 2024, nous entrevoyons toujours d’autres gains sur les marchés cette année, tant que l’économie demeurera résiliente sans qu’une nouvelle évolution négative de l’inflation survienne et que la Fed sera encline à réduire les taux.

En ce qui concerne le positionnement des actions dans les portefeuilles, nous recommandons d’équilibrer les risques associés à la persistance de l’inflation ou à sa réaccélération et le ralentissement de la croissance du PIB en phase léthargique, avec la possibilité que l’économie américaine évite ces risques et reste résiliente. Nous maintenons une pondération égale à celle du marché pour les actions américaines.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.