Les États-Unis dépasseront probablement cet été le plafond de la dette, c’est-à-dire le plafond d’emprunt prévu par la loi. Si le Congrès ne prend aucune décision, le Trésor ne pourra plus régler ses factures, notamment payer les salaires des employés du secteur public, assurer la sécurité sociale des retraités et, tôt ou tard, verser les intérêts et rembourser le capital des obligations d’État américaines. Le Congrès ne semble pas pressé de régler la question, puisque les Républicains à la Chambre des représentants exigent des modifications au budget avant de procéder au relèvement du plafond. La Maison-Blanche veut de son côté adopter un projet de loi distinct pour sortir le pays de cette impasse.

Il est hautement improbable que les États-Unis se retrouvent en défaut de paiement à cause du plafond de la dette, mais les investisseurs auraient tort de penser que le processus se déroulera sans conséquences. La politique de la corde raide entraînera probablement une intensification de la volatilité sur les marchés des actions et des titres à revenu fixe. Ce problème survient fréquemment à mesure que les États-Unis approchent de la limite. À long terme, la situation amènera les investisseurs étrangers à délaisser le dollar et pourrait en péril le statut de monnaie de réserve mondiale du dollar à plus long terme.

Quatre générations de hausses du plafond de la dette

Les États-Unis dépensent de l’argent en fonction des crédits alloués par le Congrès et approuvés par la signature du président. Le financement de ces initiatives législatives se fait d’abord à partir de recettes provenant des impôts et des redevances. Si celles-ci ne suffisent pas, le gouvernement émet des obligations pour combler la différence.

Depuis 1939, les États-Unis limitent le montant total des emprunts légalement permis. Le relèvement du plafond de la dette pour tenir compte des dépenses prévues fait partie intégrante de l’histoire des États-Unis et s’est même fait automatiquement de la fin des années 1970 jusqu’à 1995. Le processus n’a cependant pas été facile au cours des dernières années où le Congrès et la Maison-Blanche n’étaient pas dirigés par le même parti.

Il semble qu’il sera particulièrement difficile cette année puisque la Maison-Blanche, aux mains des Démocrates, refuse de négocier avec la majorité républicaine de la Chambre des représentants, qui exige de modifier le budget du pays et de réduire les dépenses avant de hausser le plafond de la dette.

Nous n’envisageons pas la probabilité d’un défaut de paiement des États-Unis même dans ces conditions. Les implications économiques mondiales seraient bien trop néfastes et les dirigeants politiques ne tireraient aucun avantage à y être associés. Les dirigeants actuels disposent par ailleurs de nombreuses autres options d’évitement d’un défaut de paiement, allant de l’absurde (frapper une pièce en platine d’un billion de dollars) à l’invraisemblable (vendre des obligations à rendement élevé et à faible valeur nominale), pour permettre au pays de continuer de faire face à ses obligations tout en respectant techniquement le plafond de la dette.

Cela dit, nous croyons que les politiciens arriveront à une solution commune qui contentera les membres du Congrès déterminés à réduire les dépenses à moyen terme, mais qui ne modifiera pas l’ensemble du budget américain.

Contrecoups

La solution au problème devrait avoir des répercussions plutôt neutres sur les finances publiques, mais le processus de résolution reste important. Les deux partis politiques devront être prêts à accepter un certain risque de défaut pour maximiser leur pouvoir de négociation, mais ils maintiendront probablement leur position jusqu’au dernier moment pour plaire à leurs partisans. Tout compte fait, les perspectives pourraient bien être inquiétantes pour les marchés.

Il est possible que les marchés des obligations et des actions soient en proie à une forte volatilité à court terme. Un éventuel défaut de paiement des États-Unis aurait des répercussions tellement négatives sur le système financier mondial que même un petit changement de probabilité aurait une énorme incidence sur les cours. La plupart des investisseurs institutionnels ne craignent pas que les États-Unis décident de leur plein gré de se retrouver en défaut de paiement. Ils craignent plutôt que des erreurs de calcul et malentendus nous submergent. Ce risque croît à mesure que nous nous approchons du plafond rigide de la dette.

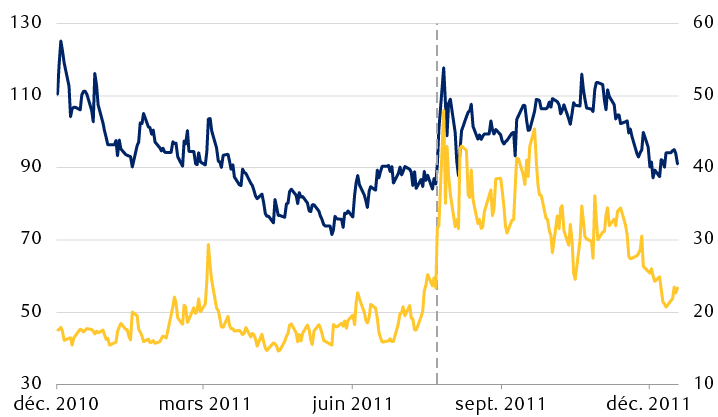

La volatilité a bondi pendant la hausse du plafond de la dette en 2011

Indices de volatilité implicite des options

Graphique linéaire montrant les indices de volatilité implicite des options pour le S&P 500 et le marché des obligations du Trésor en 2011. Chaque indice a fortement progressé avant qu’une entente sur le plafond de la dette ne soit conclue au début d’août, et la volatilité est restée supérieure aux niveaux d’avant l’entente jusqu’à la fin de l’année.

Sources : RBC Gestion de patrimoine, Bloomberg ; données pour la période du 13 décembre 2010 au 30 décembre 2011

À long terme, les États-Unis seront de plus en plus exposés au risque que les investisseurs étrangers diversifient leurs avoirs en devises et délaissent le dollar, ce qui pourrait faire perdre au pays le soi-disant « très gros privilège » d’émetteur de la devise la plus populaire du monde. Le billet vert a besoin de la cote à faible risque du gros montant de la dette publique américaine pour conserver sa nature d’instrument d’épargne mondial. Les fonds d’urgence doivent être détenus dans des actifs qui sont considérés comme « sûrs », quelles que soient les circonstances politiques et économiques.

Mordre la main nourricière

Malheureusement, dans leurs négociations sur le sujet, les deux partis devraient selon nous, de manière implicite et peut-être explicite, garder à l’idée qu’il y a des objectifs politiques nationaux qui valent un défaut de paiement de la dette du pays. Même si personne n’adhère vraiment à cette idée, celle-ci ne peut qu’affaiblir la fiabilité perçue du gouvernement américain, surtout si la volonté future de rembourser la dette du pays pourrait dépendre de quelques sièges à la Chambre ou à des voix au sein du Collège électoral.

Le problème n’est pas simplement d’ordre théorique. Le pays avait été confronté en 2011 à une grosse impasse liée au plafond de la dette qui, selon l’organisme non partisan Accountability Office du gouvernement américain, avait généré des frais d’intérêts additionnels d’au moins 1,3 milliard de dollars pour le gouvernement fédéral. Plus les États-Unis se rapprocheront d’un défaut de paiement cette fois-ci, ou plus ils recourront à des mesures plus absurdes pour en éviter un, plus les coûts pourraient être élevés.

De meilleures politiques, des manchettes ennuyeuses

Les politiques relatives au plafond de la dette sont si complexes que même des dirigeants républicains de la Chambre des représentants ont laissé entendre qu’il serait préférable de relever rapidement le plafond de la dette. Une victoire législative pourrait se transformer en fardeau politique. La réduction des dépenses (populaire en théorie) n’a plus de panache lorsqu’on augmente les impôts ou qu’on élimine certains programmes.

Le moment auquel il faudra réduire les dépenses pourrait aussi s’avérer problématique, puisqu’un repli à court terme du gouvernement fédéral pourrait entraîner un ralentissement accru de l’économie. Les deux partis pourraient, compte tenu du grand nombre de variables, choisir de relever rapidement et simplement le plafond de la dette pour éviter de se voir accuser d’avoir plongé le pays dans une profonde récession, ou d’avoir causé la hausse des impôts ou une combinaison de ces facteurs.

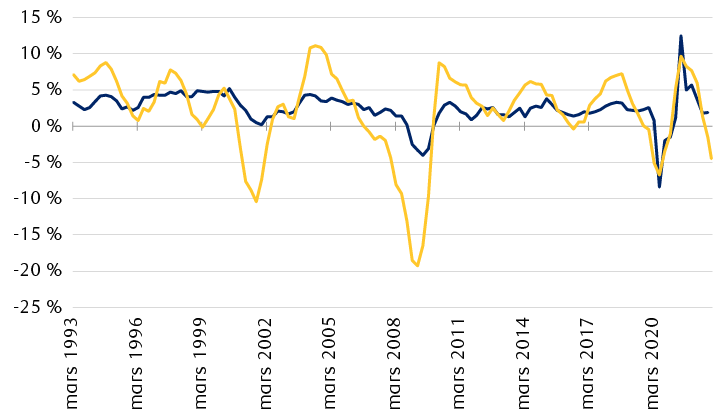

La réduction du budget fédéral au moment où l’économie ralentit comporte des risques économiques et politiques

Variation d’une année sur l’autre du PIB des États-Unis et indice des indicateurs économiques avancés

Graphique linéaire montrant l’indice des indicateurs économiques avancés (IEA) du Conference Board et la variation d’une année sur l’autre du PIB. Les deux mesures reculent depuis la fin de 2020 ; l’IEA est en territoire négatif, signe de contraction de l’économie.

Sources : RBC Gestion de patrimoine, Bloomberg ; données prises en compte jusqu’au 30 septembre 2022 (PIB), jusqu’au 30 novembre 2022 (IEA).

Le problème du plafond de la dette est regrettable pour les investisseurs en titres à revenu fixe qui ont investi aux États‑Unis. À notre avis, les solides facteurs fondamentaux des effets du Trésor, notamment les signes d’un ralentissement général de l’économie et l’adoption probable d’une politique monétaire moins restrictive par la Fed, compenseront largement la pression haussière potentielle sur les taux d’intérêt.

La possibilité d’un défaut de paiement des États-Unis alimentera les titres à la télévision et générera de gros titres. Nous croyons toutefois, comme cela a été le cas depuis plus de 230 ans, que les États-Unis seront en mesure de rembourser toutes leurs dettes dans les délais.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.