Comme c’est habituellement le cas, le seul fait de promettre de telles mesures peut réduire la nécessité d’y recourir vraiment.

Cette semaine, à la réunion de la Fed, il n’y a pas eu de coups d’éclat semblables à ceux des deux derniers mois. Le président Jerome Powell a cependant déclaré avec force : « Nous sommes résolus à employer tous les outils à notre disposition pour soutenir l’économie en ces temps difficiles. Nous les utiliserons de manière vigoureuse, proactive et dynamique jusqu’à ce que nous ayons la conviction que la reprise est bien engagée. »

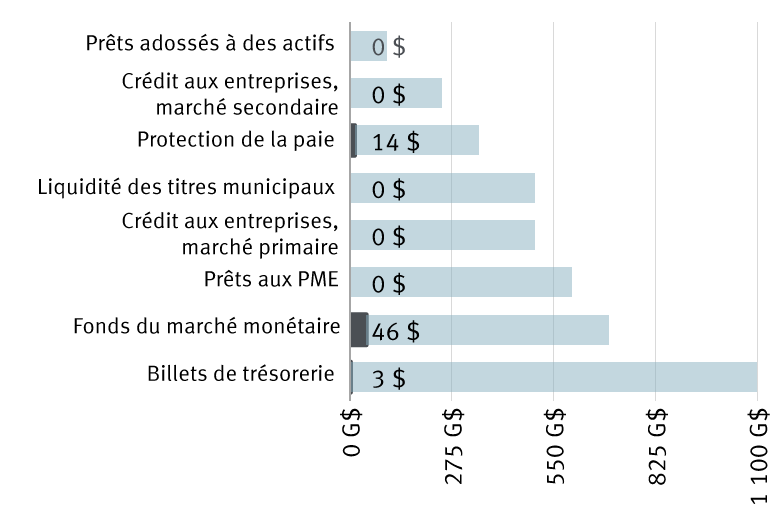

Ces outils – c’est-à-dire le « bâton » que brandit la Fed – comprennent toute une gamme de facilités de prêt. Leur annonce a convaincu les marchés de revenir à un niveau d’activité plus normal, même si la plupart d’entre elles ne sont pas encore activées et que d’autres demeurent à peine utilisées.

Comme le montre le graphique ci-contre, deux des premières facilités mises en oeuvre, soit l’aide destinée aux fonds du marché monétaire et aux marchés des billets de trésorerie, demeurent largement inutilisées ; à peine 50 milliards de dollars ont été décaissés, alors que le montant total des prêts possible atteint près de 2 billions de dollars.

Les facilités de crédit de 2,3 billions de dollars, annoncées en grande pompe aux marchés au début d’avril, ne sont pas encore prêtes. M. Powell est incapable de préciser la date du lancement, se bornant à dire qu’il aura lieu « bientôt ». Malgré cela, les marchés ont déjà repris leurs activités en grande partie et fonctionnent à nouveau rondement. Les nouvelles émissions d’obligations de société ont atteint des sommets records, alors que les entreprises tentent de réunir des liquidités. Les sociétés dotées de cotes de catégorie spéculative ont même pu accéder aux marchés des capitaux, se taillant une part inégalée depuis l’an dernier.

La Fed a vu son bilan franchir la barre des 6,5 billions de dollars cette semaine, contre 4 billions de dollars au début de l’année, alors qu’elle continue d’acheter des titres du Trésor à hauteur d’environ 10 milliards de dollars par jour. Toutefois, ces facilités de crédit et de prêt, qui sont soutenues par le Trésor au moyen de fonds attribués dans le cadre de la loi CARES (Coronavirus Aid, Relief, and Economic Security Act), pourraient rester largement inutilisées dans les faits. Pour l’instant, il semble que la seule menace d’agir a suffi pour les marchés. Les facilités offriraient cependant un filet de sécurité robuste advenant un autre épisode de volatilité sur les marchés.

Les facilités de prêt de la Fed sont activées, mais leur utilisation reste indéterminée

Sources : RBC Gestion de patrimoine, Bloomberg, Réserve fédérale.

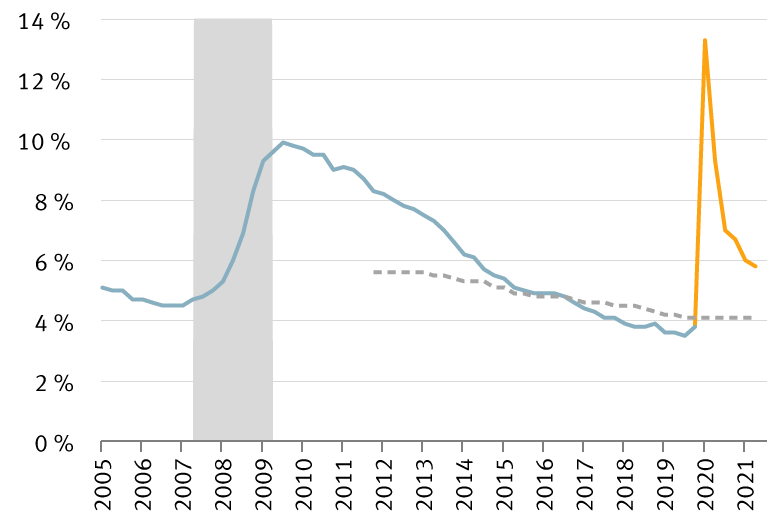

La réunion de la Fed a déçu certains observateurs, parce que le communiqué contenait peu d’indications prospectives. Celui-ci a simplement mentionné que le Comité s’attendait à maintenir la fourchette cible [de 0 % à 0,25 %] jusqu’à ce qu’il soit convaincu que l’économie avait surmonté les derniers événements et qu’elle était en voie d’atteindre ses objectifs de plein emploi et de stabilité des prix.

La Fed ne relèvera probablement pas les taux tant que l’économie américaine n’aura pas retrouvé le plein emploi

Conclusion

À notre avis, la Fed a largement atteint l’objectif qu’elle s’était fixé : veiller au bon fonctionnement des marchés financiers. Comme l’économie s’approche au moins d’une première phase de réouverture, nous ne croyons pas que la Fed soit sur le point de freiner cet élan. Des questions demeurent quant à l’ampleur des mesures d’aide budgétaires et monétaires. Cependant, l’approche de la Fed, qui consiste à parler fort et à brandir le bâton, semble fonctionner et pourrait, en fin de compte, réduire les interventions qui seront vraiment nécessaires.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.