L’inflation continue de suivre sa tendance à la baisse dans la majeure partie de l’économie mondiale, le resserrement des politiques monétaires s’étant avéré efficace pour la gérer jusqu’à présent. L’inflation, mesurée par l’indice des prix à la consommation (IPC), aux États-Unis a chuté de six points de pourcentage depuis son sommet de juin 2022. Les Services économiques RBC s’attendent à ce que cette tendance se poursuive et prévoient que l’inflation globale diminuera à 2,3 % sur 12 mois et que l’inflation mesurée par l’IPC de base (qui exclut les prix des aliments et de l’énergie) baissera à 2,5 % sur 12 mois d’ici le quatrième trimestre de 2024.

Toutefois, des données plus élevées que prévu sur l’inflation aux États-Unis en janvier, publiées cette semaine, font ressortir le risque que l’inflation augmente ou bien s’ancre au-dessus de la cible de 2,0 % sur 12 mois de la Réserve fédérale américaine (Fed) pour une période prolongée. L’IPC a augmenté de 3,1 % sur 12 mois en janvier, dépassant les prévisions consensuelles de 2,9 %, tandis que l’IPC de base a grimpé de 3,9 % sur 12 mois et a à peine bougé depuis octobre. Les marchés financiers ont réagi aux données en étant volatiles; les actions ont plongé et les taux obligataires ont augmenté, mais dans une moindre mesure, ce qui souligne que les risques d’inflation et leurs conséquences méritent d’être surveillés de près.

Nous estimons que ces risques devraient être pris en compte dans une stratégie de placement plus large. Plus précisément, nous entrevoyons des occasions dans certains segments des marchés mondiaux des titres de créance.

Les défis de la chaîne d’approvisionnement alimentent-ils les risques d’inflation?

Même si nous considérons les perturbations de la chaîne d’approvisionnement mondiale comme un risque d’inflation relativement faible en soi, l’intensification des tensions géopolitiques doit faire l’objet d’une surveillance compte tenu de sa capacité à perturber l’offre et à faire baisser de manière soutenue l’activité manufacturière mondiale.

Même si les défis auxquels fait face aujourd’hui le secteur mondial du transport maritime sont différents des retards logistiques provoqués par la COVID-19, la résurgence des tensions géopolitiques au Moyen-Orient a forcé de nombreux navires à éviter la mer Rouge et le canal de Suez, ce qui a mené à une hausse importante des frais d’expédition commerciaux à l’échelle mondiale.

Chaînes d’approvisionnement : sous pression, mais toujours fluides

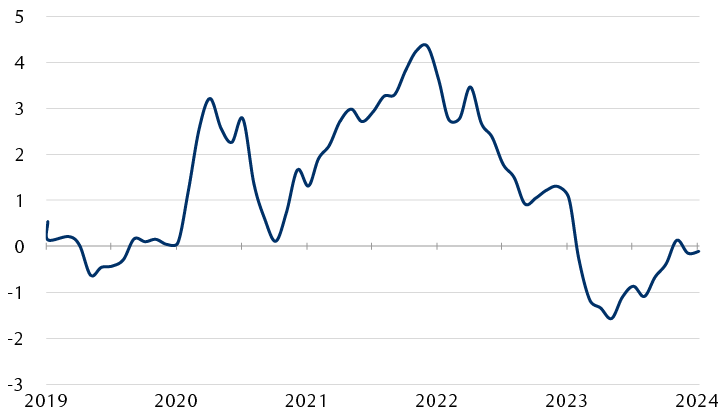

Indice des pressions sur la chaîne d’approvisionnement mondiale de la Réserve fédérale de New York

Graphique linéaire montrant l’indice des pressions sur la chaîne d’approvisionnement mondiale de la Réserve fédérale de New York de 2019 à 2024. L’indice est une mesure globale qui permet de déterminer si les pressions exercées sur la chaîne d’approvisionnement ou les problèmes logistiques s’allègent (une mesure inférieure à zéro) ou se détériorent (une mesure supérieure à zéro). À l’heure actuelle, le graphique montre que les pressions exercées sur la chaîne d’approvisionnement se sont considérablement allégées depuis la pandémie de COVID-19, mais qu’elles ont commencé à se normaliser depuis que les problèmes logistiques se sont matérialisés à la suite des attaques en mer Rouge contre le transport maritime commercial.

Sources : RBC Gestion de patrimoine et Bloomberg; données jusqu’au 31 janvier 2024.

Cette agitation régionale entraîne également la possibilité d’une hausse des prix de l’énergie, car les participants aux marchés sont de plus en plus préoccupés par l’insécurité de l’approvisionnement futur – ou la perspective d’une rareté de l’offre.

Du côté de la production, les coûts élevés des intrants et la faible demande de biens ont conduit à une contraction de l’activité manufacturière dans l’ensemble de l’économie mondiale. Ce déclin a été exacerbé par le ralentissement généralisé et prolongé du secteur manufacturier chinois, qui fournit une part importante des biens mondiaux. Et compte tenu de la nature intégrée des produits industriels sino-européens, des tendances similaires se sont manifestées dans le secteur manufacturier européen.

Les pénuries de main-d’œuvre dans certains segments de l’économie américaine axés sur les services ont également aggravé les enjeux de capacité du secteur des services.

Si l’offre de biens et de services est insuffisante et que les problèmes logistiques s’aggravent, les prix à la consommation pourraient s’envoler, surtout si les conditions de la demande évoluent.

La robustesse de la demande des consommateurs – en particulier aux États-Unis – pose un risque d’inflation au présent stade du cycle économique et pourrait inciter les banques centrales à rester sur la défensive, à notre avis. L’épargne excédentaire accumulée, la croissance des salaires vigoureuse et la robustesse du marché de l’emploi dans les pays développés ont renforcé le bilan des ménages. Cette situation laisse entrevoir un maintien de la consommation à des niveaux élevés et pourrait donner aux fournisseurs de biens et de services la liberté d’augmenter les prix sans étouffer sensiblement la demande.

Le pouvoir accru de fixation des prix des sociétés peut se révéler inflationniste, mais un degré élevé de demande concentrée peut aussi créer des déséquilibres. C’est ce qu’on a vu durant la crise de la COVID-19, lorsque les dépenses des ménages sont passées des biens aux services.

Risques liés à la politique monétaire : réduire et protéger?

Selon nous, l’assouplissement prématuré des politiques monétaires et la hausse à long terme du protectionnisme commercial représentent des risques importants pour les tendances à la baisse de l’inflation. Les banques centrales des marchés développés sont demeurées déterminées à atteindre leurs objectifs, les décideurs reconnaissant généralement ces risques, comme en témoigne leur récente opposition aux attentes optimistes des marchés quant aux baisses de taux.

Cela dit, il y a un risque que les décideurs stimulent prématurément l’économie en réduisant les taux d’intérêt avant que l’inflation ne s’établisse aux niveaux cibles. Même sous la forme d’une tentative bien intentionnée d’éviter une récession, une politique de relance exécutée trop rapidement ou incorrectement pourrait raviver la demande excédentaire et alimenter l’inflation.

Outre les risques liés à la politique monétaire, le passage de la mondialisation à des relations commerciales plus fragmentées et politisées a stimulé l’inflation. Le réalignement géopolitique et le populisme ont accru la propension des pays du G7 au protectionnisme commercial. Les guerres en Ukraine et au Moyen-Orient ainsi que l’intensification des tensions sino-américaines dans un contexte d’année électorale chargée ont accru l’incertitude politique et accéléré davantage le déplacement vers des relations commerciales plus fragmentées. Les tarifs douaniers sur les importations – qui sont essentiellement des prélèvements fiscaux – et le protectionnisme commercial général risquent de dissoudre les effets de la réduction des coûts du commerce mondial et de faire grimper les prix.

Absorption des chocs par les titres à revenu fixe

Les valorisations des titres à revenu fixe ont fait l’objet d’un rajustement plus important que celles des actions et offrent un profil de rendement intéressant, selon nous, peu importe l’évolution de l’inflation. Plus précisément, nous voyons des occasions dans le segment des obligations gouvernementales des marchés développés en raison de leur faible profil de risque et de leurs rendements concurrentiels par rapport aux obligations de sociétés.

Si l’inflation augmente ou demeure supérieure à la cible, nous croyons que les taux de rendement actuellement élevés à l’échéance offrent un potentiel d’absorption des chocs pour les portefeuilles dans l’éventualité où les taux de rendement doivent augmenter pour tenir compte des nouvelles primes liées à l’inflation.

Les taux obligataires élevés offrent un solide potentiel d’absorption des chocs

Indice général Bloomberg d’obligations américaines de catégorie investissement

Graphique linéaire montrant le ratio du rendement par rapport à la duration de l’indice général d’obligations américaines de catégorie investissement de 2003 à janvier 2024. Ce ratio représente la variation à la hausse des taux de rendement (baisse des cours des obligations) qui est requise au cours des 12 prochains mois pour qu’un indice obligataire produise un rendement prévisionnel de 0,0 % sur 12 mois. Cela permet aux investisseurs en titres à revenu fixe d’évaluer adéquatement le risque de baisse qui pourrait se réaliser si les taux obligataires augmentent. En mars 2022, nous estimions que les marchés américains des titres de créance de catégorie investissement n’avaient qu’un amortisseur de 20 à 30 points de base (pb). Aujourd’hui, en raison de la hausse des taux d’intérêt, de l’inflation et de la fluctuation des primes de terme, les marchés des titres de créance de catégorie investissement se sont constitué un amortisseur de 85 à 100 pb, selon nous.bt markets have developed an 85-100 bp buffer, in our assessment.

Sources : RBC Gestion de patrimoine et Bloomberg; données jusqu’au 31 janvier 2024.

Une façon d’illustrer cette capacité à absorber une hausse de l’inflation est d’utiliser le ratio du rendement par rapport à la duration. Ce ratio représente la variation à la hausse des taux de rendement (ou, à l’inverse, la baisse des cours des obligations) qui est requise au cours des 12 prochains mois pour qu’un indice obligataire produise un rendement prévisionnel de 0,0 % sur 12 mois. Cela permet aux investisseurs d’évaluer adéquatement le risque de baisse qui pourrait se concrétiser si les taux obligataires augmentent.

En mars 2022, nous estimions que les marchés américains des titres de créance de catégorie investissement n’avaient qu’un amortisseur de 20 à 30 points de base (pb). Aujourd’hui, en raison de la hausse des taux d’intérêt, de l’inflation et de la fluctuation des primes de terme, les marchés des titres de créance de catégorie investissement se sont constitué un amortisseur de 85 à 100 pb, selon notre évaluation.

Les taux de rendement de départ plus élevés des titres à revenu fixe offrent l’occasion de préparer les portefeuilles à une vaste gamme de résultats économiques possibles. À notre avis, la solide capacité à absorber les chocs, les taux de rendement élevés et l’amélioration de la qualité de l’ensemble des marchés des titres de créance mondiaux continuent de protéger les portefeuilles contre les risques inflationnistes.

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.