Ce rapport fait partie de la série Nouvelle normalité, nouvelles occasions, dans le cadre de laquelle nous examinons les tendances à long terme qui se profilent pour l’après-COVID-19. La série portera sur divers thèmes qui se dégagent en raison de la distanciation sociale, du télétravail, des avancées en soins de santé, de l’engagement des sociétés et des changements généraux dans la société. Nous croyons qu’il est essentiel de définir ces tendances et de comprendre leurs conséquences sur les placements pour mieux aborder l’avenir. D’autres rapports seront publiés au cours des prochaines semaines.

Le nouveau coronavirus a aussi engendré une conjoncture économique mondiale inédite et sans précédent. Jamais au cours des temps modernes l’économie mondiale n’avait été réellement plongée dans un coma artificiel. En l’absence d’un véritable plan de match, les gouvernements et les banques centrales s’en sont remis à la solution la plus simple : inonder les marchés de liquidités.

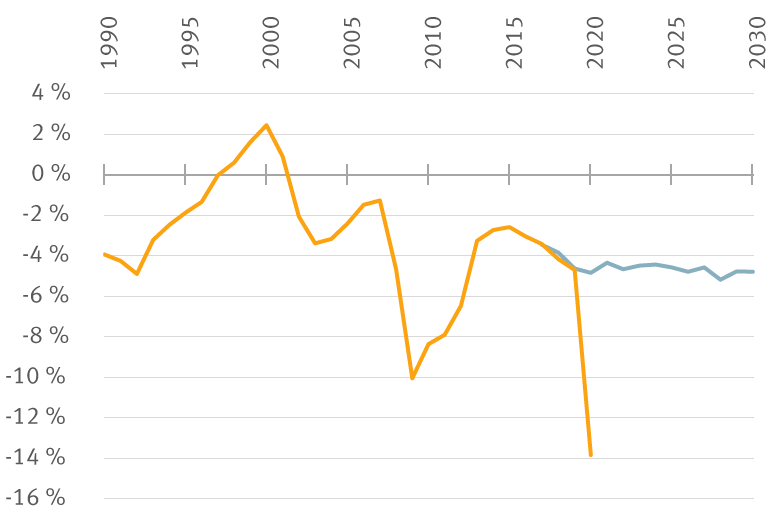

Sur le plan budgétaire, la réponse a été rapide, importante et généralisée. Parmi les pays développés, le gouvernement des États-Unis a sans doute été le premier à ouvrir le robinet, mais ses pairs lui ont vite emboîté le pas. En 2017, le Congressional Budget Office (CBO) avait prévu un déficit budgétaire annuel continu aux États-Unis d’environ 5 % du PIB. Le CBO a eu raison pendant les deux premières années, mais en 2020, le déficit devrait se rapprocher de 14 % du PIB.

Les prévisions du CBO semblent maintenant un peu optimistes

Déficits en pourcentage du PIB des États-Unis

Sources : Congressional Budget Office, RBC Gestion de patrimoine

Jusqu’à présent, le gouvernement américain a eu peu de difficulté à financer ou à renouveler cette dette, étant donné qu’il est loin d’être le seul pays à le faire, et que les étrangers ont un penchant pour les obligations américaines. Or, cette situation pourrait poser un problème dans le futur si les investisseurs étrangers venaient à tourner le dos à l’oncle Sam. En effet, la dette extérieure nette des États-Unis représente maintenant 55 % du PIB, comparativement à seulement 9 % en 2007.

Certes, la largesse budgétaire est la bonne stratégie à adopter pour lutter contre une récession économique. Cependant, des questions demeurent. Quelle incidence aura cet excédent de dépenses sur l’économie au moment où nous sortirons de la récession ? Pouvons-nous revenir à l’équilibre budgétaire ? Quelles sont les conséquences à long terme ?

Les mesures budgétaires mises en œuvre pour lutter contre la COVID-19 feront considérablement augmenter le niveau d’endettement de la plupart des pays. La Banque mondiale prévoit que la dette publique globale des économies développées de l’OCDE (Organisation de coopération et de développement économiques) passera de 109 % du PIB en 2019 à 137 % en 2020. En général, les chercheurs universitaires s’accordent à dire que lorsque l’endettement est supérieur à 90 % du PIB, la croissance à long terme est compromise. Nous croyons qu’il est très peu probable que les gouvernements instaurent des programmes d’austérité ou réduisent les dépenses après la fin de la pandémie. Par défaut, il y a fort à parier que les gouvernements opteront plutôt pour une hausse des impôts, une répression financière ou une comptabilité créative.

Les cibles les plus faciles pour une hausse des impôts seraient sans doute les sociétés étrangères ou les multinationales qui ont des sources de revenus à l’étranger. Cela dit, les entreprises nationales risqueraient alors de faire face à des hausses d’impôt en guise de représailles, ce qui provoquerait vraisemblablement un ressac politique.

Nous croyons donc qu’une combinaison d’impôts plus élevés et de faibles taux d’intérêt persistants constitue le scénario le plus probable. Les gouvernements peuvent s’accommoder de taux d’intérêt plus bas à moyen terme, car le vieillissement de la population laisse supposer que la demande d’instruments de placement axés sur le revenu se maintiendra, de sorte que les émissions d’obligations devraient continuer d’avoir la cote auprès des investisseurs, même à des taux historiquement bas.

À court terme, la COVID-19 produit un choc désinflationniste en raison de la capacité industrielle inutilisée et du chômage massif. À long terme, elle pourrait plutôt causer un choc inflationniste, compte tenu de la montée en flèche des dépenses publiques, combinée aux tendances à la démondialisation. De plus, dans des conditions normales, l’augmentation de la masse monétaire tend à raviver l’inflation au bout de deux ou trois ans. Nous ne constatons aucune pression inflationniste à l’heure actuelle, mais en cas de changement, l’inflation pourrait être utilisée pour faire fondre l’immense dette publique, quoique le renouvellement de la dette deviendrait plus coûteux.

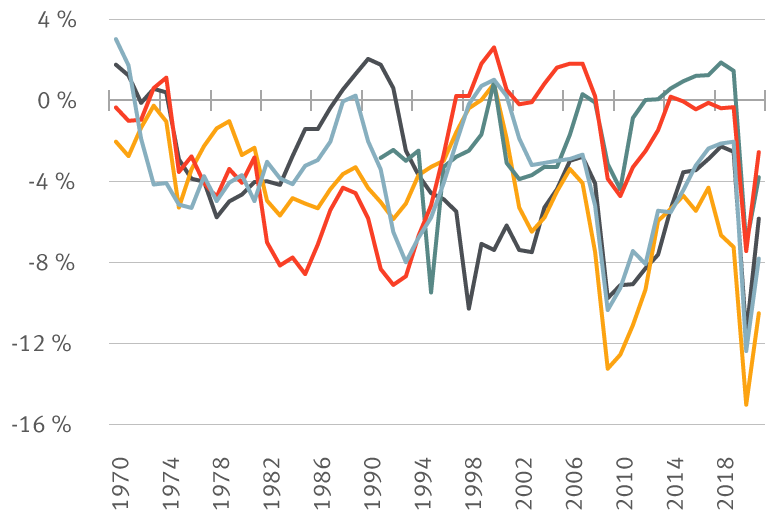

En règle générale, l’alourdissement de la dette d’un pays affaiblit sa monnaie ; les conséquences sont toutefois moins claires lorsque tous les pays sont aux prises avec ce problème. Le cas échéant, nous examinerions plutôt les tendances relatives des déficits budgétaires pour prévoir les mouvements de devises. Un pays qui s’attaquerait sérieusement à son déficit sera probablement récompensé par une appréciation de sa monnaie, ce qui nuirait toutefois à sa compétitivité. Pour cette raison, nous nous attendons à un statu quo mondial en ce qui a trait à la réduction des déficits, du moins jusqu’à ce qu’un premier pays prenne les devants à ce sujet.

Bienvenue à la fête : Dépenses massives des pays développés

Déficits budgétaires nationaux en % du PIB

Sources : Bloomberg, RBC Gestion de patrimoine

Le pays le plus susceptible de s’en tirer malgré des déficits persistants serait probablement les États-Unis, avantagés par le statut de devise de réserve du dollar américain. Actuellement, 62 % des réserves mondiales de change sont en dollars, alors que le plus grand concurrent du billet vert à cet égard, soit l’euro, ne représente que 20 % des réserves mondiales. Étant donné la liquidité du marché obligataire américain, nous ne nous attendons pas à ce que le billet vert perde son statut de devise de réserve dans un avenir rapproché.

En somme, la lourdeur des déficits budgétaires et de l’endettement est une question relevant davantage de la politique que de l’économie. Elle pourrait donc être traitée sous un angle politique, sans doute lorsque les politiciens s’y sentiront contraints par l’électorat. Compte tenu de l’augmentation généralisée des déficits gouvernementaux à l’échelle mondiale et de l’absence d’avantages d’être le premier pays à renverser la vapeur, nous ne croyons pas que ce soit demain la veille.

This article was originally published on Aug. 31, 2020

Ressources pour les recherches

Au Québec, les services de planification financière sont fournis par RBC Gestion de patrimoine Services Financiers. qui est autorisé comme une société de services financiers dans cette province. Dans le reste du Canada, les services de planification financière sont disponibles à travers RBC Dominion valeurs mobilières.